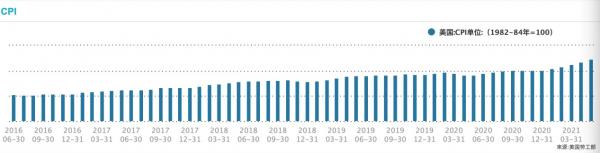

受到疫情“黑天鹅”影响,全球经济陷入停滞状态,部分国家经济甚至进入负增长状态。与此同时,美联储无休止的大规模“撒钱”,使得市场通胀预期愈演愈烈。一系列高通胀数据公布后,美国劳工部公布的5月CPI同比增长5%,创2008年8月以来最大涨幅!

通胀预期不断上升,再加上加密货币行情受到打击,市场避险情绪助推黄金价格不断高涨。

然而随着美联储议息会议决议出炉,黄金现货的价格却开始走低。

在担心全球“大通胀”的背景下,黄金价格暂时的走低对于投资者来说意味着什么?是金价进一步走高之前的机会,还是“红灯”预警?

全球通胀担忧升级,黄金成为关注焦点

全球市场最大悬念:刚迈入“4时代”的美国CPI会否又上一层楼?答案终于在近期揭晓。美国5月CPI环比增长0.8%,同比增长5%,高于市场预期的4.7%和前值的4.2%,创2008年8月以来最大涨幅。

在CPI大幅上涨的同时,美国初请失业金人数也降至近15个月来最低,显示出疫情对美国经济的影响正在缓解。投资者担忧的是,在高企的CPI压力下,美联储或将被迫放弃宽松政策,而这种宽松政策在此前帮助维持了低利率,增加了市场流动性,并为美股上涨提供了源源不断的动力。

全球市场对于通胀的担忧,再度让黄金成为了焦点,不少投资人的目光也聚焦到了黄金身上。

黄金价格和通胀之间究竟有什么关系?这个问题还要从黄金的三个属性说起。

黄金三大属性分别为商品、货币和金融,因此表现出抗通胀和避险保值等特性。从历史来看,布雷顿森林体系的瓦解标志着黄金市场化定价的开始,1971 年以来每一轮黄金的上涨,往往伴随美国通胀的持续上行、经济下行或是地缘政治冲突。每当出现危机或者是通货膨胀等情况时,黄金这样的“国际硬通货”就会被关注起来,这也是近期金价再度上涨的一个原因。

短期下跌,是否代表黄金价格拐点已到?

若是关注黄金市场的话,不难发现,金价曾于2020年8月7日创下2075.47美元/盎司的历史最高价,超过更早时于2011年9月6日创下的1920.3美元/盎司。但之后,黄金价格便再未突破这一高点,并长期位于2000美元/盎司价格下方,而现在黄金价格已经出现下滑到1800美元左右。尤其是在6月14日到18日的一周时间里,金价累跌超6%,创自从2020年3月以来最大单周跌幅。

作为抗通胀商品,黄金为何在全球高通胀预期下震荡下行?

首先要了解的是,黄金价格变化与实际利率呈现负相关,这里的实际利率是名义利率与美国CPI同比之差,而非TIPS实际利率(TIPS实际利率等于名义利率与通胀预期之差)。换句话说,黄金的价格变化取决于美国10年期国债收益率与美国CPI同比增速的相对变化。

再看看市场,本轮金价自8月初从超过2000美元/盎司的高点下跌以来,美国10年期国债收益率从0.6%上升至最高1.74%,而美国CPI同比增速从1.3%上行至1.7%,这意味着实际利率在走高,从而较好地解释了本轮黄金价格的下跌。

短期下跌,是否代表着黄金价格拐点已到,未来投资价值又将如何?

高盛最近发表了一篇延报,表示未来几周内黄金价格将出现上行逆转。高盛先是提出了一个问题:在此前的通胀情况下,黄金并未出现强劲增长,这或许意味着无论是作为防御性资产还是通胀对冲,对黄金的需求都有限。

事实真的如此吗?未必,因为原因有二。

首先,当前的10年盈亏平衡通胀率,与高盛经济学家预测的通胀路径相比显得过低,这意味着未来几年几乎没有通胀风险溢价。其次,如果美联储对短期通胀的预期成为现实,加息将开始成为全球复苏不必要的阻力,损害经济增长预期,并提高黄金的防御性价值。

也就是说,黄金作为“绝佳的防守品种”,当前价值依然凸显。

投资黄金的三大优势,长期资产配置的重要品种

那么对于普通投资者来说,为什么要投资黄金?换句话说,投资黄金的好处在哪里?

业界普遍认为,黄金的价值体现在两个方面:

一是对抗通胀的有效工具。总的来看,世界经济保持着温和的通货膨胀,给老百姓带来最直观的感受就是钱越来越不值钱。而黄金由于是一般等价物,与美元直接挂钩,具有显著的抗通胀作用。

二是卓越的避险功能。当世界政局和经济不稳,尤其是发生战争或经济危机时,各种普遍的投资工具如股票、基金、房地产往往都会受到严重冲击,而黄金在这时却能够表现出了很好的避险属性。即使遭遇经济危机,黄金也能保持平稳甚至上涨,这就是人们通常说的“乱世藏金”。

在天弘上海金ETF(代码159830)基金经理沙川看来,黄金还有一个显著价值,在于它是长期资产配置的重要品种。

如何理解这个含义?“国内黄金价格波动与股票、债券价格波动相关性较低,同时具有长期正预期回报,是进行资产配置的重要品种。在投资组合中适当加入黄金,可以有效降低组合波动,进而提高组合的收益风险比。”

以一个简单的比较为例,假设我们有三个组合——

组合1:20%沪深300指数+20%AU9999黄金+60%中证全债指数

组合2:35%沪深300指数+65%中证全债指数

组合3:25%沪深300指数+75%中证全债指数

如果我们自2017年初持有如下3个组合至2021年5月11日,结果如何?

加入黄金的组合1的年化波动率为5.0%,显著低于股债组合2的7.1%的年化波动率,而累计收益率分别为30.5%和30.2%比较接近。而组合3波动率5.1%与组合1接近,但累计收益率为27.1%低于组合1。

“黄金在个别时点,还具有对冲和避险功能,尤其是当美股出现大幅快速下跌的时候,黄金通常会出现上涨。”沙川用桥水创始人达里奥的一句话作为总结,“如果投资者组合里没有黄金,那么他既不懂经济,也不懂历史”。

参加黄金投资的五种常见方式

对于国内投资者来说,目前参与黄金投资主要有几种方式:

一是实物黄金。

银行买金条、饰品店买金饰是普通老百姓最熟悉的黄金投资方式。但这种投资方式的缺陷在于流动性不强,并且有一定的交割、检验成本,还有存储、运输成本。还要明确的是,黄金首饰保值升值的空间相对较小,从纯投资角度而言,并不适合作为投资工具。

二是黄金定投也叫黄金积存。

类似银行存款的零存整取,即每月以固定的资金,按照上海黄金交易所AU9999的收盘价购买黄金,适合长期看好金价又没有时间做波段的普通投资者。

三是期货黄金。

和其他期货买卖一样,黄金期货也是采用保证金制度以及T+0双向交易,是按一定成交价,在指定时间交割的合约,合约有一定的标准。但保证金交易带来了杠杆作用,让盈利和亏损都被放大了。

四是纸黄金。

“纸黄金”变现需要较高手续费,相对来说,费用都比黄金基金等高一些。

五是黄金基金。

目前黄金基金是投资黄金最为便捷的投资方式之一,看多黄金可以通过一次性购买或者定投方式参与。

黄金基金主要有两种模式,一种是以黄金投资为主题的QDII基金,一类是黄金ETF及联接基金。不过目前黄金主题基金并不多,而黄金ETF逐渐成为市场上的热门品种。比如上海金ETF,就是近年来较受关注的创新投资品种,以“实物黄金”为投资对象的ETF,投资1手上海金ETF(100股)=1克成色不低于99.99%的金锭

据沙川介绍,相比普通黄金ETF,上海金ETF的优势主要来自两方面:

首先,上海金ETF背后的上海金合约,出生自带战略意义,助推我国掌握黄金的国际定价权,并推动人民币国际化进程。

其次,上海金ETF主要投资标的为上海金合约,且可投资品种更多。上海金价格由金融机构和黄金实业龙头公司定,类似于批发价,价格更公允、不易被操纵,能降低交易成本和交易风险;而普通黄金ETF投资黄金现货实盘合约,每位客户都可参与定价,价格受个体单笔报价的扰动,可能导致买入价格高于合理价格。比如正在发行中的天弘上海金ETF(代码159830),就是一款典型的上海金ETF,目前正处于募集期,可以通过国泰君安、华泰证券、同花顺等渠道参与认购。

对于金价的未来走势,沙川提出了三个关注点:一看实际利率。通胀预期预期下实际利率抬升,而名义利率上升可能性较低,所以实际利率下降可能会带来黄金美元价格上涨;二看通胀预期。美国通胀率预计在未来2至3季度上升;三看美元指数。人民币对美元升值可能性较小,所以美元计价黄金价格上涨将导致国内黄金价格上涨。

总体来看,黄金作为长期资产配置中的重要品种,在当前通胀环境下投资价值正在显现。

风险提示:本材料仅供参考,不构成任何投资建议,不作为任何法律文件。指数基金存在跟踪误差。投资者在进行投资前请仔细阅读基金的《基金合同》、《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。市场有风险,投资需谨慎。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有