广州阿富的名创优品,又有大事发生。

今天早上一开盘,直接跌了超7个点,最终报收-5.19%。

再看昨晚的美股,更惨,跌了近13个点,一夜蒸发82个小目标。

发生了啥?!

原来,是名创优品,说要发行5.5亿美元的可转债。

简而言之,名创优品要融资了。

金额还不小,5.5亿美元,约合40亿人民币。

为了融这40亿,名创优品可谓煞费苦心。

先来看发行的可转债细节:

1、可转债到期时间为2032年,转股期限为6年后,融资时间超长;

2、票息仅为0.5%,以当下的美元债行情来说,可谓超低息;

那么问题来了,这么长期限的可转债,利息怎么会这么低呢?

秘诀就在于名创优品同步跟投资银行订立的看涨期权价差合约。

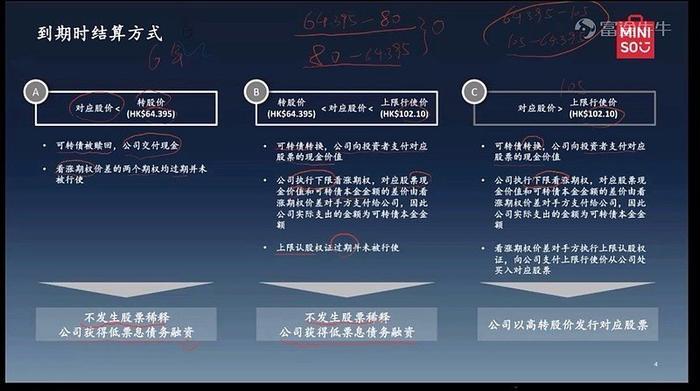

富途做了一张图,大致可以看到不同股价表现下可转债的结算方式~

可以看出,名创优品发行这笔可转债需要付出的成本,并不是只有0.5%的票息,还有跟投资银行订立看涨期权价差合约的成本。

同时,若转股时,公司股价低于订立的转股价64.395港元,这里面的差价也是名创优品需要付出的成本之一。

好处则是:

1、不管何种情形,都是6年后才需要考虑的事,而这6年间,名创优品却可以以0.5%的低息利率获得40亿融资;

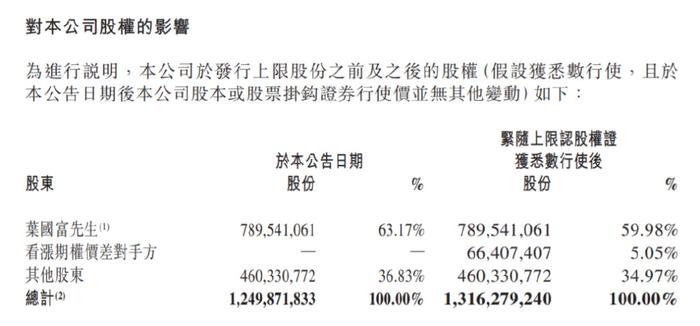

2、只有当转股时股价高于102.10港元时,名创优品才需要发行新股,出现股票稀释的情况。

看起来似乎还不错,那为什么名创优品股价还会大跌呢?!

这就不得不提到名创优品融资的用途了~

计划将债券发行所募集的资金,一半用于股票回购,一半用于加速海外市场开拓。

之所以要融资,原因当然是:

名创优品,缺钱了!!

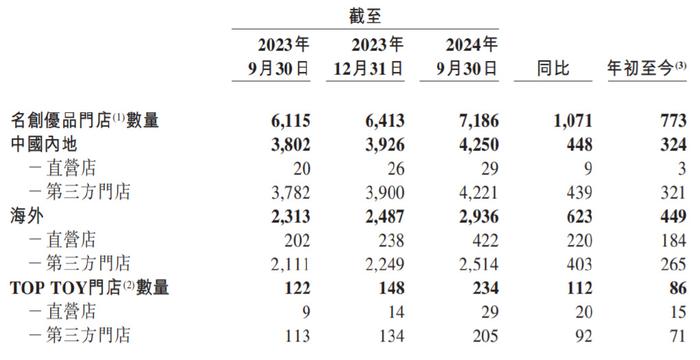

凭借高端版“十元店”+加盟的轻资产模式,名创优品一度几乎“杀疯了”,目前全球门店已经突破7000+。

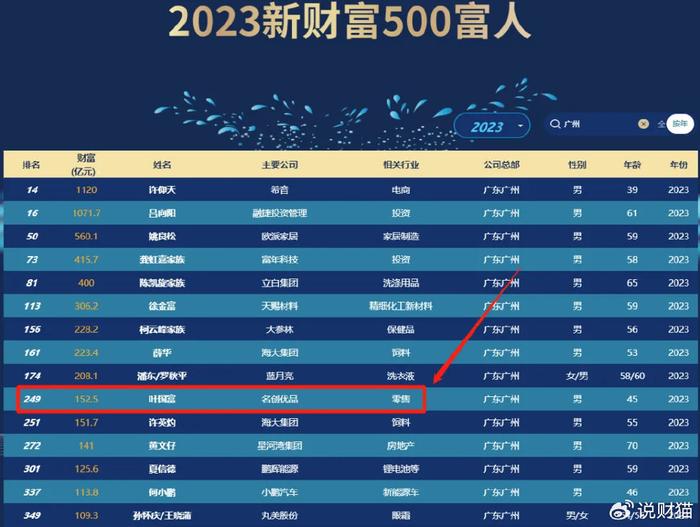

更是将创始人叶国富捧成了广州第十富。

但生意越做越大,野心也大,花钱也多。

先是要投资35亿,在广州盖一座总部大楼,2021年开工,2027年交付,眼下正在投资建设中。

然后是去年9月,突然说要花63亿,买下永辉超市29.4%股份,惊掉了不少人的下巴。

不仅如此,名创优品同时还宣布了大手笔的派息和回购。

去年中报,半年赚了11.77亿的名创优品,一个反手就宣派了半年股息6.2亿,一半没了,还表示要坚持每年50%以上分红率。

同时,发布大手笔股份回购计划,一年内在公开市场购回最多价值20亿港元的相关股份。

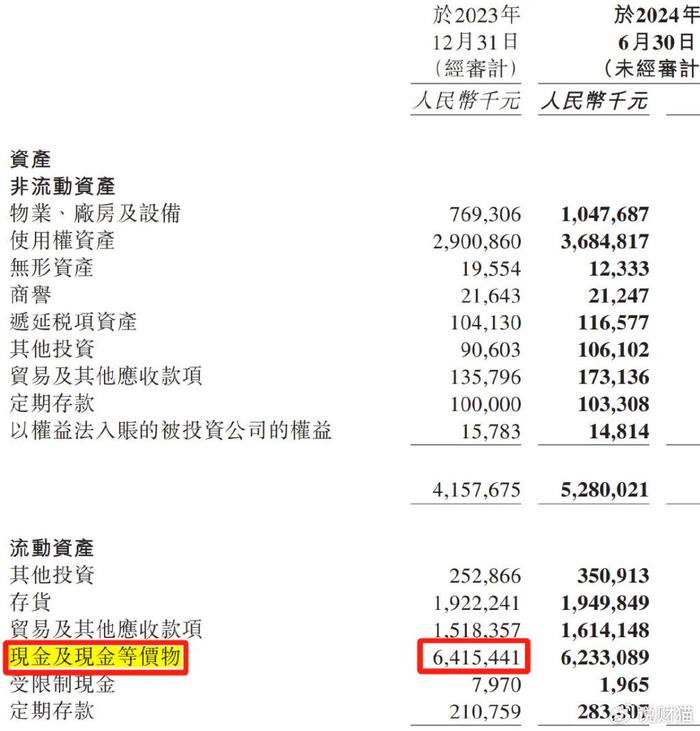

要知道,名创优品手上的现金,也就64亿。

再加上海外扩张不比国内,不可能都是加盟完事,投入的成本要高得多,也要花钱。

可不就得大手笔融资么?

收购永辉超市这笔投资,虽然叶国富本人很自信。

但其实很多人都不看好,之前还导致股价暴跌。

有投资者就担心:

如果几年后永辉深陷泥潭,名创优品的股价又因各类原因(美国政府打压导致的业务风险、股东个人风险等)下跌。

等到本次“股票挂钩证券”要偿还了,极可能对现金流有很大影响。

这事,你怎么看?

关注我们,评论区聊聊吧!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有