廉价航空在美国孕育兴起,在欧洲发扬光大,在亚洲方兴未艾

低成本航空公司(LCCs,Low Cost Carriers)是指通过削减和控制内部成本,对社会 公众长期稳定地提供比传统航空公司的票价低很多的低廉票价的航空公司,历史 上又称 No Frill Airline,通常是指主营客流量大的短程航线,多在二级机场起降, 不提供免费餐点等附加服务的航空公司。

乐晴智库,全球行业和公司深度研究(微信公众号:lqzk168 )

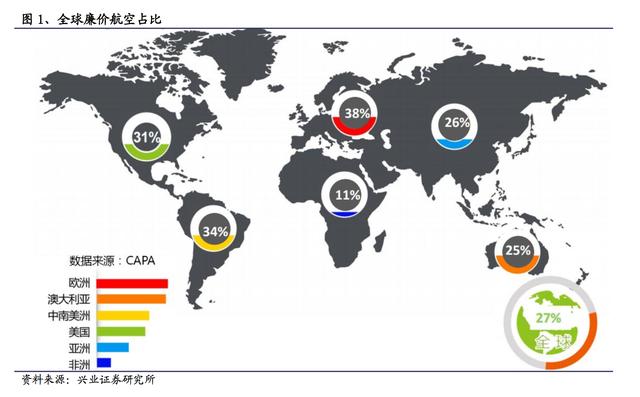

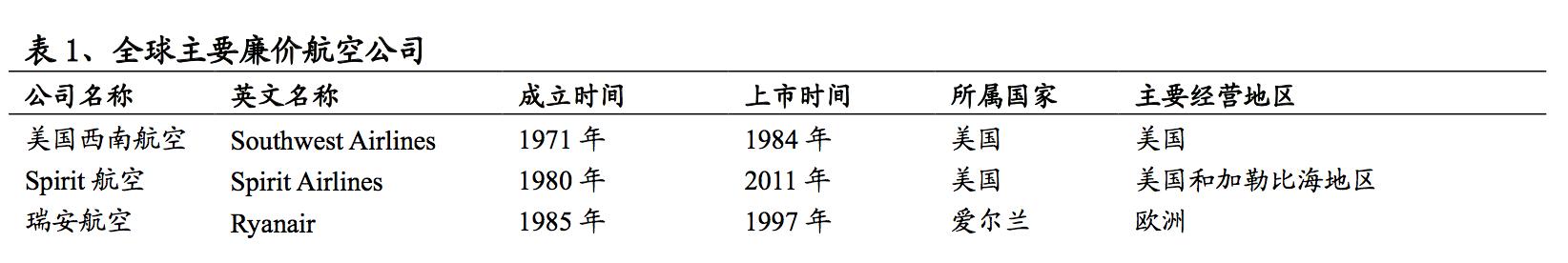

全球第一家低成本航空公司——美国西南航空公司于 1971 年设立,其成功引发了 航空运输业的低成本革命,这种低成本航空运营模式在 90 年代被欧洲接受,21世纪开始在亚洲盛行,现在已经在全球遍地开花。经过上世纪 90 年代以来的发展, 廉价航空公司作为区别于传统航空公司(FSCs,Full Service Carriers)的另一种形 态,席卷美洲、欧洲、大洋洲和亚洲等全球航空市场,正成为世界民航运输业的 另类潮流。

本文完整报告下载:乐晴智库网站 www.767stock.com

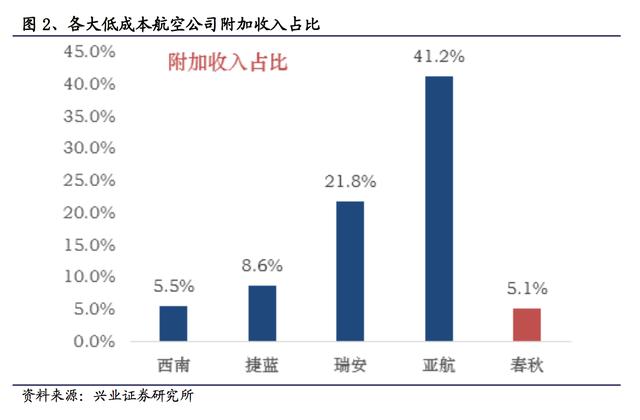

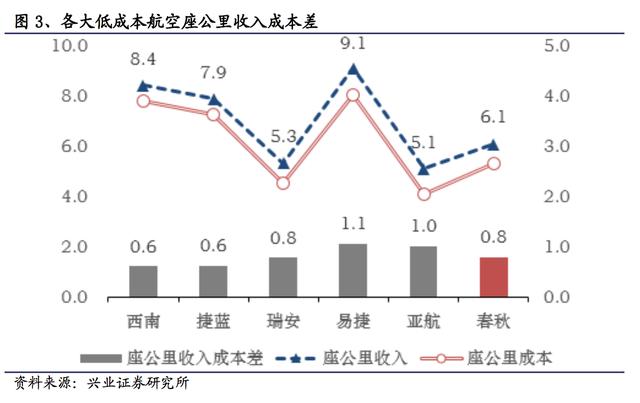

一家优秀的廉航公司必须有着深入骨髓的严格的成本控制体系和与之相适应的管 理机制,节约燃油、人工、飞机、起降、销售等各种费用和成本,以保证其在市 场上的价格竞争力,“一半靠赚、一半靠省”可以说是对他们的真实写照。航空业 是一个竞争激烈的行业,在廉价航空迅速发展的时代,确实涌现了一批成功的廉 航公司,但他们背后对应着数量更多的失败模仿者。要实行低票价,必然要实现 低成本,否则廉航公司无法盈利。

典型的低成本航空公司经营模式与传统网络型 航空公司经营模式在机队设臵、舱位设臵、飞机利用率、航线航班设臵、机票销 售和附赠服务内容等方面存在较大差异。我们认为廉价航空的基本商业模式可以 归纳为“两一、两高、两低、中短程点对点、无附赠服务”。

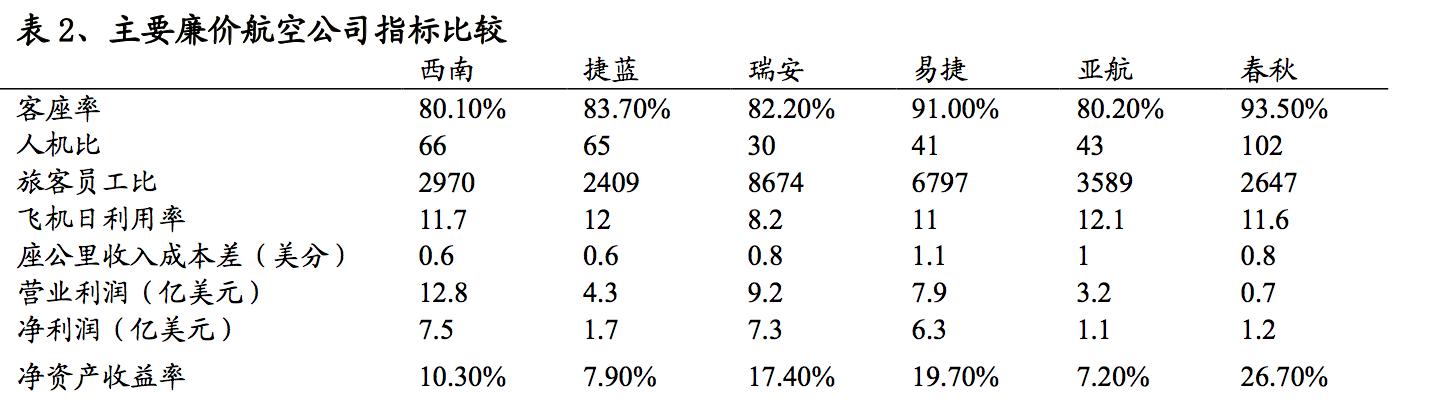

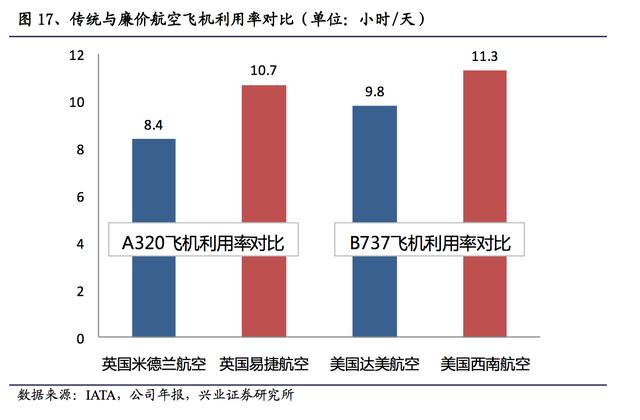

独特的“两高两低”(高客座率、高飞机利用率、低销售费用、低管理费用)经 营方针因而成为廉价航空平衡收支的法宝。传统航空公司由于受到机型、人员等 生产规模的限制,难以实现针对每个消费者的具体的差异化需求提供服务,通常 只能将的消费者群体分为两、三种来实施定价策略,提供不同的服务水平以实现 更高的利润。

全服务航空公司在同一个航班上提供不同的服务产品,例如头等舱、 公务舱和经济舱。全服务航空的经营模式决定了其运营规模庞大、成本高昂。而 低成本航空公司仅着眼于满足旅客的位移服务,并通过低廉的票价、展开蓝海战 略,扩大潜在市场,吸引中低端旅客。

廉价航空公司在保持高客座率的情况下和 高飞机利用率的情况,能够保证特定航班至少能覆盖大部分的刚性成本,从而大 幅提升了盈利的可能性。

欧美航空市场二-四小时航线 80%份额已被低成本航空占领

自美国西南航空创新低成本航空模式以来,美国的低成本航空经过四十余年发展 已经占到三分之一强的市场份额,而且低成本航空已经成为美国和欧洲航空市场 几乎全部的市场增量要素,欧美航空市场二-四小时航线 80%份额已被低成本航空 占领。

目前美国航空市场五强格局(达美、美航、大陆三家传统航空加上美西南、 捷蓝两家低成本航空)已基本形成,欧洲航空市场五强格局(英航、法荷航、汉 莎三家传统航空加上瑞安、易捷两家低成本航空)已初步显现。分析欧美低成本航空业的发展经验,对于中国航空业发展具有广泛的借鉴意义。

低成本航空以其业绩的稳定性笑傲美国航空市场

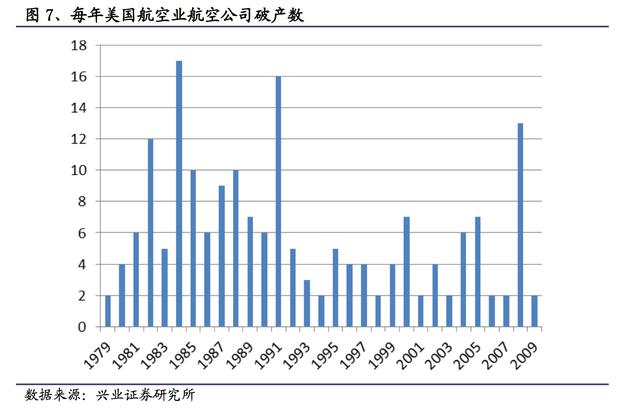

每年都有美国的传统航空公司破产。1978 年美国航空业放松管制后,大量的航空 公司进入市场。放松管制导致航空公司数量大幅增加,1970 年仅有 39 家航空公 司,到 1996 年高峰时达到了 88 家。过于激烈的竞争,导致大量新旧航空公司破 产,在放松管制之前,航空公司基本上不存在破产的现象,而之后从 1979-2010年之间,破产航空公司的总数超过 187 家,甚至远远超过存活下来的航空公司。 根据美国交通部公布的数据,自“911”以来,经历经济危机,唯一保持盈利的航空公司为低成本航空公司。

西南航空是全球低成本运营的行业典范和标杆

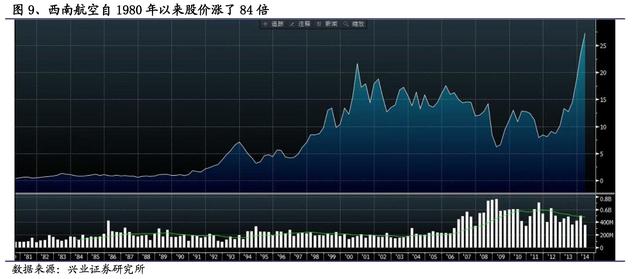

西南航空(Southwest Airlines,NYSE:LUV),总部设在美国德州达拉斯。1971年 6 月 18 日,罗林•金和赫伯•凯莱赫创建了美国西南航空公司,西南航空公司开创了航空旅行低成本时代,创造出低成本、直飞、多枢纽基地的航线网络运营模 式,改变了美国乃至世界航空市场格局。从 1973 年开始到 2014 年为止,西南航 空保持了整整 42 年连续赢利的记录,这在全球航空公司中绝无仅有,在航空历史 上也是前无古人的记录。

哪怕是在航油大幅上涨的情况下,或是 911 恐怖袭击发 生后美国航空业哀鸿遍野的 2001 年,或是金融危机下美国航空业大幅亏损的 2009年,西南航空以其稳健而经典的廉价航空模式保持了盈利。

西南航空已经成为全球低成本运营的行业典范和标杆。西南航空依托美国庞大的 市场,创造出低成本、直飞、多枢纽基地的航线网络运营模式,改变了美国航空 市场格局,提升了航空在交通体系中的价值和贡献。2010 年 9 月 27 日,西南航 空公司收购穿越航空公司(Air Tran),进而扩展到南美市场,2014 年底计划完成 穿越航空网络的完全整合。西南航空 2012 年获得《财富》杂志“2012 全球最受 赞赏的公司十佳公司”排名第七,并获得全球客户服务冠军等荣誉。

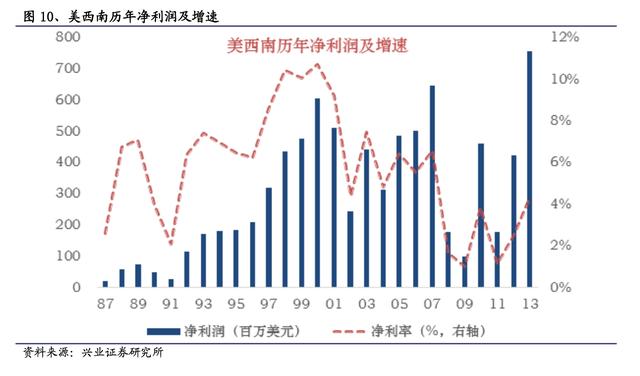

西南航空在 350 架机队规模前净利率依然处于上升期

从机队规模和净利率的角度来看,西南航空 350 架之前净利率依然处于上升期(西 南航空 87 年 69 架飞机,94 年达到 199 架,00 年达到 344 架),其原因是美国的 航空市场更加市场化,初期培育时必须忍受短暂的低净利率,但随着市场培育成 熟和市场占有率提升(2012 年西南航空占美国 top100 点对点城市航线中市场份额71%,已经处于相对垄断阶段),西南航空的净利率出现回升,除去 90、91 年海 湾战争带来的油价暴涨扰动因素,1987 年到 2000 年其实净利率一直在攀升(从6%左右上升到 11%左右)。

2001 年以后由于机队进入规模不经济期、美国航空需 求萎缩、油价大幅上涨,净利率逐步开始走低,直到 2011 年以后美国经济转为复 苏,同时美国航空公司不断整合并购,最终在 2013 年形成“3+2”的五强格局,2014 年净利率重回 11%。这个现象说明了在机队规模在越过 350 架后,西南航空 的特征更趋同于一家传统航空公司,外围因素的影响变得愈加重要。

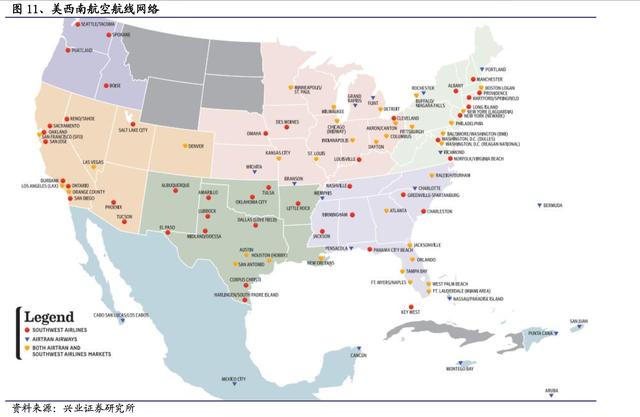

航线网络:选择短程运输方式,深耕北美

西南航空现在是美国最大的低成本航空公司,坚持低成本扩张战略,不断深耕北 美市场。西南航空从德州起步,它的首航是从达拉斯的爱田机场到休斯顿和圣安 东尼奥。1978 年美国颁布《航空客运放松管制法》,这标志着美国航空产业组织 政策从限制竞争转向鼓励竞争。1979 年美西南开辟第一条跨州航线(达拉斯-新奥 尔良航线),西南航空开始走出德州走向全国。目前西南航空拥有 45000 名员工, 经营着世界上最大的波音机队,每天运营超过 3600 个航班,每年为超过 1 亿航空 旅客服务于美国 41 个州 96 个目的地。

美国西南航空提供效率高、航班多的短程运输,在美国的通航城市最多。但西南 航空不买大型客机,不飞国际航线,不和其它航空公司形成联运服务,不和大型 航空公司硬碰硬,选择通航的大多是大中等城市的点对点航线,在位于邻近大都 会地区且尚未充分利用的二线机场降落,并采取低票价、多航次的方式来增加载客量。

这不仅有效降低了管理成本和运营成本,同时也使快速离港和转港等低成 本运作具有可行性。2012 年西南航空占美国 TOP100 点对点城市航线中市场份额71%,占美国国内总市场份额的 25%。美国机场 TOP10 每日航班数量达到 100-200。

在美国及北美,低成本航空市场份额只有 31%,尚低于欧洲的 38%和东南亚的56%。即使依托北美市场,西南航空发展的空间不小,尤其是美国西北地区。通 过与穿越航空的战略整合,西南航空开拓南美及拉丁美洲的市场。

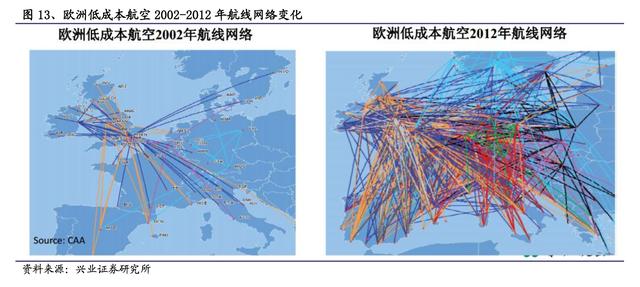

美西南已发展成为“半网络型(蛛网式)航空公司”。美西南大举进军枢纽机场已 成为“半网络型(蛛网式)航空公司”,拥有麦卡伦国际机场、凤凰城国际机场、 芝加哥中途机场、巴尔的摩华盛顿国际机场、威廉〃哈比机场、奥克兰国际机场、 洛杉矶国际机场、达拉斯、圣地亚哥国际机场、纳什维尔国际机场等新准枢纽。 欧洲的低成本航空借鉴了美西南的经验,短短 10 年构建了欧洲低成本航空枢纽及 网络,打造了一批复合型枢纽机场。

机队情况:选择标准化机队

美国西南航空首创标准化机队的概念,采用单一机型波音 737。这样做的好处是 既简化了管理,又减少了培训和维护成本。驾驶员、空乘人员和维护工程人员可 以集中精力去研究、熟悉同一机型。作为使用同一机型的忠诚顾客,西南航空在 向波音公司购买飞机时还可以获得更多折扣。

再加上部分飞机是尚在安全使用年 限内、未退伍的二手飞机,大大降低了航空公司运营中比例最大的固定成本支出。 西南航空机以机队规模的持续增长带动航线和客运量的持续成长。第一个十年飞 机净增 19 架,第二个十年飞机净增 79 架,第三个十年飞机净增 220 架,第四个 十年飞机净增 193 架。截至 2013 年底,西南航空共拥有波音 737 飞机 680 架。

运营效率:高效率带来成本领先

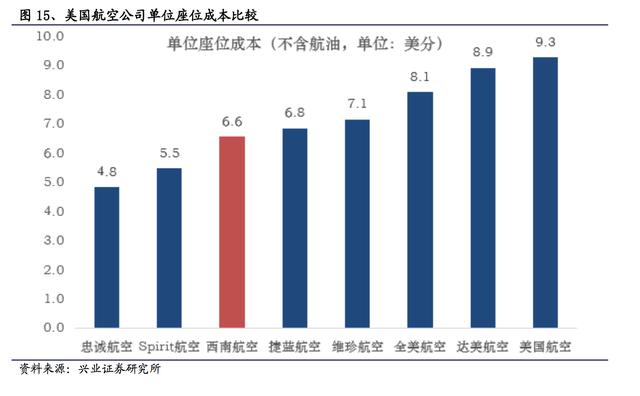

作为低成本航空竞争基础精益化管理的成本控制,西南航空优势明显。西南航空 单位座位成本在北美航空公司中具有比较优势。西南航空飞机日利用效率达到 11小时左右,客座率保持在 80%以上。借助严格的成本控制与管理,包括航班成本 控制、航油航材成本管理、人工成本效益管理等手段,西南航空保持成本领先战略。

美国西南航空拥有美国航空界最有生产力的团队,员工平均服务旅客的数量 是其他航空公司的两倍。由于工作人员的配合和努力,西南航空班机从抵达目的 地机场——开登机门上下旅客——关登机门再度准备起飞的作业时间平均 15 分 钟,而其他航空公司大约需要两到三倍的时间来完成这些工作。

通过精简业务流 程,西南航空进一步降低了成本。美西南航空的单位座位成本(不含航油)为 6.6美分,在在北美航空公司中具有比较优势。

西南航空案例的感悟

西南航空的运营模式是最典型的低成本航空模式,春秋航空在模式上有很多点和 西南航空是异曲同工,但春秋航空依然面临着中国航空市场的特殊性,例如中国 大型城市附近的小机场较少、当地政府会给予航空公司较多补贴、中国航线仍是 管制的、人工成本低等,因而我们发现:

(1)春秋航空的航线虽然点对点的,但依然是以上海为中心发散的,枢纽机场的 资源对于春秋未来发展有着决定性作用;

(2)春秋航空的补贴持续性受到普遍质疑,然而三大航每年的航线补贴有 30-50亿,这说明航空航线资源对于很多二三线城市而言是稀缺的,当地机场和政府考 量的是增量的航班和航空旅客对于当地整体经济的拉动效应,未来仍有大量二三 线城市机场(甚至是一线机场)迫切希望与春秋航空合作。另一方面,由于中国 特殊的补贴机制,使得廉价航空得以在初期就维持比较高的净利率(西南航空只 有等到市场培育期后净利率才能逐步提升),这对于在中国高度行政化航空市场夹 缝中苦苦挣扎的中国民营廉价航空是非常有利的。

(3)西南航空在 1978 年放松航线管制后迎来爆发式增长,而中国的航线和时刻 获取依然依靠较强的行政化管理,对于春秋航空而言,伴随机队快速扩张后如何 快速、持续的获取这些宝贵时刻成为继续维持高客座率、高日利用率的关键。对 于这个问题,我们欣喜地看到 14 年 2 月民航局出台《民航局关于促进低成本航空 发展的指导意见》,研究放宽低成本航空在飞机采购、运价、航线准入等方面的政 策,为低成本航空创造较为宽松的经营环境,这个文件可能是低成本航空在中国 爆发发展的契机,我们静观未来政策的持续推进和成效。

(4)春秋航空公司在人机比、旅客员工比这方面相较于国际优秀低成本航空还有 较大差距,除了由于中国人工成本较低外,还同春秋航空规模目前相对较小,而 销售人员(直销比例 90%)、管理人员等必须部门的员工人数占比较高。

(5)目前春秋航空的机队规模依然较小,比较国外成本廉价航空的机队规模(西 南 680 架、瑞安 305 架),春秋航空依然处于机队快速扩张的阶段(春秋 14 年底 机队规模为 48 架,预计 15 年达到 60 架,18 年达到 100 架,未来几年运力增速 保持在 20-25%)。

未来运力的主要投向是:盈利情况较好的东北亚市场(日本、 韩国、台湾);上海、深圳等时刻富裕的国内一线机场始发航线;未来有望成为高 密度航空市场的二线机场航线(郑州、重庆、晋江、南通等)。

我们认为在航权和 航班时刻保障的前提下,依然有非常大的国内外市场值得春秋航空去拓展,足以 消化这些新增产能。

完整报告下载:乐晴智库网站 www.767stock.com

乐晴智库,全球行业和公司深度研究

微信公众号:乐晴智库(ID:lqzk168)

个人微信号:ID:lqzk777

新浪微博:乐晴智库

4001102288 欢迎批评指正

All Rights Reserved 新浪公司 版权所有