豆奶粉市场乏力,销量增长较慢。自 90 年代维维开创豆奶品类以来,冲调豆奶成为了 除现磨外主要的消费方式,豆奶受追捧。

维维豆奶粉市占率一度超过 70%,占据了市 场主导地位,产品形象深入人心。而后,随着同品类竞争者的进入,以及豆浆机普及、 包装豆奶的流行,豆奶粉同类产品的替代效应越来越强。附加值低,利润空间小的豆奶 粉产品逐渐显现疲态。2015 年维维豆奶粉销量 81401 吨,同比降 1.06%,市场份额亦 降至 33%。

行业深度研究报告下载:乐晴智库网站 www.767stock.com

乐晴智库,行业深度研究(微信公众号:乐晴智库)

传统品牌“粉”转“奶”,加码即饮新品。2015 年 10 月,维维豆奶瓶装上市(240ml 玻璃 瓶),尝试从豆奶粉向液态豆奶转变,进行液态化、方便化、即饮化升级。品牌厂商的 创新和转型也侧面印证了豆奶即饮化的趋势,和产业再迎机会的时点。

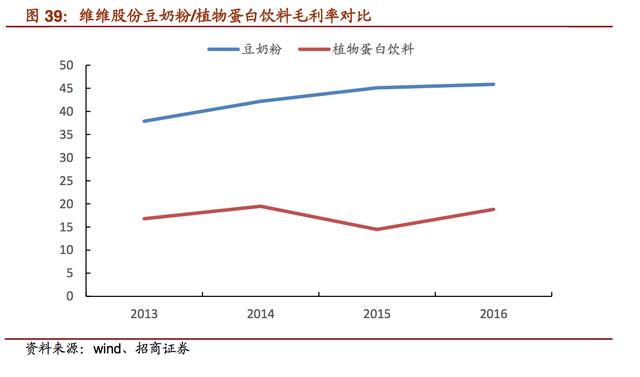

常温豆奶毛利低于豆奶粉。从维维股份的财报数据来看,“粉”转“奶”的过程中经历着毛 利降低的阵痛,但也收获了进军常温的主动权。原有豆奶粉业务由于工艺简单,包装成 本低、渠道成熟等因素,毛利率水平在 45.8%,而公司植物蛋白饮料的毛利率水平在18.82%,未来随着营业成本的合理管理有望得以提升。

维他奶:口味不断丰富,引领行业热潮

不断丰富的大豆产品系列。维他奶的产品超过 20 种,将豆奶与不同的水果、果仁调和, 形成多种口味的豆奶系列。在大陆地区,维他奶推出新品维他奶健康+,以年轻时尚的 包装,主打高蛋白+钙,低糖低胆固醇的概念,定位高端豆奶消费。

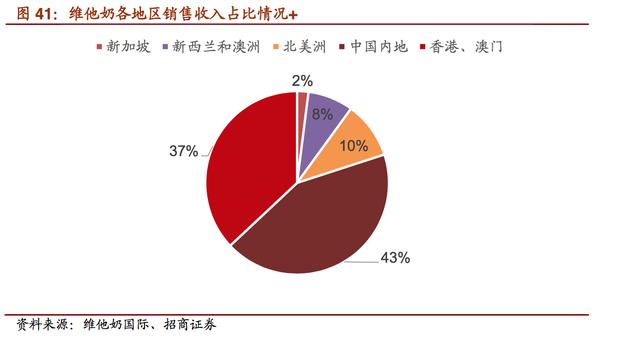

中国区高增长,受益创新和扩张。维他奶全面参与植物蛋白饮料的热潮,在产品创新(大 陆地区推出健康+,澳洲地区推出椰子奶、杏仁奶)和渠道扩张(武汉新厂房建成,覆 盖华中地区)上大有作为。2016 年公司中国区营收增长 29%,达 24 亿港币,占比 43%, 中国区的比重在不断加大。

蒙牛:植朴磨坊的水土不服

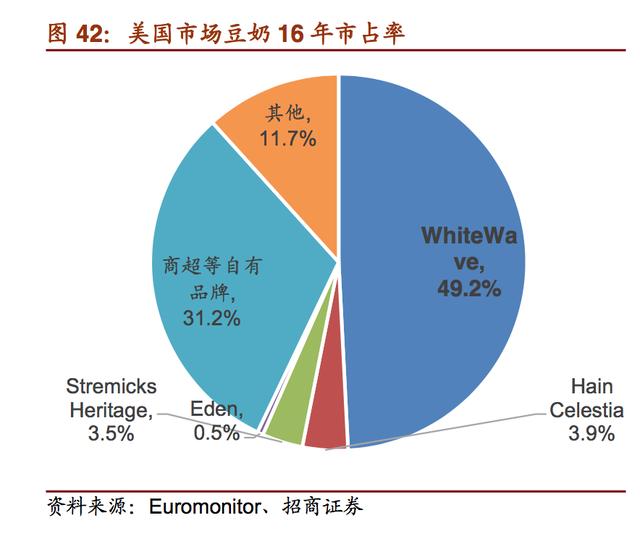

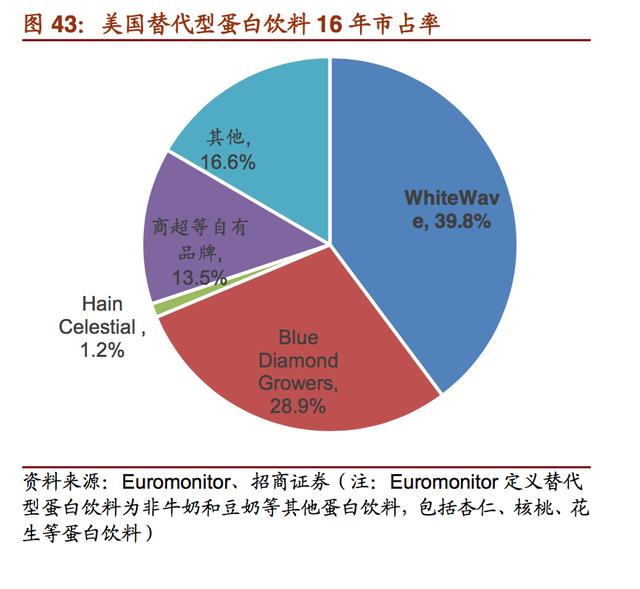

蒙牛引进北美植物蛋白领导品牌 Silk(植朴磨坊),中国市场发展经历“水土不服”。蒙 牛与北美第一植物蛋白公司白波食品(WhiteWave)于 2014 年底将美国已经具有 40年历史的纯真 Silk 植物营养饮品引入中国,推出两款植物蛋白饮料—植朴磨坊(核桃味、 巴旦木味),于 2016 年 6 月推出植朴磨坊—纯香豆奶。

历经两年的推广和铺设,期间 经历“水土不服”、包装换新、配方调整,植朴磨坊在 2016 年营收 3.3 亿元人民币,仅 占比蒙牛总收入 0.6%,与 Silk 在北美植物蛋白营养市场 40%-50%以市占率相去甚远。 植朴磨坊在中国的推出和发展道路中的不足值得总结,但期间亦有亮点,值得伊利借鉴。

(1)品牌定位:卖点显陌生,品牌未聚焦

植物营养原饮卖点陌生,豆奶品牌认知度模糊。植朴磨坊定位植物营养原饮,旨在运用Silk 在美国市场取得成功的经验,从绿色有机、“无添加”等角度去抓住消费者需求, 推广核桃和巴旦木两款植物蛋白饮料,但这对国内大众消费者而言还显得陌生。16 年 上市的纯香豆奶也主打“无添加”概念,这点与常温酸奶纯甄类似,定位相对小众,吸 引力并没有预期大。此外,植朴磨坊纯香豆奶的定位仅是大品牌下的一类口味,并未以 单一品牌推出,而植朴磨坊品牌并未像特仑苏一样具有强大的号召力,虽纯香豆奶也属 植物蛋白饮料,但在品牌塑造上并未聚焦,对于消费者而言,在品牌认知度上显得模糊。

豆奶产品定位大众,更应贴近大众消费且卖点鲜明。我们认为,豆奶产品定位大众消费, 突出口味对大众消费者则更实在有效。另外,对于豆奶行业市场后进入者,我们建议品 牌应该明确聚焦,在无强力原有品牌带动下应该开发独立品牌,让消费者有更加明确的 品牌认识。

(2)产品研发:口味水土不服,创新适得其反

产品口味:国内消费者对核桃及巴旦木口味接受度不高。口味是食品饮料类产品力的核 心,出色的口味是获得市场口碑和复购率的关键所在。2014 年底植朴磨坊上市的两款 巴旦木和核桃原饮饮料,国内消费者反映口感不适应,可见当时 Silk 品牌并未很好地本 土化改良。在 2016 年换新包装时,植朴磨坊中国团队也根据国内消费者习惯口味对口 味进行了改良,力争在口感上扳回一城。

产品创新:口味延伸操之过急,适得其反,需引以为鉴。植朴磨坊纯香豆奶于 2016 年6 月推出,在核桃味和巴旦木味推出一年半的时间点,且销售未达预期的情况下,我们 认为切入豆奶市场也属合适之举。但植朴磨坊除推出原味浓香口味之外,还推出香蕉豆 奶口味和麦香燕麦口味,则稍有操之过急之嫌。

首先,豆奶搭配香蕉口味一改传统消费 习惯,在消费者接纳程度上具有很大不确定性;其次,产品的二次升级往往需要前期产 品具有一定积累,在纯香豆奶原味上市的同时推出两类新口味,在无市场基础的情况下, 产品推出进度把握上值得商榷;另外,植朴磨坊品牌定位是无添加、无负担,营销上一 再突出“纯纯的植物营养”,但香蕉口味无可避免地在原料上进行添加,对品牌定位也 会产生一定伤害。根据草根调研,目前香蕉口味在线上线下渠道均已无销售,或是发现问题后的调整之举。

(3)市场营销:思路正确,火候稍欠

产品营销:思路正确,火候不足。蒙牛在 15 年春晚期间送出 1000 万元“微信红包” 推广植朴磨坊新品,植朴磨坊公众号粉丝量一晚新增 300 多万,但之后的品牌宣传推广 却是突然断电,未有持续的配合。

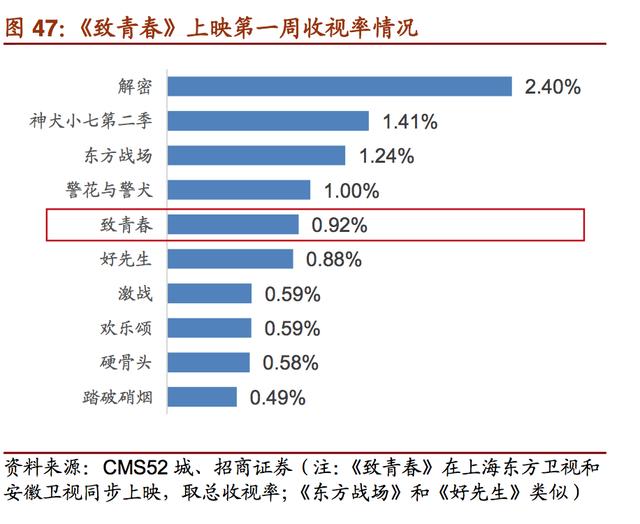

16 年包装换新并推出豆奶口味新品,植朴磨坊于 16年 7 月植入电视剧《致青春》,看中热门电视和网络节目等超级 IP 快速拓展品牌知名度 的方式,但《致青春》在两个省级频道同步上映的情况下,第一周收视率加总也未能破 一,之后也未有明显好转,植朴磨坊品牌曝光率收效实则平平。此外,植朴磨坊并未邀 请具有号召力的明显代言,与蒙牛旗下纯甄常温酸奶一线明星代言不断,及豆本豆邀请 孙俪代言相比,通过明星号召提升品牌知名度的优势并未显现。整体看,植朴磨坊推广 火候稍欠,持续性不足,推测与费用预算有关。

经验启示:借鉴吸收,发扬优势。植朴磨坊在推广中的经验和得失,对后发进入植物蛋 白市场的乳企而言有一定参考借鉴之处。伊利的营销推广体系已经非常成熟,安慕希、 金典等产品推广均是成功经验,在豆奶新品推广中,不妨参考以往成功案例,通过赞助 冠名具有影响力的节目提高产品曝光率,并邀请对大众消费者具有号召力的明星,在推 广初期最大程度赚足消费者眼球,引爆市场后也需要注意推广持续性。

(4)渠道销售:终端管控不足,陈列开始调整

植朴磨坊渠道不畅,终端管控力不足。据食品行业知名新媒体《食品板》对多地经销商 采访反馈,植朴磨坊在推广前两年在并不受经销商看好,经销商积极性不高,线下铺货 情况一般,而品牌认知度不高的情况下导致终端动销不畅。根据我们草根调研,植朴磨 坊目前渠道仍然依靠线上为主,这也与蒙牛大经销商制对渠道管控力不足有关,伊利深 度分销制模式下,对渠道和终端管控力更强,通过市场宣传配合,我们也相信公司对渠 道管理和线下铺货执行力。

陈列是关键,植朴磨坊调整渠道资源。植朴磨坊由于最开始的口味原因(14 年仅有核 桃、巴旦木口味),公司将其明确定位于饮料品类,因此产品陈列选择在饮料区域。经 历了一年的“水土不服”之后,产品于 16 年舍弃饮料区陈列,回归蒙牛强势渠道—乳 品区,同时推出豆奶新品,共享公司渠道优势。伊利推出豆奶与乳制品渠道资源贡献度 高,促销堆头和货架陈列均应提高消费者对产品的辨识度。

达利食品:重磅打造“豆本豆”

渠道优势明显,重磅推新品。迎合植物蛋白消费趋势,同时把握豆奶新纪元,达利在2017 年 3 月推出了豆奶新品——“豆本豆”,旨在抢占豆奶市场的一席之位。达利作为成功运作多个食品饮料品牌的影响力企业(达利园、可比克、乐虎、和其正等),其全 国布局的渠道优势明显,我们预计,公司新品有望突破常温豆奶原有的区域性格局,能够在全国范围内铺货。

高定位,高标准,保证受众广泛。豆本豆的定位较高,从包装、营销代言、产品定价和有机认证均可看出其全国性布局、引领品牌的目标。

产品包含三大系列、三种包装、八款产品,以微米级研磨机、卧螺分离提纯技术加工非转基因大豆,保证生产出来的豆奶营养保留完整,无豆腥、无豆渣豆涩。产品在外观、味道、原材料、营销等四大方面突破了传统即饮豆奶的缺陷(包装单一、豆腥味、转基因大豆),保证了以最广大的受众面市。

豆奶之于伊利:慢起步,深影响

成功概率高:全渠道、强品牌、类产品我们认为,伊利布局豆奶产品,具有渠道、品牌、消费者及产品多方面优势,是当前非牛乳产品中成功概率最高的产品。

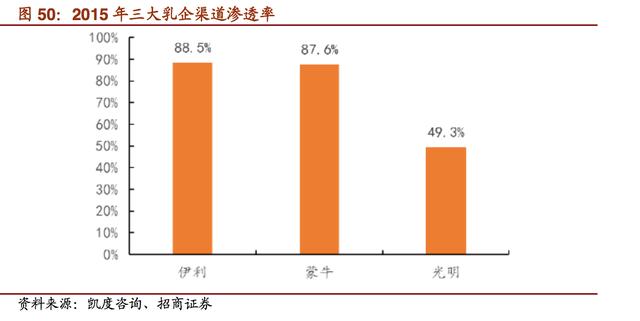

渠道优势:伊利渠道渗透率高,享受全国市场资源。伊利的渠道渗透率高达 88.5%,每10 个城市家庭中,就有近 9 个购买了其产品,对比当前常温豆奶参与者渠道优势明显 (如前文所述,当前常温豆奶品牌多为区域性品牌,全国铺设情况不佳)。伊利进入豆 奶行业的优势在于公司强大的渠道能力,新品能够得以全国性铺货。

渠道重合利于推广,包装有望后发制人。根据商超的产品陈列规律,牛奶、乳饮料、豆 奶、常温酸奶在摆放时通常相邻,对于伊利来说,豆奶新品的推广可以共享公司现有的 强大渠道网络。包装上,市场后入者具有“后发优势”,新推出的包装设计更能符合当前 时代的消费者文化和审美偏好,这一点从近年来椰汁新品与老牌椰汁的包装对比中可以 得到印证。

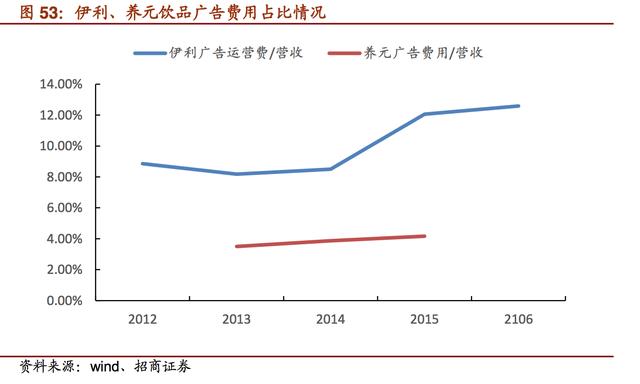

品牌优势:品牌力强劲,营销效果好。植物蛋白饮料行业的集中度较高,强品牌力的厂 商往往能获得更多的份额。常温豆奶行业,仅维他奶在品牌营销上投入较大,其余品牌 局限于区域营销。因此,强品牌力厂商将有很大机会在消费者中树立起品牌形象,以良 好的营销效果换取豆奶增量空间。这一点可以对比前文提到的养元产品营销与“六个核桃”高增长的关系,而伊利在广告费用上的投入比例更大,品牌力更强,新品的营销效 果会更好。

消费群体基数大,新品接受程度高。在伊利产品多元化的进程上,新品均以其年轻化和 高品质的特性得到了较好的市场反响。伊利的消费群体年轻,接受新品的程度和速度快, 为公司在豆奶创新上提供了良好的培育环境。

消费者群体优势:原有产品消费群体与豆奶产品重合度高。排除乳糖不耐受群体,豆奶 和牛奶的消费群体重合度较高,消费需求均来源于摄入蛋白的需求。新品豆奶在推广初期拥有伊利庞大的牛奶消费群体作为基础,优势明显。值得一提的是,常温豆奶的介入 对乳企来说是内部产品的互补,而不是替代。动植物蛋白饮料的全面覆盖能为消费者提 供更加全面的蛋白摄入选择,同时也化解了乳制品对于特定人群造成的不便。虽然豆奶 新品推出或分流部分原有产品需求,但开拓出的新市场必将更大。

结论:豆奶新品布局最优,成功概率最高。我们预计,即饮豆奶对于伊利来说,将会是 第一次向非乳业饮品扩张的重要尝试,尤其是公司之前就小步尝试过豆奶粉产品。我们 分析雀巢、达能产品结构,与矿泉水、咖啡、谷物食品、调味品、宠物食品等产品相比, 豆奶产品从渠道重合度、消费者人群、消费习惯等各领域,都完美符合伊利自身优势, 成功概率最高。

切入建议及预期:口味突破,厚积薄发

(1)产品研发:产品为基,口味关键

口味是关键,口感很重要。以目前市场上可选的豆奶饮品选择来看,口味差异尚不明显 (维他奶原味、杨协成豆奶、豆本豆口味类似,唯怡等豆奶饮料略有差别)。

因此在新 品口味上,至少先要祛除传统的豆腥味,从难喝变成可喝,据报道,公司已经引进韩国 等地技术并作改进,豆腥味问题已经基本解决。另外公司如能更加明显地体现出“醇香 味、丝滑感”,会起到锦上添花的作用,甚至成为单品爆发的重要因素。在产品口味上, 可类比安慕希成功的案例,其以其浓郁的口感在常温酸奶中脱颖而出,后发制人成为超 大单品。

包装:利乐包+PET 装+利乐钻,产品 SKU 益求精不求多。考虑到伊利罐装产品较少(新 品核桃乳存在灌装产品,多数产品无罐装),在豆奶新品的包装上可能采用的仍是利乐 包和瓶装豆奶模式。参考包括达利豆本豆,维他奶健康+,椰树椰汁新品等在内的植物 蛋白饮料新品的包装,纸盒包装仍然是主流,但也有瓶装,伊利豆奶新品包装规格上, 可参考原有的金典利乐装、安慕希利乐钻和 PET 装。包装规格上,我们建议豆奶新品 应聚集在三类:利乐包(日常单次饮用)+PET 瓶装(日常分次饮用)+利乐钻(送礼 消费),同时为了满足家庭消费,可在产品成熟之后考虑推出利乐包大规格包装。

(2)原料采购:属性迥异,经验宝贵

豆奶原料以大豆为主,涉足农业而非畜牧业。豆奶原料以大豆为主,辅助原料包括白砂 糖、包装材料等。大豆种植属于种植农业领域,与畜牧业不同,主要种植面积在美国等 海外国家。

大豆产品特性:周期性、转基因性、易储存。大豆与乳业相比,有三大迥异属性:1) 周期性,虽然全球大豆整体仍是供过于求,但天气等因素导致的大豆供给变化,还是会 影响全球大豆价格,尤其是美国大豆供给季节之后,下半年的南半球供给出现波动,价 格更会出现波动;2)转基因性,目前我国进口的国际大豆中,绝大部分是转基因大豆, 国内也不乏有偷种转基因大豆的情况,虽然转基因大豆的进口是经过国家安全审批,但 消费者对此仍有担心,若处理不好,会影响豆奶新品的推广销售;3)易储存,新鲜的 生鲜乳必须在当天加工处理,否则就会出现变质情况,而干黄豆保质期可达两年,这为 低价购买原料后储存提供了可能。

上游采购模式差异较大,公司需积累采购经验。生鲜乳和大豆的采购及处理模式相差很 大,对于伊利而言,需要培养专业人才团队,积累宝贵经验,避免在价格波动较大、转 基因产品泛滥的大豆原料采购上遇到困难。

(3)品牌定位:概念清晰,升级形象

产品概念:贴近大众,清晰明确。上文植朴磨坊的讨论部分已经提出,品牌概念应该贴 近大众消费者,让消费者有清晰的品牌认识。我们建议公司明确地体现出产品的优势, 并将概念清晰的传递给消费者,是原料更好,口味更好,还是营养更好。尽可能在包装 上详细体现出产品概念,用鲜明的产品优势标签来引导消费者购买豆奶,选择伊利。

品牌定位:升级产品形象。豆奶的产品定位上,可以好味道、无豆腥、高蛋白为切入点,

打造高品质植物蛋白饮料形象,突出口味和营养。参考老牌豆奶企业维他奶在高端产品 形象方面做出的改变,维他奶健康+以全新样式的包装、定位和价格(5 元/盒/250ml) 面向市场,高出传统产品一倍(2.5 元/盒/250ml)。同样,豆本豆也以无添加、低脂肪的 高端形象面市,但口味无明显差异。因此,“高营养”是紧跟趋势,“好味道”是差异化竞 争力。

(4)渠道及营销:流通渠道起步,引导多元消费

流通渠道切入,引导场景多元化,突破时间地点限制。除上文在植朴磨坊营销得失探讨 部分提到的冠名赞助、明星代言,以及注重产品营销的持续性外,我们认为伊利豆奶新 品的推广,应从流通渠道起步,但在营销引导上,也要引导豆奶的消费场景多元化,不 应该只局限于早餐概念。简单地把豆奶产品与早餐消费绑定,相当于给产品主动加上了 时间和地点的限制,忽视了豆奶在休闲饮品和正餐饮品市场的潜力。主打消费场景多元 化有利于为产品赢得更多空间,营销方式也变得更加丰富。

做好消费者引导,从早餐走向多场景消费。如前所述,豆奶的消费应该从早餐概念走向 更加多元化的场景,从而突破“早”的时间限制和“餐”的地点限制。另一方面,做好 对于消费场景多元化的引导,也避免了与“早餐奶”、“谷粒多燕麦牛奶”等产品的定位重 复。

(5)发展预期:厚积薄发,树立标杆

放低短期预期,重在培育市场及品牌,以待厚积薄发。豆奶行业目前格局分散,产品形 态及产品品牌还比较杂,消费场景还比较少,需要龙头企业引导,短期要降低预期,不 能期待和安慕希一样快速放量,毕竟光明在前面已经做了好几年的消费者引导铺垫工作, 而且常温酸奶作为新兴的细分行业,行业增速比豆奶行业高得多,所以我们建议伊利在 新品推出后,短期要降低预期,重点做好豆奶市场的引导开发。

引导开发市场,长期提高预期。考虑到豆奶行业空间足够大,市场上目前并没有全国性 的强劲对手,行业未来提升的点很多,若对消费者引导得当,市场发展潜力巨大。豆奶 产品在渠道上又可发挥伊利渠道端的重合优势,公司长期要提高对豆奶的预期,可将其 作为下一个百亿单品的目标进行打造。

将豆奶产品作为标杆,提升内生培育新品的研发及渠道能力。与前期推出的核桃露等产 品不同,豆奶市场足够大,强势品牌不突出,建议公司应当将豆奶作为标杆,从开始的 产品研发及设计,到最终的市场推广,总结经验及不足,提升内生培育新品研发及渠道 能力,将公司的优势从乳业产品向健康食品拓展,为其他“内生”推出非乳类产品做积 淀,未来与外延拓展并举,两翼齐飞共同打造健康食品的国际化集团。

3、深远意义:布局健康食品试验田

豆奶产品——不可忽视的潜在市场。牛奶及乳饮料的服务对象存在局限性,部分消费者 或因乳糖不耐受放弃消费,转而倾向植物蛋白饮料。目前的豆奶市场,从产品口感、产 品形态、竞争格局、消费习惯等方面看,都有一定的局限性,比如谁说豆奶一定只能早 餐喝,豆奶的口感能否更加顺滑,行业集中度能否提升,这都需要龙头品牌引领市场、 引导消费者。豆奶是乳企在切入植物蛋白领域的利器,未来预计数百亿的市场规模值得 布局。

慢起步,深影响——健康食品试验田,布局千亿大战略。豆奶产品不会像常温酸奶产品 一样,伊利在光明已经铺垫培育市场的基础上,安慕希快速放量达到百亿体量。我们预 期,豆奶产品增速会稍慢,达到百亿目标至少需要五年以上的时间,但豆奶市场空间足 够大,且目前豆奶市场的局限性有逐步打开改善的可能,伊利的战略布局,恰好为伊利 提供了引领豆奶行业、引导消费者的机会。从长期视角看,布局豆奶产品体现了公司“成 为全球最值得信赖的健康食品提供者”的愿景,亦与公司“滋养生命活力”的品牌理念相符。 品牌与消费趋势、消费时代共同成长,走向综合健康食品的高品质厂商,这正是打开公 司更大想象空间的必由之路。

深度行业研究报告下载:乐晴智库网站 www.767stock.com

乐晴智库,行业深度研究

微信公众号:乐晴智库

个人微信号:lqzk777

新浪微博:乐晴智库

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有