产业发展历程

按照国家标准《高处作业分级》规定:“凡在坠落高度基准面2m以上(含2m) 有可能坠落的高处进行作业,都称为高处作业或高空作业。”根据这一规定,涉及到 高空作业的施工范围是相当广泛的,常见的比如建筑施工、桥梁建设、造船施工、 大楼外墙清洗、路灯维修等。

行业深度研究报告下载:乐晴智库网站 www.767stock.com

乐晴智库,行业深度研究(微信公众号:lqzk767)

高空作业平台的原型最早诞生于上世纪60年代的美国,后来经过演化后在造船 业快速发展的80年代日本韩国开始铺开使用。随着欧美城市化进程加速,高空平台 的各种变种产品被广泛应用于城市建筑建设和各类施工场所,并诞生了全球最大的两家制造企业——Genie和JLG。获取本文完整报告请百度搜索乐晴智库。

国内现代化设计的高空作业平台的历史还比较短,从开始到现在也只有十余年的时间。回顾高空作业平台的发展历程,我们看到主要 应用国家演变的背后显示的是不同工业化阶段对建设设备的使用倾向,并且随着功 能和场景的不断匹配开发,高空平台的使用领域得到的大幅提升,而中国属于方兴 未艾的新兴市场,参照成熟市场现有阶段看发展潜力依然巨大。

发轫于欧美: 伴随城市化进程得到发展

在国际市场上,欧美发达国家和地区的高空作业平台行业发展历史悠久,相关生产 和消费产业链成熟,是高空作业平台的主要生产地区和消费地区。规模较大的几家 高空作业平台生产商包括美国的Terex公司、JLG公司和法国的Haulotte公司。这些 厂商的品牌知名度高,占有市场份额大。他们凭借雄厚的研发实力和制造能力,引 领着市场需求与产业升级,是行业标准的制定者,掌握着全球高端市场。百度搜索“乐晴智库”,获得更多行业深度研究报告

Terex来自美国,中文名称特雷克斯,是全球工程机械制造业的巨头,旗下设有高空 作业平台事业部,专门从事高空作业机械的研发、生产和销售,是全球高空作业机 械行业最著名的生产商之一,根据Terex年报,2014年实现销售额78亿美元,其中, 高空作业平台业务营业额 23.7亿美元。其高空作业平台事业部的前身是美国的吉尼 工业公司(Genie Industries),成立于1966年,2002年吉尼工业公司被特雷克斯集 团收购,并重组为特雷克斯高空作业平台事业部。

另一大品牌JLG也来自美国,成立于1969年,是世界领先的高空作业平台制造商, 主要产品包括国际知名的JLG高空作业平台,JLG、SkyTrak和Lull 伸缩臂叉装车以 及一系列附属产品。2006 年JLG被Oshkosh收购,并成为其旗下子公司。根据Oshkosh 披露的年报,2014财年实现销售额68.1亿美元,其中,高空作业平台业务 的销售额为17.5亿美元。

Haulotte则来自法国,在全球范围内拥有 20家子公司和1500 多名员工,是全球知 名的高空作业平台生产商之一。目前,Haulotte主要生产和销售 Haulotte品牌的高 空作业平台。根据 Haulotte 披露的年报,2014 年集团实现营业额 4.13亿欧元, 其中设备销售额为 3.49亿欧元。

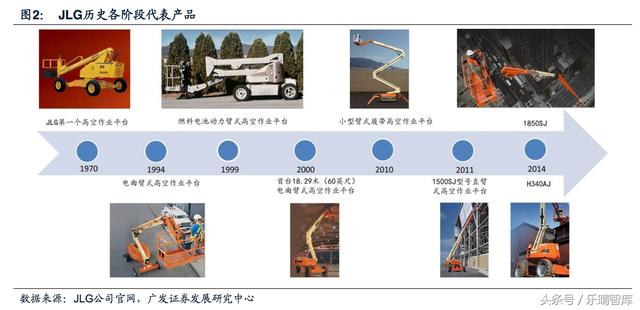

纵观JLG40余年的发展历史,实际是欧美高空平台制造业发展的一个缩影,即 产品性能和空间不断延伸,应用领域不断拓展,与生产制造能力的提升形成正向反 馈的过程。1973年,JLG首台剪刀式高空作业平台设备问世。1977年,JLG进军欧 洲,在英国设立欧洲总部。1981年,公司推出了用于臂式和剪刀式高空作业平台设备 的摆动轴选项,提高了设备的机动性。1983年,公司在澳大利亚开设客户服务支持, 业务覆盖亚洲和整个环太平洋地区。1986年,公司第10,000台臂式高空作业平台设 备在美国麦康奈尔斯堡工厂下线。1988年,JLG被授予“Extend-A-Reach”专利称号, 为设备用户提供更灵活的平台作业。

渗透至日韩:借助造船业迅速起步

日本高空作业车使用较为普遍。日本高空作业车的作业高度较低,小巧、灵活 是其主要特点。日本高空作业车生产厂家高度集中,主要是AICH(I 爱知)和多田野。 爱知和多田野高空车的产品线较齐全,既有普通高空作业车,又有绝缘车,同时也 生产自行走产品。此外,日立公司生产自行走高空作业平台,东急车辆公司生产高 空作业车。日本主要高空作业车生产商如下:

Aichi corporation(日本爱知):日本最大的高空作业车、自行式高空作业车和 市政车辆生产商,专业生产高空作业车产品,在美国和中国有分公司生产高空作业 车,在欧洲和中国有分公司生产自行式高空作业车。爱知公司的高空作业车在日本 占领先地位,日本市场占有率达70%,电力行业份额82%,通讯行业81%,建筑、 造船和其它行业占68%。

Tadano LTD(日本多田野):日本著名工程机械公司多田野,主要生产各种汽 车起重机,自从1955年开发了日本第一台液压起重机以来,多田野就成为了日本起 重机行业的领头羊,高空作业车是其业务之一,经过多年的发展在世界起重机行业 内也享有盛誉。其高空作业车产品线和AICHI相似。此外多田野设计了世界上第一个“四轴运动控制”系统,改变了空中作业平台的历史。

爆发于中国:使用成本优势与安全性驱动产业萌芽

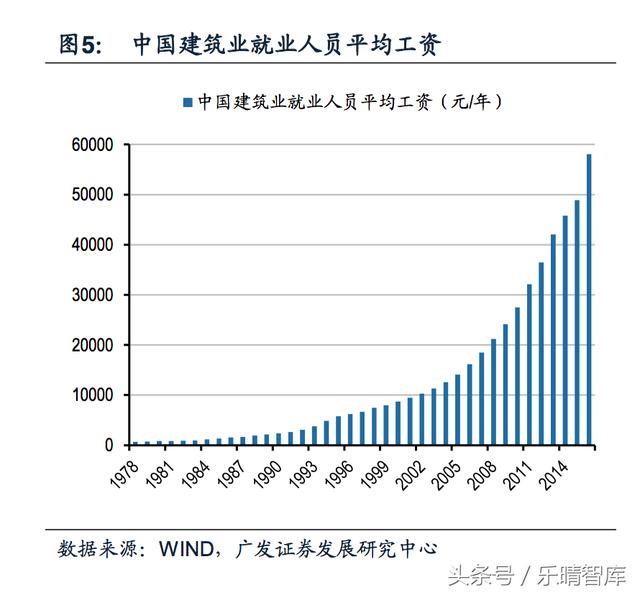

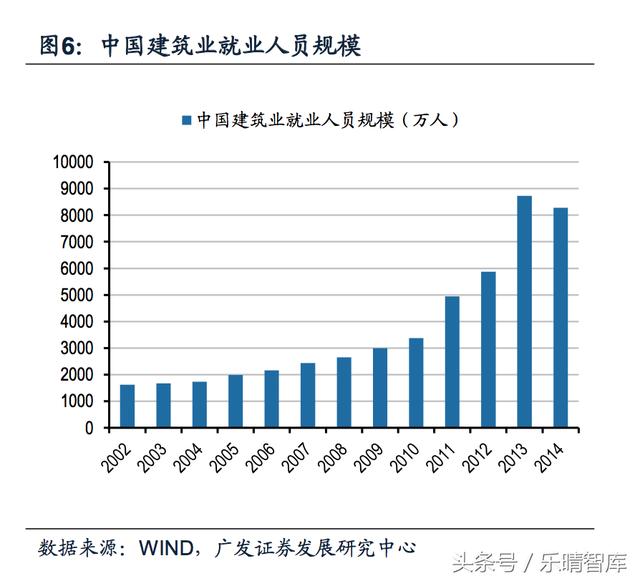

随着近年来我国人口红利消退,劳动力出现短缺,人工成本随之不断攀升,以高空 作业最频繁的建筑业为例,就业人员人均工资相比08年翻了一倍。随着社会经济的 发展,青壮年大多倾向于选择工作轻度低、安全性高的行业,这加剧了建筑业从业 人员老龄化趋势,也间接给建筑等高空作业行业带来了安全隐患。

人力成本的不断 提高给中国高空作业平台行业的发展提供了契机。从安全角度,脚手架搭设和拆除 过程中需要大量作业人员,同时还涉及作业疏忽导致的高处坠落事故问题,而高空 作业设备不仅可以取代脚手架还能节省大量人力。

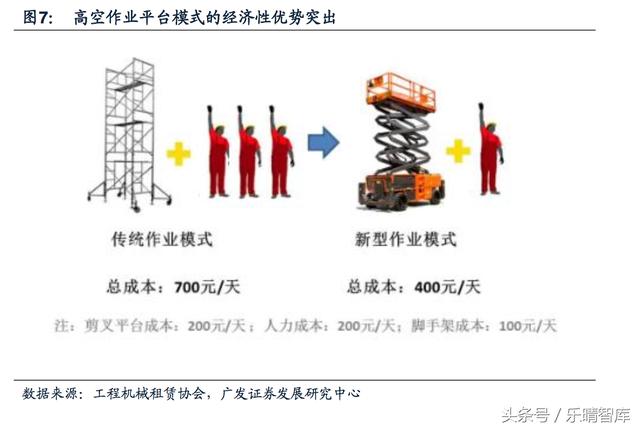

从作业模式角度讲,一个传统的高空作业单元往往需要至少3个工人和一台脚手架,在施工时一个工人在脚手架上作业,另外两个人在底部进行推拉。而高空作业平台 带来了作业模式的改变, 一台高空作业平台加一名工人就可以完全取代之前的三人 模式,并改善了工作效率。

目前一台剪叉式高空作业平台日租金约200元,脚手架日 租金约100元,工人日薪约200元(二线城市),那么在新型作业模式下一个施工单 元单日费用从700元降低到400元,在不考虑效率改善、工期缩短的情况下,使施工 单位人工成本节省了约40%。

目前国内高空作业平台保有量和国外成熟市场还有很大差距。根据Access International统计的数据,美国高空作业车辆目前保有量约52万辆,欧洲整体保有量约24万辆, 而国内仅有约4.2万辆。

相对于欧美市场,国内高空作业设备市场处于起步阶段,成熟程度与欧美国家相比差距较大,存在巨大的发展空间。目前,国内高空作业平台 应用较多的是北京、上海、深圳等发达城市,应用领域集中在工业建设行业,未来 向内地和其他应用领域有充足的渗透空间。

平台制造行业全球竞争格局

通览全球高空作业平台制造企业,欧美品牌规模居前内部略有分化;日本品牌保持小幅增长,但再难赶超欧 美;中国品牌快速发展,排名不断提升。其中以以年均 40%的增速居全球首位,远超同行业其它各国企业。

从收入规模来看,浙江鼎力与欧美三大品牌的差距仍然较大,但由于自身增速较快,差距在逐步缩小。虽然欧美 三大品牌目前整体体量较大,但增速已经相对乏力,且盈利状况进入稳定期,整体 10-20%的毛利率水平与鼎力40-45%的毛利率差距反映了两者经营效率与发展阶段的差异。

从市场空间、经营效率和发展阶段来看,鼎力都具 有相对于国内外竞争对手而言较强的发展优势。如果把国内高空平台市场定义为尚处起步阶段的蓝海乐园,那么 鼎力现在已然处于最快的竞技跑道。

平台租赁市场演变进程

国际租赁市场相对成熟,但设备更换周期短。从美国市场来看,高空作业平台租赁收入和设备数量整体上逐 年增长,租赁销售成为高空作业平台销售的重要方式。而以美国联合为代表的大型租赁,为了保持设备崭新率和 出勤率,使用不到 84 个月便更换采购新设备,这大大撬动了高空平台制造与二手流转市场。

总体来看,我国高空作业平台租赁市场仍处于初级阶段,以小规模租赁企业为主,还未出现类似美国联合租赁的巨头。随着使用需求 持续增加,租金整体保持平稳,盈利能力上升,未来将吸引更多企业进入高空平台租赁行业,拥有品牌和质量优势的高空平台制造商里有望诞生占据大部分市场的绝对霸主。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有