行业概况:票房增长空间犹存,非票业务带来新增长

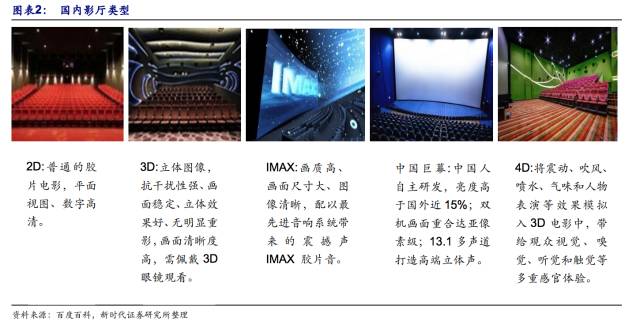

发展简史:技术进步推动影厅升级换代自 1908 年西班牙商人在天津建立中国首家正式电影院开始,我国电影院至今经历了 100 多年的发展,影院不断升级换代,从最初的单厅、单体的老式电影院,到多厅数字影院,再到配备附属设施的数字影城,今后将引进 G4 影院,即集休闲、娱乐、餐饮、购物为一体的影城微型商业综合体。 技术进步推动影厅银幕和环境创新。影院技术的发展克服了以往普通胶片电影的局限性,3D 技术塑造银幕立体图像,画面清晰稳定且无明显重影;

技术进步推动影厅银幕和环境创新。影院技术的发展克服了以往普通胶片电影的局限性,3D 技术塑造银幕立体图像,画面清晰稳定且无明显重影;

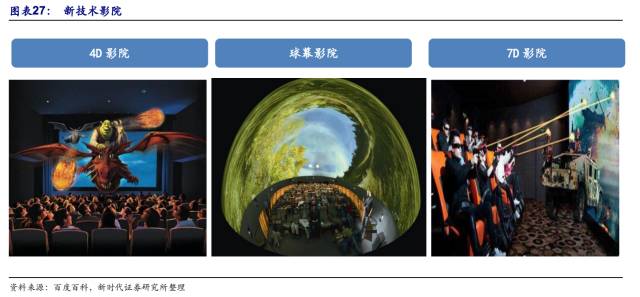

IMAX 及中国巨幕打造巨型银幕,并配以先进印象系统,给观众良好的观影体验;4D 技术将震动、吹风、喷水、气味、布景和人物表演等效果模拟引入 3D 电影中,让观众通过视觉、嗅觉、听觉和触觉多重身体感官体验电影带来的全新娱乐效果。 发展现状:三四线城市票房增速快,非票收入占比提升

发展现状:三四线城市票房增速快,非票收入占比提升

院线收入增速较高,复合年增速 33.69%由于缺乏准确的院线整体收入情况,因此采用前三大院线的收入及市场占有率对国内院线收入的情况进行粗略估计。

2016 年国内院线收入约 706.96 亿元,同比增长 26.26%。

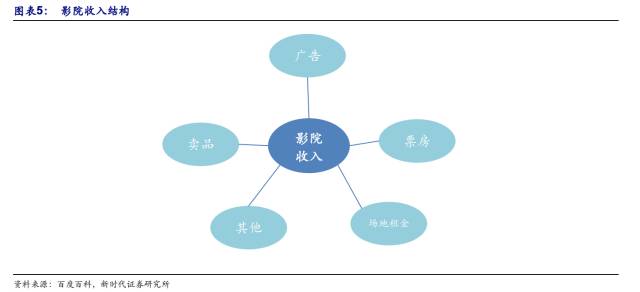

收入结构单一,非票房占比呈上升趋势票房为影院主要收入。

收入结构单一,非票房占比呈上升趋势票房为影院主要收入。

影院的收入来源包括票房收入、卖品、广告、及场地租金等其他非票房收入,其中票房为主要收入来源。2016 年国内影院 80%收入来自于票房收入。 非票房增速高于票房,收入占比逐渐提高。

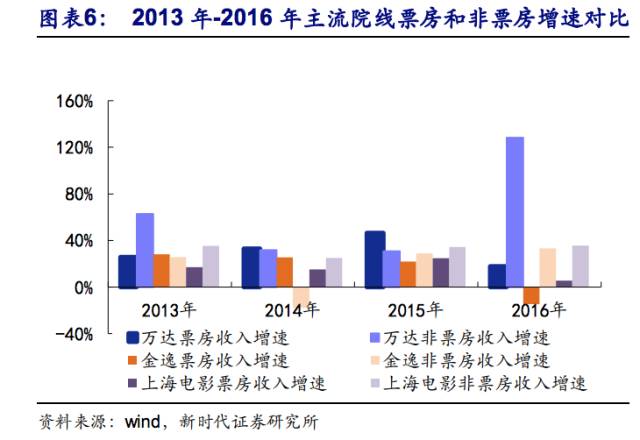

非票房增速高于票房,收入占比逐渐提高。

随着市场竞争的日益激烈,影院开始拓展非票房业务,近年院线的非票房收入增速开始超过票房增速,且非票房收入占比逐渐提高。

2016 年万达电影实现非票房收入 36.84 亿元,同比增长 128.39%,营收贡献接近三成。

票房增速呈现放缓,增长空间犹存影院经营与影片放映密切相关。

受票补减少及缺乏优质影片内容的影响,2016年票房增速有所下降。但 2017 年《战狼 2》掀起现象级观影热,国庆档电影成绩斐然,实现票房 24.7 亿元、观影人次超过 7700 万人。

截至 2017 年 10 月 16 日,全国电影票房收入达 463 亿元,超越 2016 年全年票房。

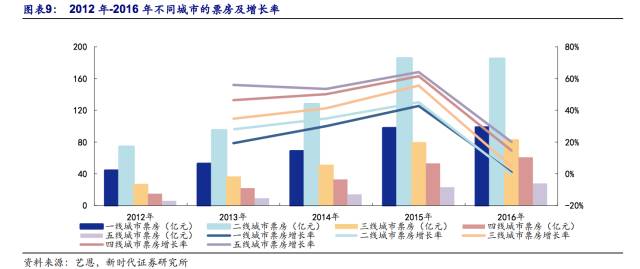

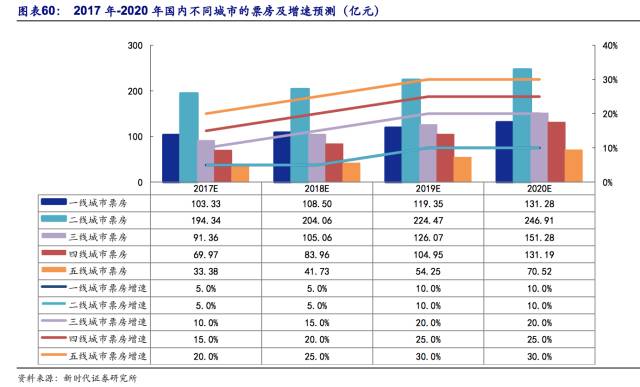

一二线城市票房贡献大,三四线城市票房增速快。

2016 年一、二线城市的票房收入分别为 98.41 亿元、185.09 亿元,共占总票房 62.28%。三线及以下城市票房增速持续高于一二线城市,2016 年三线、四线城市票房增速分别为 4.6%、14.7%。

高票房影院多处一线城市。

2017 年上半年票房 TOP15 影院,基本位于北京、上海、深圳、广州。其中 Jackie Chan 北京耀莱、广州飞扬影城(正佳分店)、首都华融电影院票房最高,分别为 4459 万元、3868 万元、3415 万元,场均人次分别为 66 人、63 人、41 人。

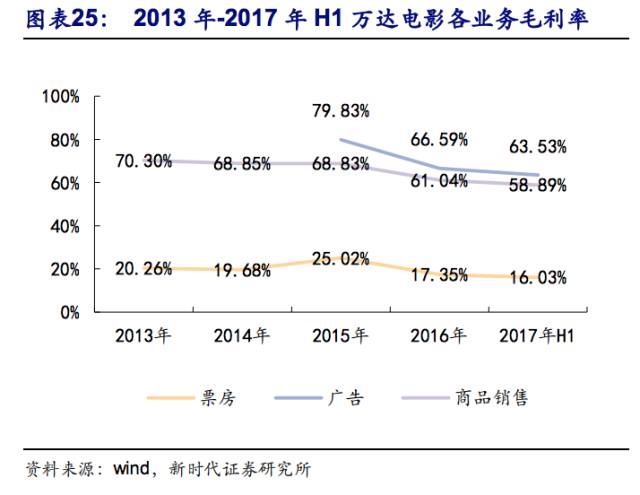

院线毛利润增速下降,非票业务毛利贡献高根据前三大院线的收入、成本及市场占有率对国内院线的毛利润和毛利率情况进行粗略估计。2016 年国内院线毛利润约 88.08 亿元,同比增长 4.85%,毛利率为 12.46%。

票房虽然为主要收入,但毛利率低。

票房收入要层层分配,除了影片的制片方、发行方和院线要参与收益分配外,还存在收银系统、售票网站、税务局等利益方,最后影院所得毛利只有 10%左右。卖品和广告毛利高,盈利能力强。

影院里的食品类套餐,价格一般高出市价 30%左右;映前广告和大屏影院大多一次性代理给广告公司,没有额外成本;喷绘、阵地广告和展位租赁一般由影院自己售卖,制作成本也较低。

行业新趋势:技术升级带来影院新模式优化观影体验,利用技术推动影院升级

激光放映在国内影院全面铺开,全世界 5 家可放映 120 帧/3D/4K 影像电影院中,中国就占两家。

获得 RealD 6FL 认证的影厅达 361 个,LUXE 影厅在国内布局速度加快。这些高新技术银幕的配臵,大幅提升了观影视听感受。

随着 3D 影院的普及,观众的观影需求将有所提高。技术的进步促进 4D/5D 动感影院、VR 电影、球幕电影等产生。技术影院所特有的观影体验可以吸引观众,并提高票价,将是影院未来发展方向。

挖掘消费需求,发展形态多样化影院。

特色影院可以带给观众独特的观影体验和无比的优越感,展现消费者的个性。

在注重生活品质、推崇个性化消费同时占据消费市场主导地位的千禧一代中,特色影院无疑会广受欢迎,未来发展潜力巨大。

产业链分析:“互联网+电影”新产业模式

产业链:制作-发行-院线-影院电影产业链一般包括制作、发行、院线和影院四大环节。

首先是制片方,负责电影的生产过程,需要完成电影的投资、拍摄和后期制作等环节。

百度搜索“乐晴智库”,获得更多行业深度研究报告

制片方拥有电影的版权,将版权出售给发行公司;发行方再以票房分账的形式与院线公司合作,将电影在合作院线的影院放映。

院线旗下拥有若干个影院,由院线统一管理和排片。影院是产业链的终端,从院线获得电影拷贝,承担着电影销售和放映的职责。

电影产业链:

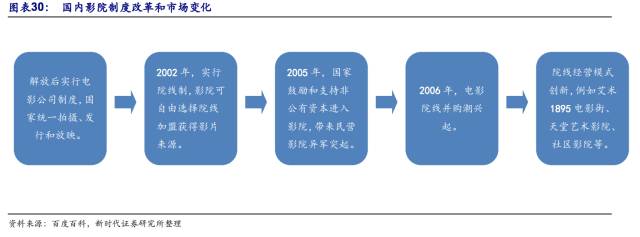

2002 年我国开放电影拍摄、发行、放映,由电影公司制度变更为院线制,确立了以院线为发行放映主体的产业链。

院线可以直接对接发行制片单位,影院可以自由选择院线加盟获得影片来源,电影拍摄也不再由电影制片厂垄断,只要取得拍摄许可证和放映许可证即可。

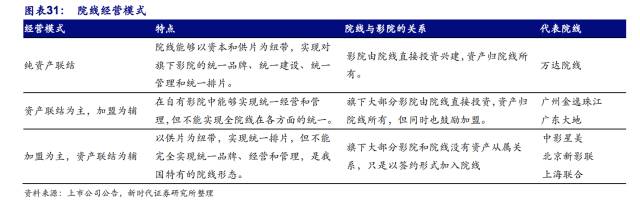

院线的经营模式主要有三种:纯资产联结、资产联结为主加盟为辅、加盟为主资产联结为辅。

纯资产联结下,院线直接投资兴建影院,影院资产归院线所有。资产联结为主的院线旗下大部分影院由院线直接投资,而加盟为主的院线旗下大部分影院与院线没有资产从属关系。

产业格局:发行环节集中度高,院线进入并购整合

制片准入门槛低,参与者众多。

目前国内电影制作机构数量多但市场集中度低,国有和民营制作机构市场角逐。

以中国电影和上海电影为代表的大型国有企业资源丰富、实力较强;同时民营制片方崛起,成为电影生产的主力军,华谊兄弟、博纳集团、光线集团等大型民营制片均已上市,积极进行产业链纵向整合和横向扩张。

发行市场集中度高,国内发行机构 CR10 超过 60%。国有企业中影和华夏垄断进口片的引进和发行,民营企业中以万达影视、华谊兄弟、光线影业、博纳影业和乐视影业为主要市场力量。

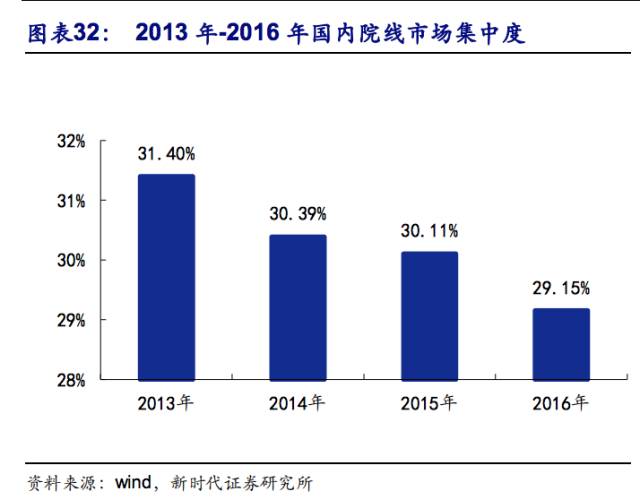

院线市场集中度低。2013 年-2016 年国内院线 CR3 在 30%左右,且有小幅下降趋势。2017 年上半年,国内市场占比 TOP3 的院线分别为万达院线、大地院线、上海联合院线,市场占比分别为 13.53%、8.46%、8.11%。

院线并购潮兴起,市场进入整合期。

当前,我国院线行业的龙头纷纷上市,利用资本平台,通过收购兼并扩大市占率的路径已打通。

2015 年-2017 年,国内院线并购案例不断,万达连续收购世茂影投旗下公司、大连奥纳、广东厚品、赤峰北斗星等,当代东方收购中广院线、华彩天地。并购整合可以提高院线的竞争力和综合实力,增强盈利能力。

另一方面,院线并购带来集中度提高,从而产业链中可以获得对制片方和发行方更高的议价能力。

产业链新趋势:互联网促进电影产业纵深发展BAT 布局影视全产业链,打造“互联网+影业”

2014 年以来,以 BAT 为主的互联网公司加速进入电影产业,以技术、平台、用户思维重塑影视产业链。

BAT从视频平台和渠道端定位,逐步向上游内容环节和终端用户延展,通过宣发、IP孵化、在线票务等手段介入内容制作和观众营销,电影产业链节点更趋多元化。大数据创作、观众画像分析将带来票房增加。互联网给传统电影产业链条带来一系列新变化。

在传统制片环节,互联网依靠其资源优势,对热门网文 IP 进行影视孵化、创作自带粉丝效应的作品。

在发行环节,在线票务平台扩大了影片与用户的直接接触面,在增加消费的同时,也可以利用得到的用户数据,分析观众消费偏好,进行精准宣传。

在院线方面,传统影院通过与互联网公司合作,推出“自动检票”、“支持退票”等便民服务,同时视频网站成为院线电影下映后的网络放映渠道。

百度搜索“乐晴智库”,获得更多行业深度研究报告

发展预测:2020 年影院收入 1205 亿元,增速 22%

发展预测:2020 年影院收入 1205 亿元,增速 22%

基本假设假设 1:票房分账比例保持不变,影院可以获得可分帐票房的 50%。

假设 2:2020 年国内影院收入结构接近美国电影成熟市场,非票房收入占比达到 30%。

假设 3:2017 年-2020 年影院非票房收入保持相同增速。

假设 4:2020 年院线市场集中度 CR3 达到 35%。

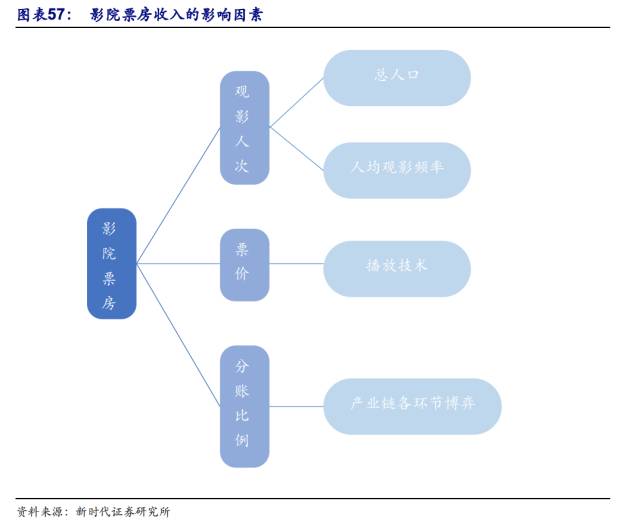

影响因素分析影院票房由观影人次、票价和分账比例决定。

首先,观影人次受人均观影次数和总人口数影响,考虑到目前国内人均观影次数和国外仍有较大差距,未来将会提高,同时假设总人口年增长 5%,因此观影人次仍可继续增加。

其次,随着 3D 电影、环幕电影等的普及,电影票价亦会提高。最后,假设票房分账比例保持不变,影院可以获得可分帐票房的 50%。

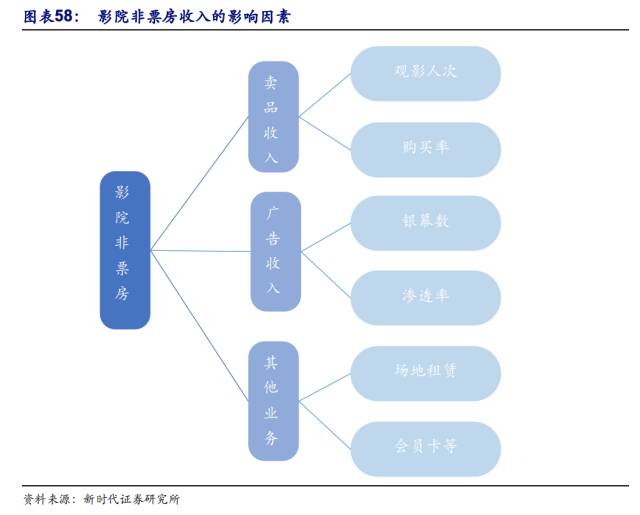

影院的非票房收入主要包括卖品和广告收入。

未来观影人次的增加、居民消费能力的提高将促进卖品收入增加,银幕数扩增、广告主的影音视频刊例增加将带动影院广告继续增长。

此外,借鉴国外成熟市场的经验,未来影院将会大力发展衍生品销售、会员卡等业务,收入来源日趋多元化。

本文完整报告下载,请在PC端访问乐晴智库网站 www.767stock.com

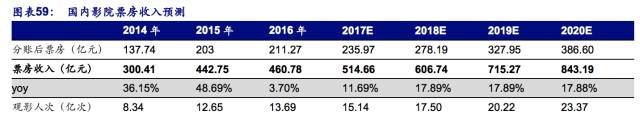

收入预测票房收入预测:

通过分析国内电影市场的发展现状及未来发展趋势,预计 2017年影院票房实现 514.66 亿元,同比增长 11.69%,分账后票房为 235.97 亿元,观影人次 15.14 亿人,人均观影 1.1 次。至 2020 年票房收入可达 843.19 亿元,观影人次 23.37 亿人,人均观影 1.7 次。

相较于 2016 年电影市场的低迷,2017 年电影市场有所回暖并将持续保持。

一方面,《战狼 2》《羞羞的铁拳》等高票房影片说明国产影片质量正不断提高,带动观影热潮;另一方面,三四线城市的高速增长及人均观影频率的稳步提高成为票房关键增长点;此外,“互联网+影业”的新模式有助于创作自带高票房体质的电影。

从票房的影响因素来看,票房=观影人次*票价=人均观影频率*总人口*票价。首先,随着居民消费的进一步升级、优质影片的增加等,人均观影频率持续提高,预计 2017 年-2020 年的增速分别为 10%、15%、15%、15%,对应的观影频次分别为 1.1 次、1.3 次、1.4 次、1.7 次。

票房增长渠道加速下沉,预测三线及以下城市票房增速高于 10%。

随着经济水平的提高、生活消费观念的改变,小镇青年的消费能力相应提升、消费意愿加强。

此外,十三五规划提出要推动有条件的乡镇建设数字影院,可以预期乡镇影院会得到较好发展。

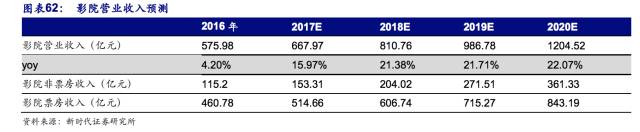

非票房收入预测:2020 年非票收入占比由 20%提升至 30%。

再由上述对票房收入的预测,得到 2020 年影院非票房收入可达到 361.33 亿元。

根据 2017 年-2020年非票房收入增速相同的假设,非票房收入由 2016 年的 115.20 亿元增长到 2020年的 361.33 亿元,年复合增速 33.08%,由此可得到 2017 年-2019 年的非票房收入分别为 153.31 亿元、204.02 亿元、271.51 亿元,对应的非票房收入与票房收入的比例分别为 2.3:7.7、2.5:7.5、2.8:7.2。

营业收入预测:

将票房收入预测和非票房收入预测加总,得到影院的营业收入预测。预计 2017 年影院可实现收入 667.97 亿元,同比增长 15.97%;2020 年影院收入 1204.52 亿元,同比增长 22.07%。

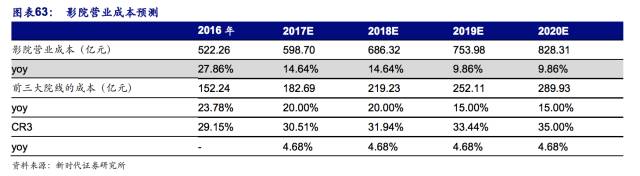

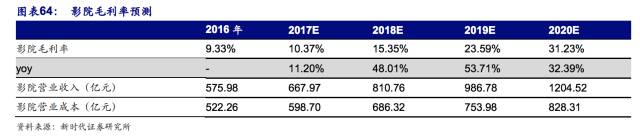

毛利率预测

由于缺少影院的成本数据,所以由前三大院线的成本和市场集中度来粗略判断影院的营业成本。预测 2017 年影院营业成本 598.70 亿元,同比增长 14.64%。

首先,根据前三大院线的历史成本情况,对其未来的成本做预测,考虑到影院的固定资产折旧逐渐减少,假设 2017 年-2020 年的成本增速分别为 20%、20%、15%、15%,得到对应的成本预测数据。

其次,假设 2020 年院线市场集中度达到35%,2017 年-2020 年增速相同,对应的市场集中度分别为 30.51%、31.94%、33.44%、35%。

由上述影院的营业收入和营业成本预测值,可以得到影院的毛利率预测值。预计 2017 年影院毛利率为 10.37%,2020 年达到 31.23%。获取本文完整报告请百度搜索“乐晴智库”。

4001102288 欢迎批评指正

All Rights Reserved 新浪公司 版权所有