临近年末,就在股市投资者们要击掌庆贺今年的良好收成之时,全球股市却迎来了一波猛烈调整。

从市场指数来看,港股首当其冲回调最深,而美股相对抗跌。

数据来源:Bloomberg,云锋金融整理,数据截止至2017年12月6日

尽管指数看起来下跌的颇为克制,但投资者的感觉却是受伤颇深。这是因为今年表现最佳的龙头股在这轮回调中跌幅最深,尤以港股和A股为甚。

数据来源:Bloomberg,云锋金融整理,数据截止至2017年12月6日

而一些今年的大牛股,甚至在长期高位盘整后出现了让人不安的破位迹象。

就在各大投行纷纷发布鼓舞人心的2018年展望,认为全球股市,尤其是新兴市场中的港股在明年还会有上佳表现之时,市场却在用脚投票,从强势股上默默撤退。

那么,这一轮调整究竟是年底投资者的获利了结,给明年腾空间?还是牛市逻辑发生了重大变化,市场见顶?

地缘政治风云再起

最近的地缘政治再次出现了一些让人不安的迹象,而始作俑者仍然是“让人无法预测”的特朗普政府。

在东亚局势方面,朝鲜在11月底发射了洲际弹道导弹,对全球,特别是美国的威胁进一步具象化。我们在8月上一轮东亚局势紧张时写过评论《朝鲜危局和103年前的那个夏天》,文中提到当朝鲜的导弹覆盖关岛乃至美国本土时,将会触到美国的逆鳞。而此次导弹发射成功之后,我们也确实接连看到了美韩进行史上规模最大的空中军演,韩国官员对“斩首行动”的暗示,以及周边国家的紧张态度。

而在另一个地缘政治的高危区中东,特朗普关于承认耶路撒冷是以色列首都的言论同样引发了轩然大波。人民日报海外版公众号“侠客岛”前日推出了深度分析《美国将承认耶路撒冷是以色列的首都,这事儿到底有多严重》,认为美国从中立到向一方倾斜的态度,将极大的影响到巴以和谈乃至中东地区的安全局势。

这两个事件发生的背景,是美国“通俄门”的进一步发酵——前美国安全顾问弗林承认有罪,并同意与独立检察官合作调查本届政府。因此可以说,特朗普是在试图重复克林顿的“摇狗行为”(let the tail wag the dog,形容本末倒置,转移公众注意力)——后者在“莱温斯基事件”曝光三天后下令空袭阿富汗和苏丹的恐怖组织目标,以转移公众的视线。但他们牺牲的,将可能是全球地缘政治局势的稳定。

尽管地缘政治大有风雨飘摇之势,但从传统的避险资产黄金和日元的表现来看,却是“我自岿然不动”。黄金在最近不涨反跌,日元也出现了小幅贬值。这其中固然有美元在税改和加息预期的双重加持下开始走强的因素,但也反映出投资者并不担心短期会出现大的地缘政治风险。

数据来源:Wind

由此看来,回调另有其因。那是经济和政策周期发生了转折吗?我们需要回探一下本次牛市的根基,看看背后的大逻辑究竟是否发生了变化。

本次牛市的根基

每次牛市一定有一个贯穿始终的主线,譬如在国内就是06-07年的经济牛,和14-15年的资金牛。国际市场也概莫如是。

而在这次的牛市周期中,美股从前期的资金牛转到了现在的盈利牛,而港股则是盈利和资金的双重牛市。

美股牛市逻辑的顺利切换

先看美股,史上最长的牛市之一,是因为自09年至今已经成功从量化宽松政策推动的资金牛市,进入了经济复苏带来的盈利牛阶段。

这一点从下图中标普500指数和市盈率走势自2016年以来的背离就可以看出——估值维持了22倍-24倍的区间波动,但在盈利的推动下,指数继续大幅上涨。

黄线为标普500指数走势,蓝线为当期市盈率走势,资料来源:Wind

美国目前的经济数据保持了良好的势头,微观层面企业盈利也相当不错,再加上税改预计可以为目前税负较高的能源、金融、零售行业减负,可以预见明年的美股整体将盈利向上,估值平稳,牛市盛宴大概率还将继续。

这也是在此次回调周期中,美股的表现最为强势的重要原因——板块之间出现了轮动,强势行业顺利切换。

港股牛市两大逻辑未见松动

反观港股乃至A股中的蓝筹白马,今年涨幅冠绝全球,其背后的推动因素主要有两个:一是宏观经济和企业盈利的意外企稳甚至回暖,二是南下/北上资金的不断涌入。

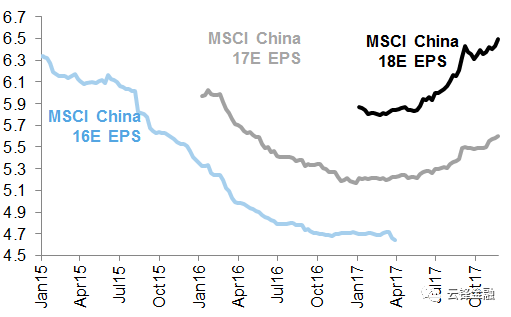

对于第一条,盈利增长叠加估值修复是今年几个龙头板块共同的上涨逻辑。从MSCI China指数盈利预期的调整来看,自2017年初以来开始反转向上,截至目前,市场对2018年的盈利预期仍处于不断的上调过程中,从而支撑了整体市场,尤其是科技、内房、汽车等板块龙头股的上涨。

资料来源:高盛研究

但如果观察近期回调幅度较大的龙头股,如广汽集团、舜宇光学科技、中国恒大等,会发现部分个股的投资逻辑出现了一定的松动。例如广汽集团11月份的销量增速明显放缓,市场预期舜宇的镜头出货量会受到Oppo、Vivo销量走软的负面影响,而三四线城市的房地产市场经过了17年的突飞猛进,终于出现了拐点迹象。

但与此同时,其他一些龙头却可能是被误伤。譬如腾讯的业绩依然保持了50%以上的增长,微医集团的上市传闻意味着业务拆分重估的逻辑还未结束;吉利汽车上个月又迎来销量新高,无论是终端价格还是市场份额都保持稳定;而碧桂园则刚刚公布了85%的同比合同销售额,增长依旧强劲。

此外,原本市场预期将接棒的金融业迎来了短期利空——国内对资管行业的大整顿将不可避免的造成业务收缩,金融监管的收紧周期远未到结束的一刻。但如果换个角度思考,蛋糕虽然不会再快速扩大,但切蛋糕的方式却会发生变化,整顿后的资产管理市场毫无疑问将更有利于风控严、资本金充足的龙头企业。

可以看出,港股和A股白马牛市的盈利逻辑并没有发生根本性的转折,但在个股上却出现了分化,也让投资者有了调仓换股的理由。

再看资金面。前几天传出投资港股的公募基金暂缓审批的消息,着实让投资者紧张了一把。但从资金的实际流向来看,自港股调整开始的两周以来,港股通南下资金并没有一天出现净流出。当然,如果剔除最近资金流入明显的汇丰控股,南下流入有所减弱,但总体来说,资金的配置逻辑没有大方向上的变化。

注:人民币兑港币汇率按1:0.85计算

资料来源:Wind,云锋金融整理

从成交量来看,在港股大幅调整的日子,如11月30日和12月6日,港股通的成交也大幅增加,反映出南下资金的观点出现分化,部分前期获利资金开始退出,而持币观望的机构则趁机买入。

资料来源:Wind,云锋金融整理

而在资金追捧的明星个股汇丰控股上,从港股开始调整以来,每天都有7亿港币以上的资金扫货,不禁让人想起了2016年中旬的南下资金第二阶段(详见云锋金融公众号文章《港股通南下资金深层次解析》),仍有大型的机构投资者在坚定不移的配置港股——从昨天的举牌公告中答案已经揭晓,这家机构就是平安。

资料来源:Wind,云锋金融整理

从以上的分析可以看出,港股牛市的盈利和资金逻辑都没有发生根本性的动摇。

我们认为,此次“牛回头”更多受到投资者在年末落袋为安的情绪影响,以及技术面上的调整压力。

去年起大幅进行港股配置的机构投资者,今年获得了丰厚的收益,兑现浮盈、落袋为安的冲动非常强烈。无论是基金应对年底赎回的压力,还是保险机构释放利润优化报表的需求,都是导致投资者短期选择卖出的理由。

此外,正如我们在一周前的《牛市不言顶?三万点关口再看港股》中说的,技术面看恒指在突破近十年高点后处于上升通道的上轨,中短期看有一定的回调压力。目前这一观点正在兑现,市场正在消化十一月初的加速上涨。

那么接下来的问题就是,这次回调会持续多长,又会有多深呢?

历次牛市的回调统计

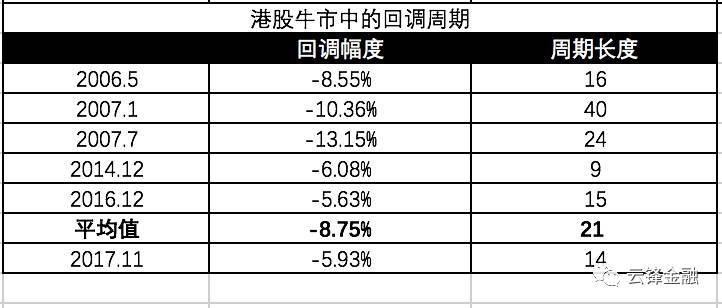

我们将港股近三次牛市,以及美股2014年以来回调幅度超过5%的周期进行了数据统计。

资料来源:Bloomberg,云锋金融整理

以史为鉴,港股牛市中的回调周期平均21天,幅度达到8%以上,目前的回调在时间和空间上都未达到平均值。而美股如果同样进入回调周期的话,也将可能持续到年底左右。值得注意的是,标普500指数在2017年全年都没有出现过一次超过5%的回调,可见市场之强非同寻常。

上车还是下车

在2014至2015年那轮A股波澜壮阔的大牛市中,也出现过数次市场的深幅调整,当时屡屡就有人喊出“千金难买牛回头”的口号。

尽管从此轮周期欧美乃至香港股市的表现来看,类似的调整都是上车的好机会,但投资者更应当的关注的是大逻辑是否发生了变化。

07年的盈利牛最终被金融海啸终结,15年的资金牛则在严查杠杆资金的监管中落下帷幕,而这一轮美股的盈利牛和港股的盈利+资金双牛,目前来看尚且没有类似的巨大变量入场。

那么究竟是趁机上车还是果断跳车?投资者不妨好好考虑一下。

封面来源:Pixabay.com

云锋金融港美股系列阅读

港股:三万点|沪港通三周年|港股通年中盘点|4月年报季|创业板|南下资金分析

美股:财报季|牛市延续性

科技股:当前估值|估值方法|科技服务公司估值|择时

个股:腾讯|阿里|雷蛇|阅文|HTC|361度|一风堂

苹果:粉丝经济学|中国战略

行业:制药|食品|油轮

免责声明

投资涉及风险

敬请投资者注意,证券及投资的价值可升亦可跌

过往的表现不一定可以预示日后的表现

云锋金融之证券交易服务由云锋证券有限公司(以下简称“云锋证券”)提供。本文件由云锋金融市场有限公司(以下简称“云锋金融”)编制及授权发布于本平台,所载资料可能以若干假设为基础,仅供参考之用途,会因经济、市场及其他情况而随时更改而毋须另行通知。本文件所载的意见可能与云锋金融集团其他业务或其联营公司发表的意见有别。任何媒体、网站或个人未经授权不得转载、链接、转贴或以其他方式复制发表本文件及任何內容。已获授权者,在使用本文件及任何内容时必须注明稿件来源于云锋金融,并承诺遵守相关法例及一切使用互联网的国际惯例, 不为任何非法目的或以任何非法方式使用本文件,违者将依法追究相关法律责任。本文件所引用之数据或資料可能得自第三方,云锋金融将尽可能确认资料来源之可靠性,但云锋金融并不对第三方所提供数据或资料之准确性负责,且云锋金融不会就本文件所载任何资料、预测及/或意见的公平性、准确性、时限性、完整性或正确性,以及任何该等预测及/或意见所依据的基准作出任何明文或暗示的保证、陈述、担保或承诺而负责或承担法律责任。本文件中如有类似前瞻性陈述之內容,此等内容或陈述不得视为对任何将来表现之保證,且应注意实际情况或发展可能与该等陈述有重大落差。本文件并非及不应被视为邀约、招揽、邀请、建议买卖任何投资产品或投资决策之依据,亦不应被诠释为专业意见。阅览本文件的人士或在作出任何投资决策前,应完全了解其风险以及有关法律、赋税及会计的特点及后果,并根据个人的情况决定投资是否切合个人的投资目标,以及能否承担有关风险,必要时应寻求适当的专业意见。在若干国家,传阅及分派本文件的方式可能受法律或规例所限制。获取本文件的人士须知悉及遵守该等限制。

“云锋金融”及相关标志为云锋金融集团所拥有。云锋金融(证监会中央编号AAB499)及云锋证券(证监会中央编号:AYT670)均为根据《证券及期货条例》获准从事受规管活动之持牌法团,且其控股股东均为香港云锋金融集团有限公司。云锋金融集团有限公司为香港联合证券交易所有限公司主板之上市公司,股票代码为00376。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有