文 | WEMONEY研究室 王彦强

谁是城商行“一哥”?

如果以总资产来看,2023年末,北京银行(601169.SH)仍以3.75万亿总资产排名上市城商行第一。

但若按归母净利润来看,北京银行的地位则有些危险,2023年,北京银行实现归母净利润256.24亿元,同比增长3.49%;而宁波银行(002142.SZ)2023年实现归母净利润255.35亿元,同比增长10.66%,与前者仅相差0.89亿元。

更要注意的是,江苏银行(600919.SH)2023年实现归母净利润287.50亿元,同比增长13.25%,已经超越北京银行。事实上,在2022年,江苏银行营收和净利润就已超越北京银行。

而据最新披露的一季报显示,北京银行2024年第一季度实现营收176.90亿元,同比增长7.85%;实现归母净利润78.64亿元,同比增长4.95%;江苏银行2024年第一季度实现营业收入209.99亿元,同比增长11.72%;实现归母净利润90.42亿元,同比增长10.02%。江苏银行依然实现超越。

从总资产规模来看,2024年一季度末,北京银行的资产规模为3.89万亿,同比增长11.20%;而江苏银行的资产规模为3.67万亿,同比增长15.07%。与前者仅相差2248.35亿元。

截至4月30日收盘,北京银行市值为1180亿元,仅是宁波银行的77.94%,江苏银行的79.57%。

01、ROE连降5年,成本收入比连升3年

北京银行成立于1996年,是在北京市原90家城市信用合作社基础上组建而成,原名为“北京城市合作银行股份有限公司”。

2018年—2022年,北京银行实现营业收入554.88亿元、631.29亿元、642.99亿元、662.75亿元、662.76亿元,同比增长10.20%、13.77%、1.85%、3.07%和0.01%;实现归母净利润200.02亿元、214.41亿元、214.84亿元、222.26亿元、247.60亿元,同比增长6.77%、7.19%、0.20%、3.45%、11.40%。

北京银行营收及归母净利润增长情况,数据来源:Wind

北京银行营收及归母净利润增长情况,数据来源:Wind从以上数据可以看出,北京银行的营收增速在2020年后滑落至个位数增长,而归母净利润在2018年—2021年一直保持个位数增长,2022年在营收微增的前提下,归母净利润增长11.40%。

需要指出的是,在2021年和2022年,北京银行降低了贷款减值准备金计提规模,其2021年和2022年的计提减值准备分别为141.29亿元和133.73亿元,分别核销164.07亿元和109.06亿元,因而保障了利润的稳定增长。

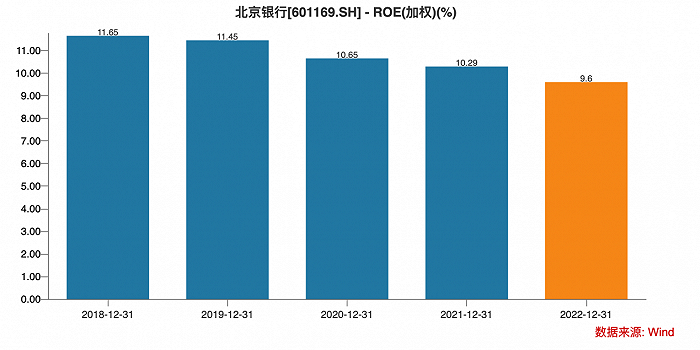

同期,北京银行的加权平均净资产收益率(ROE)分别为11.65%、11.45%、10.65%、10.29%、9.60%;成本收入比分别为25.19%、23.23%、22.07%、24.96%、26.55%;净息差分别为2.28%、2.07%、1.92%、1.83%、1.76%;净利差分别为2.57%、2.07%、1.85%、1.80%、1.71%。

北京银行2018年—2022年ROE水平,数据来源:Wind

北京银行2018年—2022年ROE水平,数据来源:Wind从以上数据可以看出,2018年—2022年,北京银行的加权平均净资产收益率(ROE)一直在持续下滑,而成本收入比却从2020年的22.07%攀升至2022年的26.55%,净息差和净利差也都在持续下滑。

从资产质量来看,2018年—2022年,北京银行的不良贷款率分别为1.46%、1.40%、1.57%、1.44%、1.43%;拨备覆盖率分别为217.51%、224.69%、215.95%、210.22%、210.04%。而同期宁波银行的不良贷款率分别为0.78%、0.78%、0.79%、0.77%、0.75%;拨备覆盖率分别为521.83%、524.08%、505.59%、525.52%、504.90%。

就以上数据可以看出,北京银行的不良贷款率在2020年偏高,其他年份相差不大,而拨备覆盖率在2020年有明显降低,之后在2021年和2022年都有所下降。反观宁波银行的不良贷款率始终保持在1以下,拨备覆盖率基本都在500%以上。

02、投资收益113.65亿元,稳住营收增长

2023年,北京银行实现营业收入667.11 亿元,同比增长0.66%;实现归母净利润256.24亿元,同比增长 3.49%;加权净资产收益率为9.32%,较上年下降0.28个百分点。成本收入比为28.88%,较上年增长2.33个百分点。

从营收构成来看,北京银行利息净收入503.50亿元,同比下滑2.15%,占营收75.47%;实现非利息收入163.61亿元,同比增长9.97%,占营收的24.53%。

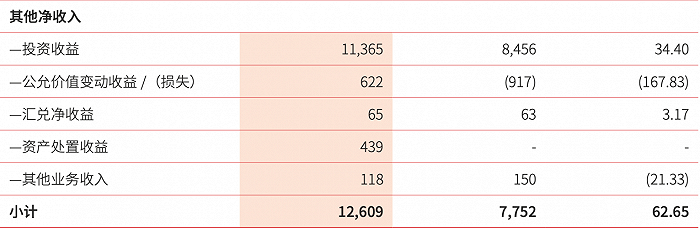

在非利息收入中,手续费及佣金收入37.52亿元,同比下滑46.90%,占营收的5.63%;其他净收入126.09亿元,同比上升62.65%,占营收的18.9%。

北京银行2023年其他净收入构成,图片来源:年报

北京银行2023年其他净收入构成,图片来源:年报而在其他净收入中,投资收益113.65亿元,同比增长34.40%,占营收的17.04%。其余,公允价值6.22亿元,汇兑净收益0.65亿元,资产处置收益4.39亿元,其他业务收入1.18亿元。

从以上数据可以看出,北京银行的利息净收入依然承压,而在非利息收入中,手续费及佣金收入大幅下滑,其他净收入则大幅上升。在其他净收入中,主要是投资收益113.65亿元,同比增长34.40%,占总营收的17.04%。

这也就意味着,北京银行2023年营收能够实现正增长,主要依赖于投资收益的大幅增长。且值得注意的是,在其他净收入中,北京银行2023年资产处置收益4.39亿元,在2022年并未有此项收益。

截至2023年末,北京银行总资产为3.75万亿,同比增长10.65%。 负债总额3.42 万亿元,较上年末增长11.15%;吸收存款本金2.07万亿元,较上年末增长8.18%;发放贷款及垫款本金总额2.02万亿元,较上年末增长12.14%。贷款增速超过存款增速。

在发放贷款及垫款中,公司贷款1.17万亿,同比增长16.62%;个人贷款7025.81亿元,同比增长9.8%。公司贷款增速超过个人贷款。

值得一提的是,2023年,北京银行的房地产贷款4453.73亿元,较上年末仅下降33.08亿元。其中,公司贷款1194.58亿元,较上年末增加98.52亿元;个人住房贷款3259.15亿元,较上年末下降131.6亿元。整体房地产贷款占比22.10%,而宁波银行的房地产贷款占比为16.19%。

在吸收存款中,个人活期存款1655.5亿元,同比增长0.31%;个人定期存款4555.33亿元,同比增长21.72%;企业活期存款5689.38亿元,同比增长9.86%;企业定期存款7318.17亿元,同比25.14%。

从以上数据可以看出,北京银行个人和企业的定期存款增速要显著高于活期存款增速,这也表明企业和居民更希望获得安全稳定的回报。

在资产质量方面,2023年末,北京银行不良贷款率1.32%,较上年末下降0.11个百分点,拨备覆盖率216.78%,较上年末上升6.74个百分点。资本充足率为13.37%,较上年末下降0.67个百分点;一级资本充足率为12.18%,较上年末下降0.68个百分点;核心一级资本充足率为9.21%,较上年末下降0.33个百分点。

值得一提的是,北京银行的资本充足率已经连续下滑三年了。

03、监事薪酬第一,信泰人寿新进十大股东

从高管薪酬来看,董事长霍学文和行长杨书剑的薪酬皆为68.78万元,分别较上年末增加13.79万元和3.01万元。副行长王健薪酬为63.82亿元,较上年末增加2.88万元。

副行长兼董事魏德勇薪酬为200.06万元,较上年末下降21.88亿元;副行长韩旭薪酬为157.94万元,副行长戴炜薪酬为150.96万元。由于韩旭和戴炜在2023年3月刚上任,薪酬未满一年,如果按年薪的话会更高一些。

北京银行部分高管薪酬情况,数据来源:年报

北京银行部分高管薪酬情况,数据来源:年报而2023年北京银行薪酬最高的当属监事李建营,其薪酬为238.08万元,较上年末下降65.17万元;董事会秘书兼首席财务官曹卓排名第二,其薪酬为212.67万元,较上年末增加171.37万元(主要兼任了首席财务官)。

从高管持股变动情况来看,监事长曾颖在2023年1月增持3.3万股,至5.5万股;独立董事瞿强在2023年2月增持10万股,至20万股;董事钱华杰在2023年6月买入2000股;副行长韩旭在2023年9月买入3.29万股;行长杨书剑同样在2023年9月增持30万股,至80万股。与杨书剑同一天,董事会秘书兼首席财务官曹卓增持1万股,至17万股。监事周一晨在2023年10月增持9.9万股,至154.62万股。

北京银行高管持股前三名分别为周一晨、李建营和王健,分别持有北京银行154.62万股、68万股和63.4万股。

截至2023年末,北京银行员工总薪酬为93.86亿元,较上年末增加10.04亿元。员工总数为19445人,合计人均薪酬为48.27万元,显著高于六大行的人均薪酬。

从十大股东变动情况来看,截至2023年末,北京银行的前十大股东分别为荷兰安智银行股份有限公司、北京市国有资产经营有限责任公司、北京能源集团有限责任公司、香港中央結算有限公司、信泰人寿保险股份有限公司、阳光人寿保险股份有限公司-传统保险产品、新华联控股有限公司、三峡资本控股有限责任公司、中国长江三峡集团有限公司、和北京联东投资(集团)有限公司。

北京银行十大股东持股情况,图片来源:Wind

北京银行十大股东持股情况,图片来源:Wind分别持有北京银行27.55亿股、18.43亿股、18.16亿股、7.93亿股、6.38亿股、5.32亿股、5.23亿股、4.52亿股、3.98亿股和3.28亿股,占总股本的13.03%、8.72%、8.59%、3.75%、3.02%、2.52%、2.47%、2.14%、1.88%和1.55%,前十大股东合计持有北京银行100.78亿股,占总股本的47.67%。

从大股东变化情况来看,2023年,阳光人寿保险股份有限公司-传统保险产品在第一季度减持了1.75亿股后,保持不变;香港中央结算有限公司在第一季度减持1262.42万股后,又在第二季度增持了1.88亿股,之后又在第三季度和第四季度分别减持了328.67万股和7731.21万股。

而信泰人寿保险股份有限公司在2023年第一季度,新进成为北京银行第9大股东后,在第二季度和第三季度分别增持7391.39万股、2.14亿股,排名升至第5位。北京国有资产经营有限责任公司在第四季度增持1765.1万股。

04、调整零售组织架构,开启新三大战役

为适应数字化时代的零售经营模式,北京银行在2023年对零售业务进行了组织架构调整。

据了解,这次调整中,北京银行整合原财富管理、私人银行部、电子银行部的基础上,分设成立财富平台部和私人银行部。

其中,财富平台部下设养老金融中心、远程银行中心两个二级部,强化对资产规模600万以下的大众和财富客群的数字化、集约化、平台化经营;私人银行部,则强化对资产规模600万以上私行客户的专属化、专业化陪伴服务。

通过此次调整,北京银行的零售条线形成“1+4”的新组织架构,即1个统筹部门即零售银行部,统筹条线战略、资源、 拓客,4个利润中心即财富平台部、私人银行部、个人信贷部和信用卡中心作为贡献收入和利润的主力。

与零售架构相适应,北京银行也开启了以“大零售—大运营—大科技”为核心的数字化转型,即“新三大战役”。

在“大零售”方面,构建CPCT2R(Customer客户-Product产品-Channel渠道-Team 队伍-Technology技术-Risk Management风控)一体化的“大零售”经营管理模式,为零售转型注入强劲动能。

在“大运营”方面,通过端到端客户旅程重塑和数字化运营“双轮驱动”,推动运营模式由集中运营向数字运营转型、职能定位由成本中心向价值中心和能力中心转型。

在“大科技”方面,挖掘整合全行各类科技服务能力,打造高度一体化和智能化的能力矩阵,完成科技条线组织架构改革,形成3个一级部门、4个事业集群、1个二级中心、10个处室、12个团队的全新科技组织架构。

此外,在特色竞争优势方面,北京银行在年报中强调,重点打造儿童友好型银行、伴您一生的银行、专精特新第一行、企业全生命周期服务的银行、投行驱动的商业银行“五大特色银行”。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)