财富管理“最后一公里”,谁是优秀的引路人?首届新浪财经·金麒麟最佳投资顾问评选重磅开启,火热报名中~~点击查看>>

来源:市值风云

后人再学造假,切记数据有零有整!

作者 | 观韬

编辑 | 小白

9月26日,一则让风云君摸不着头脑的推送勾起了风云君的好奇心。

这则推送主要内容是“*ST吉药(维权):公司目前主要工作方向为化解债务危机”,源自界面新闻的一则报道。

之所以摸不着头脑,是因为这则新闻被choice自动关联到上市公司金浦钛业(000545.SZ)的相关资讯推送中。

这两个毫不相关的公司是如何联系到一起的呢?

习惯性从口袋摸出自家市值风云APP输入“金浦钛业”后,风云君一眼就发现,原来金浦钛业曾用过“*ST吉药”这一简称。

而在梳理的过程中,风云君貌似发现金浦钛业一段被尘封的财务造假往事。

瞎(一)猫(眼)碰(看)上(出)死耗子(财务造假),大概说的就是这样的事(这么牛逼)吧。

压力初现:踉跄的业绩承诺之旅

金浦钛业原是1993年上市的吉林制药,期间多次易主。

2013年,郭金东、郭金林兄弟将其100%持股的南京钛白化工有限责任公司(以下简称“南京钛白”)装入上市公司并将其原有业务全部置出,从而实现借壳上市,郭氏兄弟正式入主,上市公司也就此更名金浦钛业。

1 一份不多见的业绩承诺

当年的业绩承诺首先就很有意思,虽然也是三年,但分别是2012年、2013年和2015年,中间空了一年。

而之所以空一年,主要是南京钛白全资子公司徐州钛白正在筹划建设8万吨/年的钛白粉产能,预计2014至2015年间达产。

南京钛白是我国最早生产钛白粉的企业之一,也是国内最早研制、生产高档金红石钛白粉和化纤钛白粉的企业之一,当时已经拥有年产5万吨的钛白粉产能,并计划再扩建5万吨/年的新产能。

从公司未来产能规划来看,信心满满。

但财务数据并不支持公司的愿(牛)景(皮)。

2 南京钛白:依赖非经常性损益?我没有!

从已有财务数据看,2011年,南京钛白营业收入9.52亿元,同比增长62.7%,净利润9,535.97万元,同比增长124%。

看上去似乎一片欣欣向荣。

但事实上,南京钛白当时就对非经常性损益存在一定依赖:2010年,扣除非经常性损益后的净利润只有653.14万元,2010至2012年1-9月份,南京钛白非经常性损益占净利润比例分别为85%、26%和33%。

不过南京钛白拍着一巴掌宽的护胸毛表示,这都是客观意外情况导致的,并不能代表公司的真实业务,而且对于未来发展我们是信心满满:

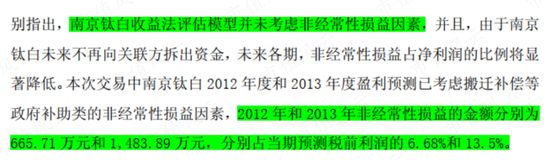

首先,南京钛白在根据收益法做估值时,并不考虑非经常损益;

其次,我们已经把非经常性损益包含在2012和2013年的业绩承诺中;

最后,非经常性损益仅占预测的2012和2013年税前利润的6.68%和13.5%,影响并不大。

3 啪啪啪!吹牛露马脚,2012、2013全靠非经常损益完成业绩承诺

但打脸来的总是那么猝不及防。

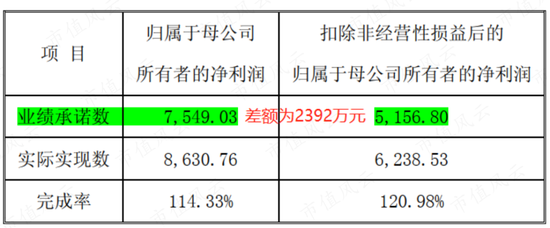

在2012年的业绩承诺实现情况中,金浦钛业很自豪的表示,无论是归母净利润和扣非归母净利润,南京钛白都超额完成了业绩承诺。

但风云君分明记得上一张截图中,南京钛白预测的2012年的非经常性损益为665.71万元,而公司公布的业绩承诺完成情况中二者差额是2,392万元。

很显然,有人在糊弄事。

不过南京钛白也从来没敢把扣非净利润作为业绩承诺标准,这属于吹牛露了马脚。

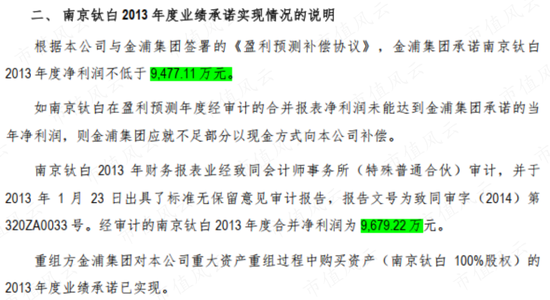

而到了2013年,金浦钛业干脆不再披露非经常性损益,就说业绩承诺多少,我完成多少云云。

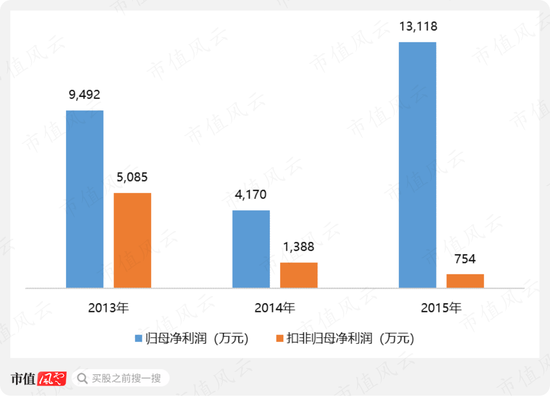

而不再披露的直接原因,就是不好意思再披露。虽然金浦钛业2013年的归母净利润有9,492.50万元,但扣非净利润只有5,084.87万元。

这个归母净利润之所以跟南京钛白业绩完成情况有差异,是因为南京钛白2013年4月后才并表。

需要在此强调的是:由于腾笼换鸟之后,金浦钛业只有南京钛白一个全资子公司,且上市公司母公司几乎不开展业务,因此南京钛白基本上就代表了金浦钛业,反之,上市公司业绩就是南京钛白业绩。这点在后文中还会反复体现。

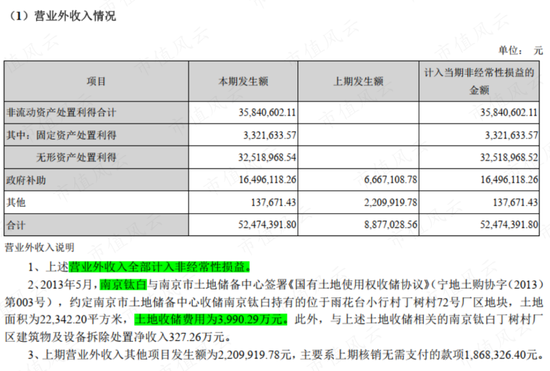

政府补助和非流动资产处置损益是金浦钛业2013年非经常损益项目的主要构成,而这些项目均和南京钛白直接相关,这意味着它们同样也计入南京钛白的非经常性损益。

金浦钛业的净利润变动情况,能更好的呈现南京钛白在业绩承诺期与非业绩承诺期的业绩表现。

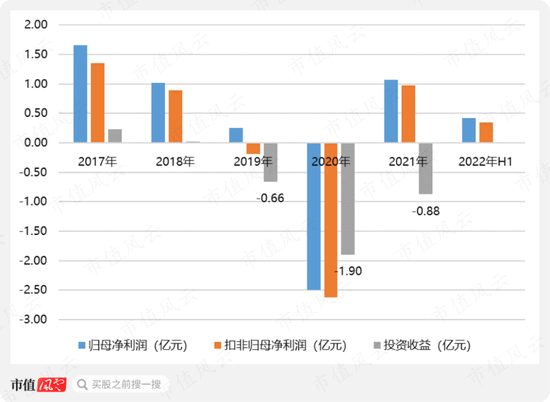

如下图,2014年,没有业绩承诺后,金浦钛业业绩骤降,归母净利润同比下滑56%,扣非归母净利润同比下滑73%。

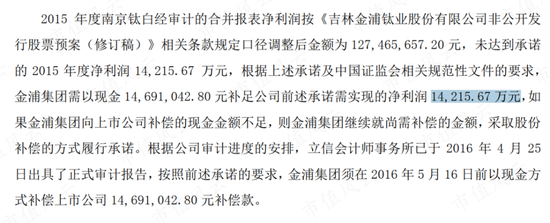

而2015年需要履行业绩承诺时,虽然金浦钛业扣非归母净利润只有754万元,但归母净利润竟然高达13,118万元。虽然这离完成14,216万元的业绩承诺还有点差距,但发生了什么神奇的事了呢?(注:此处即认为金浦钛业业绩就是南京钛白业绩)

迷之巧合:30%的超高收益率,两款不同的信托产品

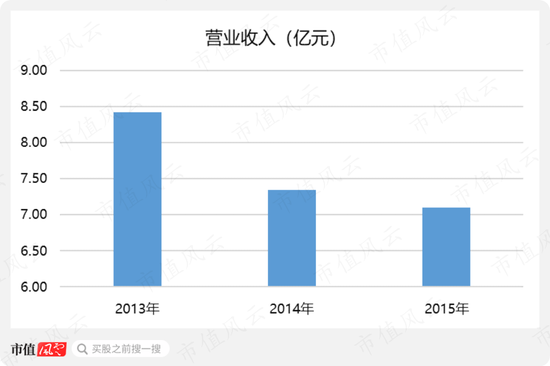

事实上,如果只看收入的话,2013至2015年,金浦钛业迎来的是一轮三连降,南京钛白2015年能完成业绩承诺才不正常。

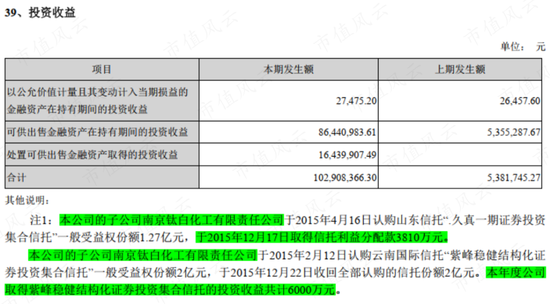

而南京钛白之所以还能实现1.27亿的利润,除了政府补助,主要是因为当年高达1.03亿的委托理财收益。

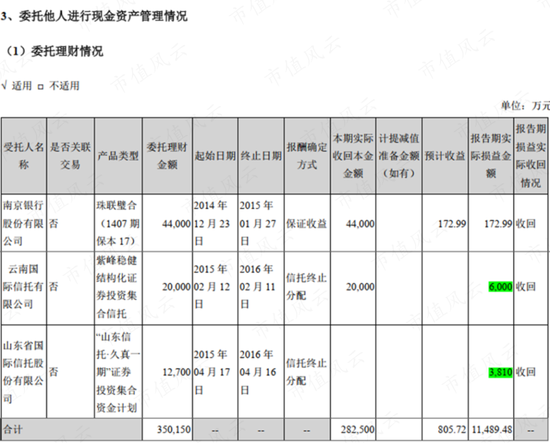

根据金浦钛业2015年年报披露的委托理财情况表,当年累计委托理财金额350,150万元,实现累计损益金额11,489.48万元。

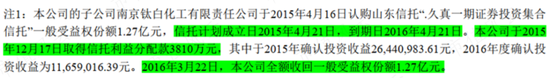

最主要的就是云南信托贡献的6,000万和山东信托贡献的3,810万,其他委托理财总收益总共不过1,679.48万元,这两笔信托的认购主体均是南京钛白。

就具体收益项目看:

云南信托的2亿产品,2015年2月认购,2015年12月22日,连成本带6,000万收益一并收回,投资收益率30%(6000万/2亿);

山东信托的产品,2015年4月16日投资1.27亿,2015年12月27日取得3,810万元的信托收益,本金尚未收回,投资收益率30%(3810万元/1.27亿)。

是不是第一眼就觉得哪里不对?两家信托公司发行的不同产品,认购期限不同,但是计算的投资收益率完全一致,而且都高达30%。

分明就是人工编造出来的完美数据

事实上,匪夷所思的地方远不止这一处。

山东信托的1.27亿投资,投资成本最终收回是2016年3月22日,在2015年12月17日,已经取得3,810万元的信托分配款情况下,后续未再分配收益。

这意味着信托计划在后续三个月的时间内既没挣钱,也没亏钱,这很不正常。

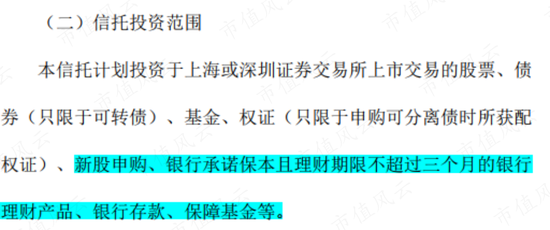

按照相关信息,南京钛白为信托计划的劣后级持有人,信托产品主要投资A股股票、交易所债券和基金等有价证券。

但在取得30%的收益后,信托管理人即便保守的选择了空仓观察,这些钱还是可以买银行理财等低风险产品的,实在不行,每天操作国债逆回购,这个体量3个月也是一笔不小收益。

在2015年12月17日至2016年3月22日之间,这个信托产品可以挣钱,也可以亏钱,但唯独不挣不亏,这就比登天还难了。

此外,这个两个产品的收益太“齐整”了,刀劈斧砍一样齐刷刷!作为信托产品的劣后级持有人,很难取得这样近乎完美数字的收益。

为了便于比较,我们看看金浦钛业之后年度的信托收益情况。

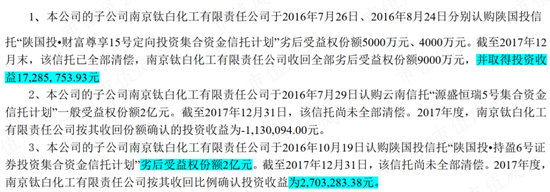

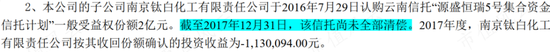

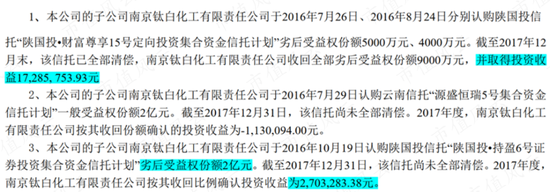

下图是金浦钛业2017年信托收益情况,陕西信托的相关产品,同样是劣后受益权,有零有整,具体到分,而且收益率也不夸张。

种种迹象表明,无论是3,810万元还是6,000万元,都太像人造出来的完美收益!

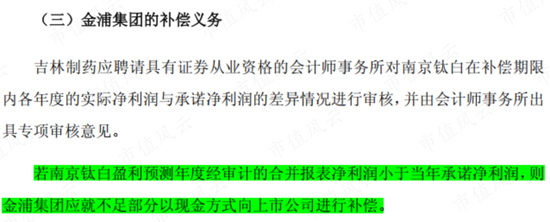

甚至,不管投资本金有没有收回,收益都必须恰好在2015年年底前公司账上,只为完成2015年业绩承诺,否则就要现金补偿上市公司。

风云君合理推测:这些钱极有可能来自上市公司实控人。

因为对他们而言,反正怎么都是掏钱,不如通过一层信托计划掩盖更为体面,还让上市公司的利润更好看,估值更美丽,手里的股票也更值钱。

但是,还是出了纰漏。

千算万算,没想到碰到死脑筋

只有看了2016年年报中,风云君才知道,山东信托的收益有11,659,016.39元被延缓到2016年确认。

不用说,肯定是审计机构不配合,没让3,810万元全部确认到2015年。

再换个角度,一笔信托收益,2015年底就能精确预期到全部收益,并确保收益全部到账,是不是也是神算子?

不知道,大家注意到没有,延迟到2016年确认的收益跟一个数据很像,不能说完全像,但就是很像。

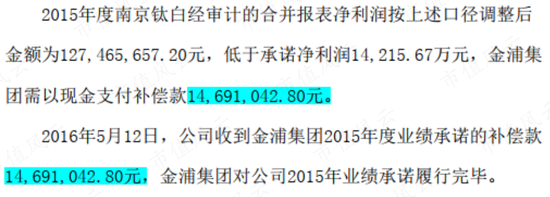

对,就是金浦钛业最终收到的14,691,042.80元现金补偿款。

这块其实也是在回答好多同志心中的疑问:既然实控人已经决定要通过信托通道人为创造利润了,为什么不直接把利润做足?

不是没做足啊,同志们,是事务所认死理,硬把已经到账的3,810万元投资收益分开确认了!

细节复盘:如何让假的看起来更真

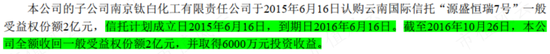

事实上,为了让整个作假过程看的更自然,2016年,金浦钛业还收到另一笔云南信托产品的6,000万元投资收益,投资成本同样是2亿元,同样是劣后资金,同样主要用于投资A股股票、交易所债券和基金等有价证券。

但有意思的是,这个信托计划成立的时间是2015年6月16日。

2015年6月15日,是众多股民烧成灰也忘不了的一天,上证指数触及5178.19点的历史次高,情绪裹挟之下,有媒体喊出“5000点只是牛市起点”……

风云君不知道什么的样的操盘手,在这样的大环境下,能一如既往的用2亿稳定取得6,000万的投资收益,一分不多一分不少。

风云君就是很为您感到不值,慨叹命运不公:如果您有这能耐,当初国家救市为啥没把你请过去坐镇金融街富凯大厦呢?

2017年,随着南京钛白认购的又一期2亿元信托计划暴雷,收益率高达30%的信托收益从此退出金浦钛业的舞台。此后,公司再未购买过任何委托理财产品。

来去匆匆,信托理财完成自己的使命后,好一似食尽鸟投林,落得个白茫茫大地真干净。

当然,有同志会问:为了让信托理财收益看似合理,后面这笔6,000万造假成本是不是有点高。

首先,30%的收益率是很夸张,但当时的大环境下,15%左右的收益率固收产品还是可以搏一搏的,真正要补足的只不过差额部分;

其次,最后这笔2亿元信托产品收益是负数。如果连起来看,相当于2亿投资,每年取得3,000万的收益。

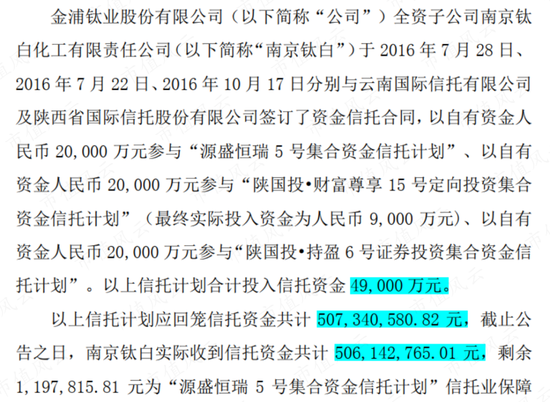

金浦钛业2018年初的一则公告也再次验证了其2016年7月最后认购的云南信托相关产品的亏损:2017年其信托计划合计投入资金4.9亿,收回5.07亿,总收益1,734万元。

而之前已经放过的一张图显示,陕国投信托相关产品在2017年已经确认近两千万投资收益。

以上就是金浦钛业一段被尘封的财务造假往事,推断不见得完全准确,但是99.99%还是可以保证的。

有心掌握细节,学会升级迭代,并最终造假成功的同志,记得一定要及时回来打赏哟~

食之无味,弃之可惜

但人终归要往前看,金浦钛业目前基本面如何呢?

南京钛白业绩承诺中心心念念的徐州钛白8万吨钛白粉项目,要到2016年下半年才投产,2017年产能才完全释放。此后,再无新增产能规划。

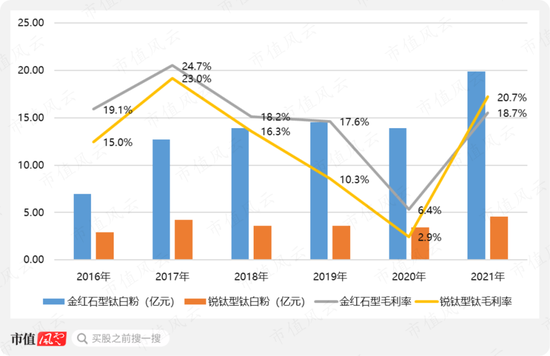

也因此,从2017年开始其业绩基本稳如一潭死水,主要产品金红石型钛白粉和锐钛型钛白粉营收几乎不增长,毛利率随着行业景气周期波动,确实没啥值得关注的。

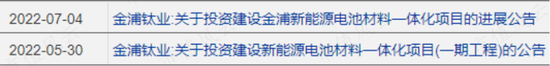

这不,上市公司也意识到这点,最近正在给大家编织新能源的想象翅膀。

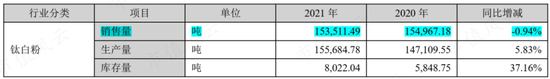

2021年,金红石型钛白粉营收同比增长43%,锐钛型钛白粉营收同比增长35%,主要是因为行业回暖,产品涨价,2021年实际销量比2020年还要略微下滑0.94%。

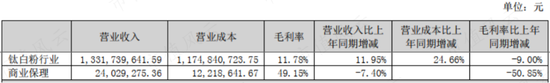

2022年上半年,金浦钛业实现营业收入13.75亿元,同比增长11.95%。

风云君推测收入增长仍主要来自价格上涨,但成本端原材料价格上涨显然更厉害,因为2022年上半年毛利率骤降9%。

照理说,这样的业务,没有什么远大志向的话,老婆孩子热炕头,也很滋润,但金浦钛业的利润波动偏偏就很剧烈。

而跟之前靠信托理财投资收益来造假一样,使得金浦钛业业绩波动较大的竟然还是投资收益。

再正常不过的股权竞拍,也能凭实力一把亏12.61亿!

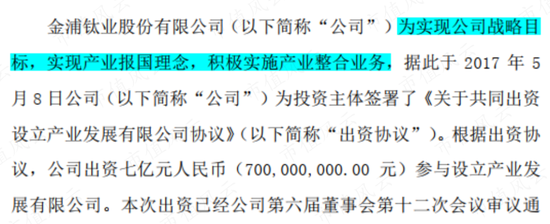

2017年5月,金浦钛业决定与实控人控制的相关公司一并成立产业发展公司,实施产业整合业务,最终该公司命名为南京金浦东裕投资有限公司(以下简称“金浦东裕”),其中金浦钛业参股31.82%。

1 6.57亿,参股公司沦为实控人占用上市公司资金帮凶

2017年当年,16,450万元的首期出资款就已经到位,2018年,又追加了45,430万元,2021年,又追加了3,786.36万元,共计6.57亿。

但打死你也想不到,这个宣称产业报国的投资公司,先是在2017年自己搞了一家酒店,嫌不过瘾又在2018年并购了一家酒店,然后在2020年作为一家国资控股投资公司管理的基金的LP,参与了江苏太白集团有限公司的B轮融资。

江苏太白集团有限公司也不是旁人的产业,他是郭金东控制的公司,同时股东名册中还出现了许春兰。

不知道大家有没有体会到这种拿着上市公司的钱,给自己办事的爽快?还有人觉得上文郭老板通过信托渠道给上市公司造利润是吃亏吗?

所以这里又有个小窍门,各位有志于财务造假、掏空上市公司的老板要注意了,敲黑板:如何合理合法地占用上市公司资金呢?

答:让上市公司出重金参与控股股东操盘的产业或者并购公司,如果觉得有风险,向下投资时可以多嵌套几层基金或者信托产品。

2 歪门邪道琢磨多了,走大路反而折了腿?

但这竟不是金浦钛业出现巨额投资亏损的关键!

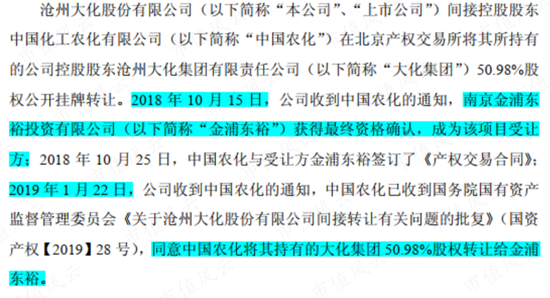

关键是2018年金浦东裕参与了上市公司沧州大化控制权公开挂牌转让的竞拍。沧州大化的相关公告也显示金浦东裕确已竞拍成功并经国资委同意。

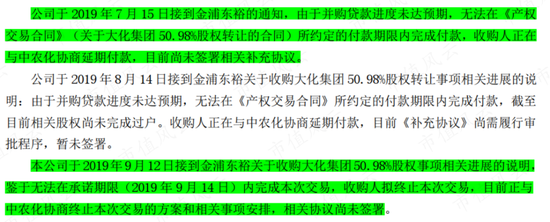

但到了交割环节,就出幺蛾子了:沧州大化2019年年报显示,由于金浦东裕并购贷款不及预期,没有足够资金支持完成后续交割,因此考虑终止本次交易。

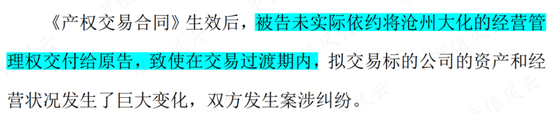

金浦钛业则在2020年相关公告表示,由于对方未依约交付沧州大化的经营管理权,金浦东裕已向法院提起诉讼,请求退还预付款并赔偿利息损失。

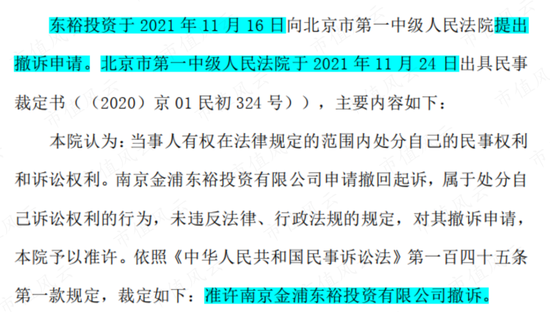

期间曲折按下不表,但最终以金浦东裕在2021年11月16日撤诉告终,并含恨吞下12.61亿元的预付款损失。

这就是金浦钛业2019至2021年持续确认大额投资损失的主要原因。

沧州大化是金浦东裕目前唯一参与的市场化运作项目,但却一把损失了12.61亿。

反倒是天天歪门邪道,琢磨用上市公司的钱干自己事的公司,目前一点毛病都没有。

这真的是歪门邪道走多了,走大马路晕路。

这篇文章其实没有写结语的必要,精华都在文章中。但风云君还是想简单说几个其他的点:

就减持数据看,郭老板控制的金浦投资控股集团有限公司累计减持套现8,274万元,不多,但比起来至直接通过参股公司支配上市公司巨额资金的快感,显然后者更爽,更隐蔽。

就分红看,金浦钛业近些年零零碎碎打发要饭般的分红也没啥看头。

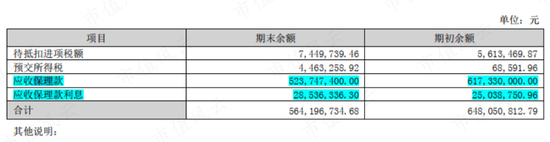

最后风云君认为最值得关注的是金浦钛业其他流动资产核算的应收保理款,2022年半年报余额为5.23亿,其实质就是向他人发放的贷款。

在众多互金公司、P2P公司暴雷后,目前,从事具有真实商业交易实质的保理公司并不多。

跟根据2021年年报,当年与实控人控制的相关企业共发生保理业务关联交易3.4亿,占当年末应收保理款余额的55%,而且这还是摆在明面上的数据。

上述保理业务本质就是控股股东对上市公司的资金占用,只不过形式上好看一点,说是按市场化利率支付了利息,但上市公司账面本来就不宽裕,但短期借款一项,目前就已经超过5个亿。

而加上前面参股公司的6.57亿,实控人控制的关联方合法占用上市公司资金已经近10亿。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

责任编辑:张海营

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)