股指:板块轮动,谁将脱颖而出

1、市场回顾:今年以来,市场预期经过多轮强弱转换,引导指数波动;我们预期这种预期引导市场的局面会持续今年下半年,指数层面以震荡为主,细分板块存在着机会。这里的预期既包含业绩预期,也包含政策预期和风险预期。TMT和“中特估”成为热点,两者实质都是弱复苏下的风险偏好降低,一个体现政策预期,另一个体现风险预期。

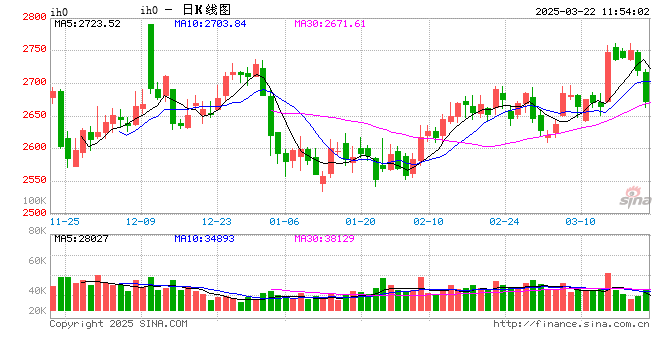

2、指数表现:Q1大盘指数相对小盘指数获得明显超额收益,但是,我们预计下半年两者表现相当,以轮动为主,可关注跨品种套利策略。小盘指数高ROA,大盘指数低风险,流动性支撑是下半年交易主线。

3、板块搜寻:“中特估”:央国企估值重塑存在市场逻辑和制度基础;TMT估值抬升可能是在计价分子端的盈利,逻辑一旦证实则存在历史性机遇。

4、期货特征。大小盘股指期货均重回贴水,但是原因不同;对冲需求决定小盘指数基差,而大盘基差受分红影响较大。股指期货成交量略有回升,市场需求逐步回归正常。

国债:牛市能否延续?

1、行情回顾:2023年上半年,经济修复放缓叠加资金面宽松,国债收益率整体呈现震荡下行局面。具体来看,2023年1月债市延续2022年以来的经济强预期,12月经济金融数据整体较好叠加资金面阶段性收紧,国债收益率延续反弹走势,10年期国债收益率最高上行至2.93%附近。2月份 ,经济数据空窗期叠加两会前夕,债市呈现高位震荡。3月份-6月份,债市收益率拐头向下。一是高频数据现实经济修复并未超预期,二是两会将今年经济增长目标设定为5%,未来政策强预期发力预期打破。经济预期不断下修主导债券收益率震荡下行,二季度经济数据的转弱叠加央行降息,推动十年期国债收益率一度下行至2.6%。资金宽松叠加新一轮稳增长宽货币先行,短端收益率下行幅度更大,债市呈现“牛陡”行情。截至6月30日,2年期国债收益率较2022年年底下行21BP至2.14%,5年期国债收益率下行22BP至2.42%,10年期国债收益率下行20BP至2.64%,30年期国债收益率下行18.8BP至3.01%。TS、TF、T主力合约环比去年年底上涨0.47%、1.2%、1.76%。

2、政策动态:上半年央行先后降准、降息,总量层面延续宽松基调。二季度央行例会基调延续积极,对通胀的关注有所弱化,强调需求驱动不足,整体看降低融资成本刺激融资需求修复是当前货币政策的主要关注点。在通胀压力不大的背景下,一旦融资需求回复不及预期,下半年央行再次降息的可能性依然存在。2022年12月起,央行连续超量续作MLF,截至2023年6月MLF余额51785亿元。下半年MLF到期压力较大,央行通过降准置换MLF的必要性较大。结构性货币政策工具成为当前央行稳增长的重要发力点,在“精准有力”的基调下,下半年货币政策仍将继续发力。下半年专项债发行节奏有望加快。而作为应对特殊事件的工具,特别国债推出概率较低。受限于专项债剩余额度分布不均,调增专项债额度的可能性同样不大。

3、行情展望:在央行重新表述加大逆周期调节以及降息落地的背景下,经济修复未明显见效前,资金利率有望维持合理充裕,维持略低于7天期逆回购的状态。逆周期调节主要通过拉动企业中长期贷款实现,而地产低迷情况下居民部门融资持续低迷。房地产房住不炒大基调下,下半年居民部门融资意愿回升难度较大,社融增速预计维持平稳,难以大幅反弹。MLF利率下调至2.65%之后,预计十年期国债收益率重心下移至2.65%,波动区间维持2.5%-2.8%。

4、策略观点:资金面宽松叠加稳增长政策预期,三季度预计稳增长措施陆续出台,强预期对远月国债期货压制作用更加明显,关注多近月空远月的跨期价差走扩机会。新一轮稳增长发力的背景下,长端债券收益率在政策观察期弱现实强预期情况下走势较为纠结,短债在资金宽松情况下有望保持强势,关注收益率曲线陡峭化带来的跨品种价差机会,推荐多TS空T的跨品种套利。

宏观: 下半年经济怎么看?

1、流动性仍存扰动:海外央行抗通胀仍是主旋律,流动性年内可能看不到拐点。美国通胀下行、增长放缓、失业率不太高、经济软着陆的概率增加,是市场和美联储的共识。在加息次数上,美联储预期年内还有两次加息,市场预期还有一次,差异不大。基准情形下年内美联储可停止加息,但较难快速转为降息。下半年的加息同上半年不一样的地方在于,金融稳定的问题也成为了美联储需要考虑的问题。虽然银行业压力测试给出了整体还算可以的答卷,但是也有几家银行触及及格线。

2、政策助经济爬坡:新经济在上半年有效对冲了经济的下行,未来政策的着力方向可能加大对新经济的支持,传统经济方面,基建资金三季度可能比二季度要强,专项债发行提速和专项债扩大用作资本金范围可以期待。制造业投资受到工业高端化、智能化和绿色化发展的提振,可能依旧是经济当中的亮点。地产和就业政策预期升温,等待7月政治局会议的定调。对于商品来说,因为政策的出台是为了对冲经济下行,商品当中还是有供需支撑的品种可能表现会更强。

3、通胀底部缓抬升:中国通胀在疫情后走势明显偏弱,居民资产负债表修复需要时间,中国供给恢复快于需求,全球通胀周期也进入下行阶段。 M1 是内需的领先指标,对价格也有领先性,下半年PPI、CPI核心通胀将在低位波动中缓慢上升。下半年PPI受低基数提振可能会企稳,去年6、7月份环比仅为-1.3%、-1.2%,下半年PPI降幅有望逐步收窄。预计猪肉温和上涨,预估批发猪肉价格从19元/公斤回升至25元/公斤,CPI全年1%左右。

贵金属:迎非农和联储纪要 情绪持续偏弱

1、本周伦敦现货黄金先抑后扬,价格一度跌破1900美元/盎司至1892.8美元/盎司,最终收盘较上周下跌0.05%至1919.36美元/盎司运行;现货白银表现偏强,较上周上涨1.49%至22.745美元/盎司。本周全球主要的黄金ETF持仓较上周减仓10.14吨至2880.66吨,上周统计减仓25.41吨;全球主要的白银ETF持仓较上周减仓57.74吨至23216.5吨,上周统计减仓166.03吨。截止6月27日美国CFTC黄金持仓显示,总持仓较上次统计减仓6176张至431861张;非商业持仓净多数据较上次统计减仓11065张至151910张;Comex库存方面,截止6月30日黄金库存下降0.17吨至696.86吨;白银库存增加267.17吨至8600.51吨。

2、美国公布的诸多经济数据均好于预期,特别是美国5月耐用品订单量环比增长1.7%,预期为下降0.9%;美国5月新屋销售年化76.3万户,环比增长12.2%,创逾一年最大增幅,而市场预期下降1.2%。经济数据好于预期显示经济韧性,同时也间接支持了美联储再次加息。与此同时,美联储主席鲍威尔在欧央行举行的全球央行年会上表利率限制性时间不够长,不足以让通胀达目标,预计会有更多的紧缩,考虑7月和9月连续两次加息的可能性,可以说异常鹰派,这也使得7月加息概率上涨至80%以上。另外欧英央行也表达继续加息的预期,日央行行长表示年内考虑调整货币政策。

3、对黄金来说,当前就是在定义额外加息风险,目前7月份加息概率上升至80%以上,预计在非农和联储纪要公布后回升至90%左右,这也就意味着市场对7月加息风险接近充分释放,黄金下跌之势或暂缓。但从9月加息概率来看,维持5~5.25%的概率较大,也就是市场仍预期暂缓加息。这说明市场在下半年加息时间表方面并不一致,这也带来额外的不确定性,总体来说加息尚未结束,降息周期开启更无时间表可言,路径的不确定性也使得市场对金价推涨热度再下降。当前黄金下降之势已逐渐形成,虽然市场会因某种利空落地而出现反弹,但弱势恐难改。

责任编辑:李铁民

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)