前言:本周主要讨论今年央企的资产负债表的扩张速度

(一)央企资产体量:资产方面,狭义的理解是国资委控股的企业。根据2024年1月国资委发布会,“截至去年底,中央企业资产总额达到86.6万亿元,央企整体资产负债率64.8%。”广义的理解是包括财政部等其他中央部门控股的企业。根据11月5日《国务院关于2023年度国有资产管理情况的综合报告》,“截至2023年末,中央企业(不含金融企业)资产总额116.5万亿元、负债总额78.6万亿元、平均资产负债率67.4%。”

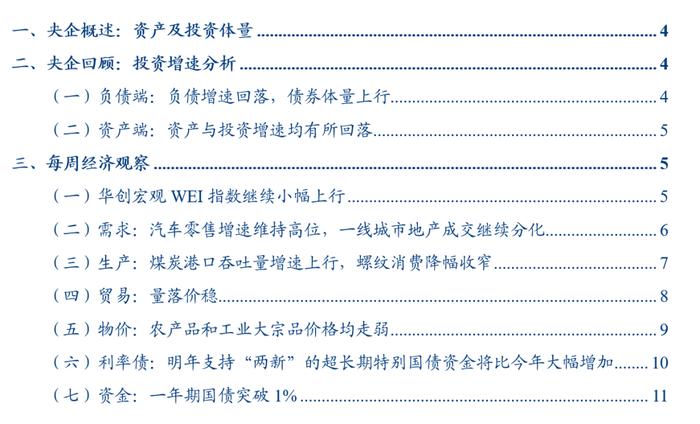

(二)央企投资体量:根据国资委数据,“2023年累计完成固定资产投资(含房地产)5.09万亿。”即,央企投资占全国之比在10.1%左右。根据国资委数据,“2022年,中央企业累计完成固定资产投资3.4万亿元(不含房地产投资)”。此处,投资数据为国资委控股的企业的数据。

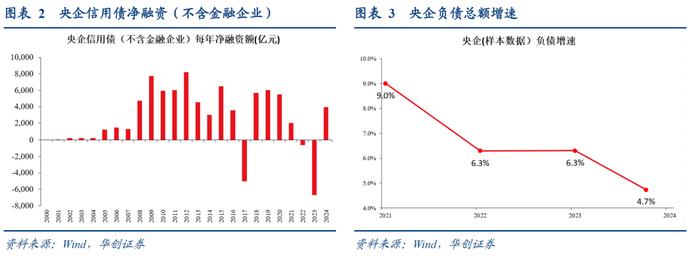

(三)央企扩张速度:有所放缓。根据发债企业选择66家央企(其中65家为国资委控股,另一家为国家铁路集团,实控人为财政部),今年3季度末,负债增速同比为4.7%,低于去年全年的6.3%。即,央企负债增速在回落。与负债端的分析类似,观察样本企业的资产和投资增速。总资产方面,今年三季度末,样本央企资产同比增速为5.1%,2023年全年为6.4%。资产增速与负债增速一同回落。投资方面(构建固定资产、无形资产和其他长期资产支付的现金),今年前三季度,同比为3.2%,低于2023年全年的13.7%。

景气向上:

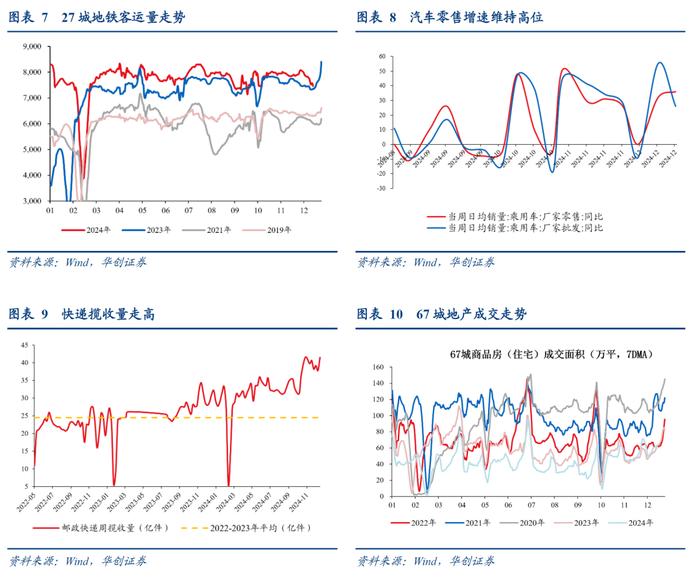

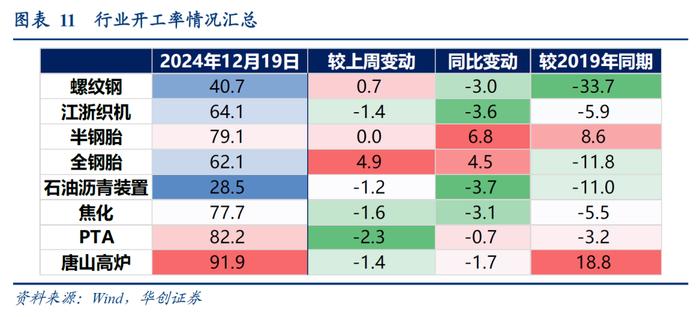

1)华创宏观WEI指数:继续小幅上行。截至12月15日,该指数为5.31%,较12月8日上行0.1%。从指数构成来看,过去两周回升的分项包括煤炭港口吞吐量、乘用车批零、沥青开工率、半钢胎开工率,回落的分项包括钢厂线材产量、电影票房、失业(百度搜索指数)、商品房成交面积、BDI、失业金领取条件(百度搜索指数)、PTA产业链负荷率、找工作(百度搜索指数)。

2)汽车零售增速维持高位。12月上半月,乘用车零售增速回升至+34%。11月全月增速为+16.6 %。

3)基建:水泥发运率、石油沥青装置开工率降幅,较上月有所缩小。11月30日-12月13日两周,水泥发运率平均为32.8%,同比-3.5个点;11月2日-29日平均为36.7%,同比-5.5个点。11月28日-12月18日三周,石油沥青装置开工率平均为29 %,较去年同期-4个点。11月前四周,开工率为30.4%,较去年同比-6.3个点。

景气向下:

1)地产成交:样本城市周度成交增速回落,一线城市继续分化。我们统计的67个城市,截至12月20日当周,地产成交持平去年同期,环比前一周+8%;其中北京、上海、广州、深圳同比分别-0.4%、-30.7%、+53%、+223%。12月前20日,地产成交同比+7.7%;11月地产成交同比+6.8%。

2)外贸:监测港口集装箱吞吐量小幅下跌。12月15日当周,我国监测港口集装箱吞吐量环比-2.3%,前值为8.2%。

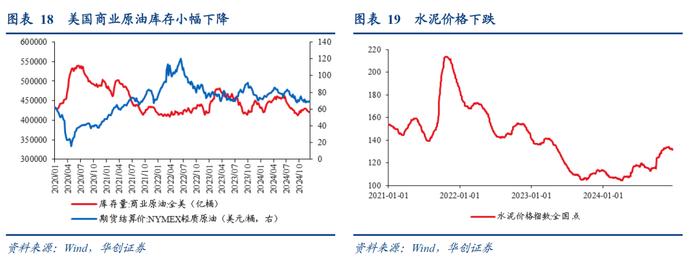

3)物价:猪肉和工业大宗品价格均走弱。本周猪肉平均批发价下跌1.4%。动力煤价格继续回落,山西产动力末煤(Q5500)秦皇岛港平仓价下跌2.9%,京唐港山西主焦煤库提价下跌0.6%。螺纹钢价格下跌,铁矿石价格回落,螺纹钢上海现货价下跌1.8%;铁矿石价格指数:62%Fe:CFR中国北方下跌2.4%。水泥价格、纯碱期价、南华玻璃价格指数分别下跌0.9%、2%、0.1%。

财政:12月16日,中央财办有关负责同志深入解读2024年中央经济工作会议精神,“明年支持‘两新’的超长期特别国债资金将比今年大幅增加”

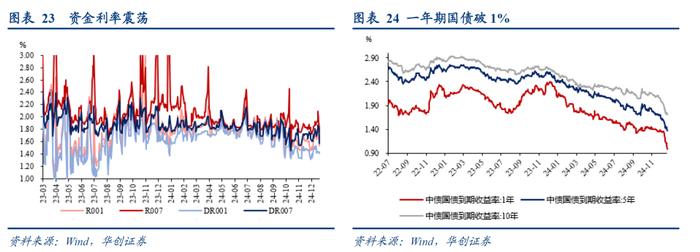

资金:一年期国债突破1%。截至12月20日,1年期、5年期、10年期国债收益率分别报0.9807%、1.3727%、1.7018%,较12月13日环比分别变化-17.75bps、-6.26bps、-7.53bps。

风险提示:数据更新不及时。

简要介绍央企情况。

1)央企资产体量:狭义的理解是国资委控股的企业。根据2024年1月国资委发布会,“截至去年底,中央企业资产总额达到86.6万亿元,央企整体资产负债率64.8%,有效管控在65%左右,实现了总体稳定。”广义的理解是包括财政部等其他中央部门控股的企业。根据11月5日《国务院关于2023年度国有资产管理情况的综合报告》,“截至2023年末,中央企业(不含金融企业)资产总额116.5万亿元、负债总额78.6万亿元、国有资本权益总额23.0万亿元,平均资产负债率67.4%。”

2)央企投资体量:根据国资委数据,“2023年累计完成固定资产投资(含房地产)5.09万亿。”而2023年全国固定资产投资完成额为50.3万亿,即,央企投资占比在10.1%左右。根据国资委数据,“2022年,中央企业累计完成固定资产投资3.4万亿元(不含房地产投资)”。此处,投资数据为国资委控股的企业的数据。

二、央企回顾:投资增速分析

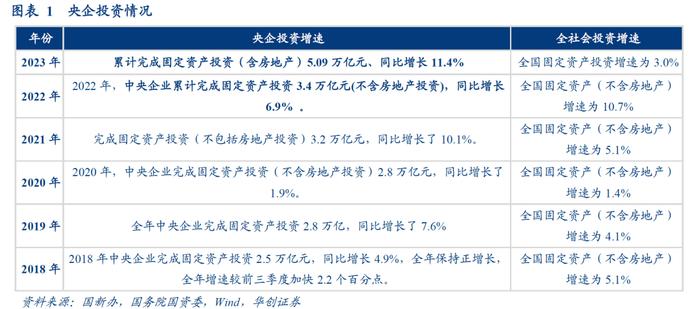

(一)负债端:负债增速回落,债券体量上行

负债端方面,直接的观察的是央企信用债的发行(不含金融企业),根据WIND统计,截止至12月22日,今年央企信用债净融资为3957亿,大幅好于去年的-6706亿。

但,观察央企的资产负债表,我们根据发债企业选择66家央企(其中65家为国资委控股,另一家为国家铁路集团,实控人为财政部),今年3季度末,负债增速同比为4.7%,低于去年全年的6.3%。即,央企负债增速在回落。

(二)资产端:资产与投资增速均有所回落

与负债端的分析类似,观察样本企业的资产和投资增速。总资产方面,今年三季度末,样本央企资产同比增速为5.1%,2023年全年为6.4%。资产增速与负债增速一同回落。投资方面(构建固定资产、无形资产和其他长期资产支付的现金),今年前三季度,同比为3.2%,低于2023年全年的13.7%。

三、每周经济观察

(一)华创宏观WEI指数继续小幅上行

截至2024年12月15日,华创宏观中国周度经济活动指数为5.31%,相对于12月08日上行0.10%。从WEI指数构成来看,过去两周回升的分项包括煤炭港口吞吐量、乘用车批零、沥青开工率、半钢胎开工率,回落的分项包括钢厂线材产量、电影票房、失业(百度搜索指数)、商品房成交面积、BDI、失业金领取条件(百度搜索指数)、PTA产业链负荷率、找工作(百度搜索指数)。

(二)需求:汽车零售增速维持高位,一线城市地产成交继续分化

服务消费:地铁增速持平,航班增速略高于上月。地铁,12月前19日,67城地铁日均客运量7746万人,同比+4%。11月日均为7947万人,同比+4.2%。10月日均7744万人,同比+2.5%。航班,12月前三周,日均航班1.19万架次,同比+5.3%。11月日均航班为1.216万架次,同比+4.1%。10月全月,国内航班日均1.296万架次,同比+3.6%。

耐用品消费:乘用车销售维持高位。12月上半月,乘用车零售增速回升至+34%。11月全月增速为+16.6 %。10月全月增速为+11.3%。

非耐用品消费:快递揽收量增速上行。12月2日至15日,快递揽收量同比+32%。10月28日至12月1日,快递揽收量同比+27.5%。9月23日-10月27日五周,同比+34%。

地产销售:样本城市周度成交增速回落,一线城市继续分化。我们统计的67个城市,截至12月20日当周,地产成交持平去年同期,环比前一周+8%;其中北京、上海、广州、深圳同比分别-0.4%、-30.7%、+53%、+223%。12月前20日,地产成交同比+7.7%;11月地产成交同比+6.8%,10月同比-13%。

土地成交:土地成交面积同比降幅扩大,周度溢价率回落。成交面积方面,12月2日-12月15日两周,成交面积周均为1165万平,同比为-35%,环比11月最后一周+3%;11月4日-12月1日,平均为763万平,同比为+57%。溢价率方面,12月2日-12月15日两周,土地溢价率为3.38%;11月为4.84%;10月为3.81%;9月为4.58%;8月为3.99%。

(三)生产:煤炭港口吞吐量增速上行,螺纹消费降幅收窄

基建:水泥发运率、石油沥青装置开工率降幅,较上月有所缩小。11月30日-12月13日两周,水泥发运率平均为32.8%,同比-3.5个点;11月2日-29日平均为36.7%,同比-5.5个点。11月28日-12月18日三周,石油沥青装置开工率平均为29 %,较去年同期-4个点。11月前四周,开工率为30.4%,较去年同比-6.3个点。

建筑:螺纹消费降幅收窄。11月30日-12月20日三周,同比-6.4%。11月2日-29日,同比为-14.2%;9月28日-11月1日五周,累计同比-12%。产量降幅扩大,11月30日-12月20日三周,同比-16%。11月2日-29日同比-9%。库存,6月以来整体维持去库态势。

工业生产:1)煤炭:秦皇岛港煤炭调度口吞吐量上行。12月前20日,同比增速为21%,环比持平上月。11月同比为+5.5%;10月同比为+11.5%。2)中上游开工率:环比来看,焦化、唐山高炉、PTA开工率均有所回落。同比来看,三者开工率略低于去年同期。3)下游开工率:环比来看,本周江浙织机继续回落、全钢胎开工率止跌回升,半钢胎开工率持平。同比来看,半钢胎、全钢胎开工率好于去年,江浙织机低于去年。

(四)贸易:量落价稳

外需:①量的高频回升,价格高频回落。12月20日当周,量的高频跟踪指标BDI指数同比为-52.8%,上周为-54.8%;价的高频跟踪指标RJ/CRB指数同比为9.5%,上周为11.6%。②越南12月上半月出口同比降至2.1%,前值14.2%。

我国:①上周,我国监测港口集装箱吞吐量小幅下跌。12月15日当周,我国监测港口集装箱吞吐量环比-2.3%,前值为8.2%。②运价综合指数整体平稳,远洋航线走势继续分化。12月20日当周,上海出口集装箱综合运价指数环比+0.2%,上周环比+5.7%。欧洲航线方面,较上期-0.6%,前值-2.2%;北美航线方面,美西和美东航线分别较上期上涨4.3%、2.7%,前值分别为21.6%、11.6%;南美航线方面,较上期-4.6%,前值为-1.8%[1]。

(五)物价:农产品和工业大宗品价格均走弱

本周,蔬菜价格回升,猪肉价格再度下跌。猪肉平均批发价收于22.81元/千克,下跌1.4%。蔬菜批价上涨0.2%。水果批价下跌1.2%,鸡蛋批价下跌0.5%。

本周,动力煤价格继续回落。山西产动力末煤(Q5500)秦皇岛港平仓价收于767元/吨,下跌2.9%;京唐港山西主焦煤库提价收于1610元/吨,下跌0.6%;钢之家焦炭价格指数收于1580元/吨,持平上周。

本周,国际油价小幅下跌。价格方面,截至12月20日,美油和布油期价分别收于69.46和72.94美元/桶,分别下跌2.6%、2.1%。美国商业原油库存继续下降,12月13日当周,美国原油商业库存减少93.4万桶至4.2102亿桶,降幅0.22%,库存相比去年同期下降5.1%。

本周,螺纹钢价格下跌,铁矿石价格回落。螺纹钢上海现货价收于3350元/吨,下跌1.8%;铁矿石价格指数:62%Fe:CFR中国北方收于102.05美元/吨,下跌2.4%。其他方面,水泥价格下跌0.9%,纯碱期价下跌2%,南华玻璃价格指数下跌0.1%。

(六)利率债:明年支持“两新”的超长期特别国债资金将比今年大幅增加

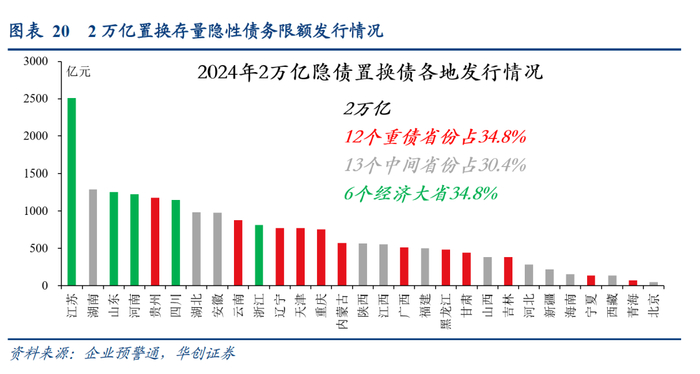

特殊地方债(化债债券)发行计划更新:12月23日当周无特殊再融资债发行计划,10月以来特殊再融资债已知发行23583亿,基本完成年内目标(4000亿结存限额及2万亿置换存量隐性债务限额)。

国债、证金债周度发行计划更新:已公布12月23日当周国债待发1300亿/净发-1430亿,证金债待发0亿/净发-30亿。

政策方面,中央财办有关负责同志深入解读2024年中央经济工作会议精神,指出中央经济工作会议对做好明年“两新”“两重”工作提出了明确要求。要在总结和延续今年好的经验做法基础上,进一步扩大超长期特别国债发行规模,加大政策支持力度。“两新”方面,明年支持“两新”的超长期特别国债资金将比今年大幅增加;研究将更多市场需求广、更新换代潜力大的产品和领域纳入政策支持范围;进一步优化政策实施机制,加强跟踪问效,提高资金使用效益。“两重”方面,既要强化“硬投资”,聚焦新质生产力发展、城乡融合发展、区域协调发展、人口高质量发展,进一步增加安排超长期特别国债,优化资金投向,加快推进重大战略实施和重点领域安全能力建设;也要搞好“软建设”,坚持项目建设和配套改革相结合,不断完善相关政策、规划和体制机制,进一步完善投入机制,提高投入效率,解决当前与长远的矛盾和问题,努力办成一系列大事难事,促进实现“两重”目标。12月20日,商务部消费促进司司长李刚表示,当前商务部正在与有关方面一道,抓紧研究制定明年有关“大规模设备更新和消费品以旧换新”的相关政策。

(七)资金:一年期国债突破1%

截至12月20日,DR001收于1.4153%,DR007收于1.5713%,R007收于1.7526%,较12月13日环比分别变化-0.08bps、-11.74bps、-15.77bps。本周央行逆回购+MLF到期资金3102亿,下周逆回购到期资金16783亿。

截至12月20日,1年期、5年期、10年期国债收益率分别报0.9807%、1.3727%、1.7018%,较12月13日环比分别变化-17.75bps、-6.26bps、-7.53bps。

[1]https://mp.weixin.qq.com/s/wdd7wsB5xtKxP3icbPZ1Sw

具体内容详见华创证券研究所12月22日发布的报告《【华创宏观】央企回顾:投资增速有所放缓》。

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略