风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:莱言维语

来源:雪球

2025年的前四个月,全球市场仿佛坐上了一辆失控的过山车——预期之内的波动常有,预期之外的“惊喜”不断。

美股去年还是“YYDS”,今年却一波下跌带崩情绪,反手又把黄金推上历史新高;

当所有人以为牛市终结时,它又悄然反弹(截至5月12日,标普500年内-0.64%,纳指100-0.69%);

消息面更是“左右横跳”:利空与利多齐飞,高开低走与低开高走互演……

这种行情下,追涨杀跌者疲于奔命,而资产配置者却稳如磐石——通过分散持仓,总能抓住此起彼伏的机会。

但资产配置并非一劳永逸,随着市场波动,组合会逐渐偏离初始比例,动态再平衡正是解决这一问题的关键。

动态再平衡的好处这里不展开聊,网上有无数的科普文章,一句话概括动态再平衡的核心目的:通过主动调整资产配置比例的方式,在市场波动中控制组合风险、把握低买高卖机会,使投资组合可以用更低的波动赚到更高的性价比。

本文就来聊聊:如何通过科学的再平衡策略,让投资组合在风暴中保持航向。

一、再平衡策略的核心抉择:时间派 VS 空间派

资本市场的 "动量效应" 让再平衡面临天然矛盾:牛市中执行再平衡,意味着提前止盈,可能错失后续行情;过度追求风险控制,又可能牺牲潜在收益;频繁操作会拉高成本,而久不调整则可能错过最佳时机。如何在风险与收益、效率与成本间找到平衡?

主流再平衡策略分为两大流派:

"时间派":按固定周期(如月度、季度、年度)强制校准资产比例;

"空间派":设定偏离阈值(如 10%、20%),仅在比例失衡时触发调整。

上一次聊《基金适合长期持有么?》话题时曾引用谭华清博士的文章,这次又要请出谭博士了,在谭博士近期的文章中通过回测给出了一系列数据,本文引用一下回测结果:

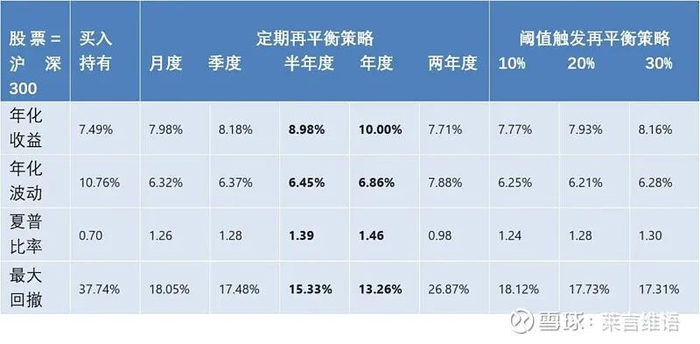

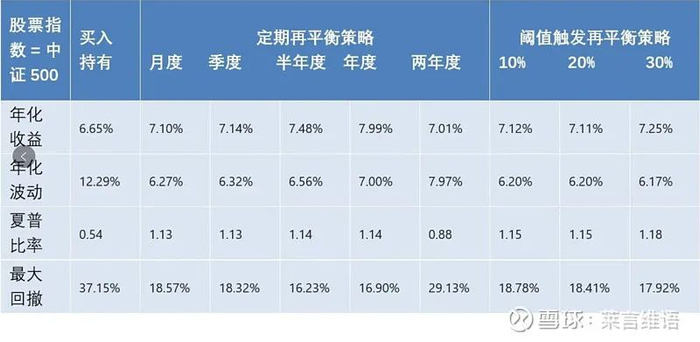

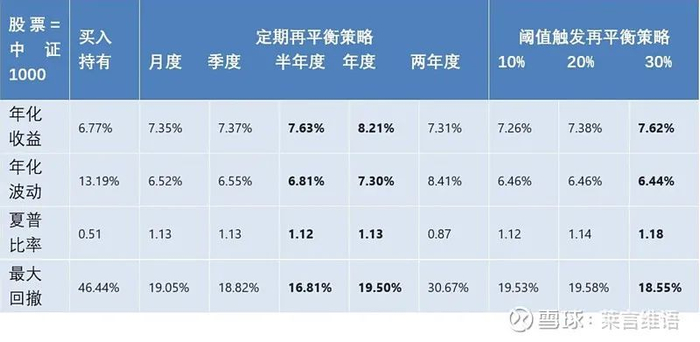

资产配置选取的标的和具体比例:沪深300 20%,中国债券指数 70%,黄金 10%。

重点考察定期、定幅再平衡组合和买入并持有组合的风险收益特征。定幅再平衡是基于偏离基础比例的幅度来确定动平衡规则。以阈值偏离10%为例,任意资产的配置比例高于或者低于目标配置的10%,则启动再平衡。比如股票指数的目标配置比例是20%,目前是22%,则偏离目标比例的10%。以此类推。

(统计区间:2005年-2024年,股票指数为沪深300/中证500/中证1000,债券指数为中债新综合总财富指数,黄金为上海金现货)

可以看到,相比买入并持有策略,无论哪种规则的定期、定幅再平衡都有助于提升投资回报和降低投资风险(降低波动率和最大回撤)。相较而言,半年度、年度的定期再平衡的效果是最佳的。

对于定幅再平衡的规则,偏离幅度越大的规则效果更佳。

把股票指数替换为偏成长风格的中证500、1000,可以得到类似的发现。

相对沪深300指数来说,中证500、中证1000这两个指数定幅再平衡的夏普比率最高,但年化收益最高的方案依旧是年度再平衡。

根据上述回测可以得到几个简单的结论:

1、资产配置再平衡不用很频繁,一年一次就可以达到不错的效果。

2、所有定期再平衡方案里两年度的方案收益都是显著低于其他几个的,我想这应该是动量效应到了极限出现了反转效应,年度再平衡之所以效果最佳,正是卡在「吃尽短期动量、避开长期反转」的黄金窗口。

3、如果不想按「时间派」来进行平衡,那「空间派」里三种方案偏离幅度越大的效果越好。

二、基于阈值的再平衡策略

上一章节谭博士的回测数据已经很详实了,但在「空间派」里阈值设定只有三档,能不能进行更细致的研究?

先锋领航在去年12月的时候曾发表过一篇文章《The rebalancing edge:Optimizing target-date fund rebalancing through threshold-based strategies》。

里面提到了一种基于阈值的再平衡策略:200/175再平衡,下面简单介绍一下:

200/175再平衡的目的是解决「时间派」可能会遇到的在两次调整之间市场剧烈波动导致的大幅偏离目标比例。

200/175中200的意思是当偏离程度超过一个预设的红线,也就是阈值设定为200个基点,超出2%才会触发调整。

一旦触发,也不是非得回到原点,而是可以设定一个目的地,比如调整到离目标稍微近一点的地方,比如175个基点。

这样做的好处是,平时市场波动不大,它就按兵不动,省去了不必要的交易和成本。只有在市场剧烈波动时,才出手干预,把风险控制在可接受范围内。

我们来看个真实的例子,2020年3月,新冠疫情爆发初期,市场那叫一个惊心动魄,一天之内可能就跌掉好几个百分点。

假设我们有个60/40的股票债券组合。如果用月度再平衡,那可能在3月份,市场还没怎么跌的时候,你还在按部就班地调整,结果等到月底,市场可能已经跌惨了,你的股票仓位可能远远偏离了60%的目标。

数据显示,最极端的情况下,可能偏离高达7%。如果是季度再平衡,那更夸张,可能偏离10%。

但是,如果用的是200/175的阈值策略,每天都在监控,一旦偏离超过2%,就赶紧调整。在这种极端情况下,它能保证你的仓位偏离目标不会超过2%左右。

有人可能会担心从2%偏离调回1.75%偏离会不会幅度太小,这样一波动又要调整导致交易频率增加,交易费用也同步增加?

下面省去部分推导过程(详细内容可以参见文档或者视频),直接给出与月度和季度再平衡的交易对比情况:

可以看到200/175策略的再平衡次数在10年维度里只有92次,位于月度和季度之间,但是总交易费用是最低的(每次交易规模不同)。

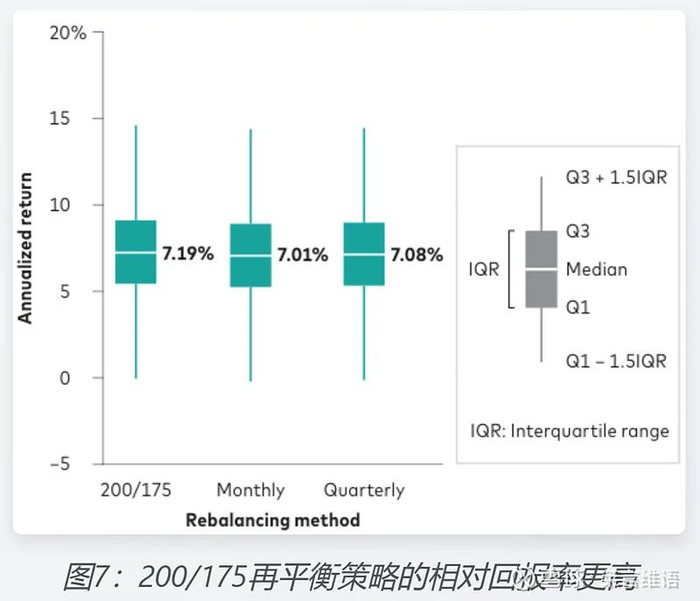

交易成本降低了,那最终的回报如何呢?下图是不同策略下投资组合的年化回报率,中位数也就是中间那条线代表了最典型的情况,200/175策略的中位数回报率相较月度和季度再平衡都高。

下图用的是一个叫做确定性等价收益CFE的指标,你可以把它理解为,为了获得和另一种策略相同的风险调整后收益,你愿意支付多少额外的费用。

简单说,就是这个策略相对于另一个策略的综合优势有多大。

结果显示,相比于月度再平衡,200/175策略每年能带来大约0.21%的额外收益。而相比于季度再平衡,也能带来大约0.05%的额外收益。

别小看这几个百分点,对于长期投资来说,积少成多,效果是很可观的。

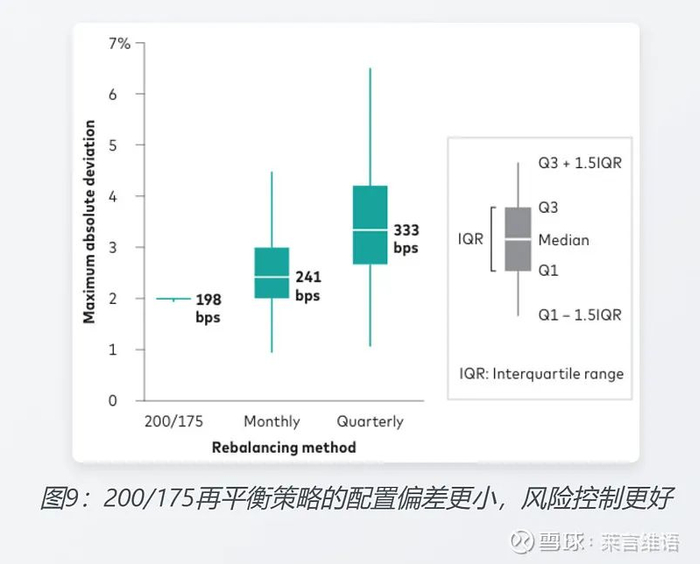

除了收益,风险控制也很重要。下图展示了不同策略下,投资组合配置偏离目标的最大绝对偏差。中位数越低,说明偏离程度越小,风险控制越好。

很明显,200/175策略的中位数是198个基点,而月度和季度策略分别是241和333个基点。

这意味着,使用阈值策略,你的资产配置偏离目标的程度会更小,风险控制得更好。

尤其是在市场剧烈波动时,这种优势更加明显,就像我们前面看到的2020年3月的例子。

阈值策略就像一个安全阀,防止你的投资组合在极端情况下失控。

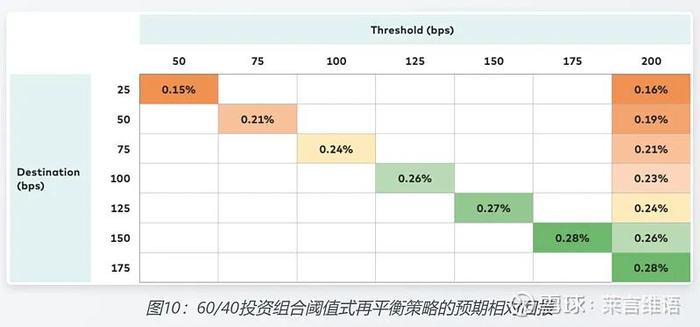

那为什么是200/175这个组合呢?他们还做了更深入的分析,这张表格展示了不同阈值和目的地组合下的预期相对回报。

比如如果阈值是50,目的地是25,预期回报是0.15%。如果阈值提高到200,目的地是175,预期回报就达到了0.28%,这是最高的。

这说明,选择更高的阈值和更靠近阈值的目的地,能在保证风险控制的前提下,进一步降低交 易成本,从而提高收益。当然阈值也不能太高,否则可能无法及时应对市场波动。

所以,200/175是一个经过权衡的最佳平衡点。

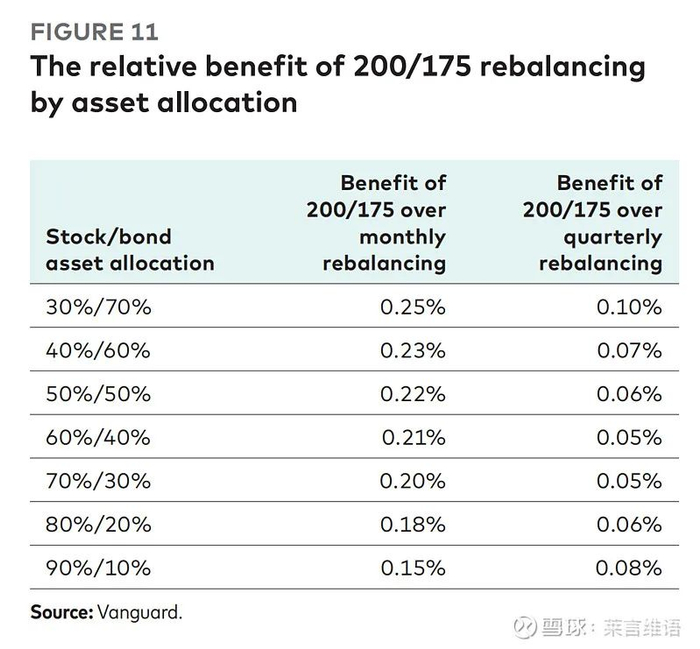

最后是200/175策略在不同股债比例下相较于月度平衡和季度平衡的优势:

总结一下,通过对比分析,我们可以看到,相比于传统的月度或季度再平衡,200/175阈值再平衡策略,确实能带来实实在在的好处:更高的年化回报,更小的资产配置偏差,以及显著降低的交易成本。

三、为什么懂了道理还是做不到?

别以为有了公式就能躺赢,文章中的回测不存在时间维度,再长的时间再大的波动都是转瞬即逝,而且有的读者可能还是跳着直接看结论的。

但实操中,根据调研显示,当持仓收益率超过20%时,人体多巴胺分泌量堪比热恋期。这时候要求减仓,相当于让热恋中的人写分手信。

大部分投资者在股票涨超目标比例时,会找「市场还能涨」的理由拖延调仓;而当债券跌出比例时,又会因「担心继续跌」迟迟不愿补仓。

这种「赢了想 all in,输了想割肉」的本能不是技术问题,是生理反应。

再平衡的纪律性比方法本身更重要 —— 就像减肥,知道「管住嘴迈开腿」没用,能每天称体重打卡的人才是狠人。

按照28定律来说,我相信再平衡80%的收益来自坚持纪律,而非策略复杂度。

再平衡的核心从来不是「调仓公式」,而是一套对抗人性弱点的操作系统。它要求我们在狂欢时学会「剁手」,在恐慌时敢于「捡便宜」,本质上是用机械规则代替情绪决策。

就像航海时定期校准罗盘,未必能让船开得更快,但能确保在暴风雨来临时,不会偏离驶向目标的航线。

记住:最好的再平衡策略,永远是那个你能坚持执行十年的笨办法。

4001102288 欢迎批评指正

All Rights Reserved 新浪公司 版权所有