【版权声明:本文为作者原创作品,公众号转载此文时,需要在正文前署名作者姓名,并同时标明文章出自公众号“宏观经济观察”,否则视作侵权】本文版权归作者所有,其他类型媒体如希望转载本文,请与本公众号(MacroObserver)联系。

主要观点:

1.第一产业投资趋势性提升还需时间考验,第二产业投资持续下滑,但中高端制造业投资保持良好的增长态势,第三产业投受基建投资下降影响走低;

2.因实体经济去杠杆深入,地方政府债务风险监管将会继续加强,未来基建投资仍将下滑,另外,第一产业投资增速提升难改整体投资下滑的趋势;

3.1-2月房地产开发投资大幅提升,但包括购置土地、销售等在内的各项数据均大幅下滑,数据间的矛盾表明房地产投资的背后隐藏着房地产企业被动加库存的现象;

4.工业增加值受外部因素影响较大,且未见结构性好转,结合2月PMI指数的全面回落,未来工业增加值的稳健回升仍待观察;

5.2017年上半年消费的暂时性回暖,其根源在于实体经济杠杆向居民部门的转移,而非真实需求的复苏;

6.2018年,尽管有个人所得税起征点或将提高等政策性红利的刺激,但在经济持续增长动能显现、需求回暖、居民收入有显著增长出现前,预计2018年消费大概率仍将呈下行趋势。

主要数据:

1-2月,全国固定资产投资4.46万亿元,同比增长7.9%,增速比2017年全年提升0.7个百分点,但比去年同期回落1个百分点;1-2月,民间固定资产投资2.70万亿元,同比名义增长8.1%,比去年全年和去年同期分别提高2.1和1.4个百分点,民间投资占总投资的比重为60.5%,较去年全年提升0.1个百分点。

2018年1-2月,全国规模以上工业增加值同比实际增长7.2%,较2017年12月提高1个百分点,高于市场预期,且高于去年同期0.9个百分点,结束了2017年下半年以来的6%左右的同比增速水平。1月和2月,规模以上工业增加值分别环比增长0.57%,比2017年12月提高0.05个百分点。

2018年1-2月,社会消费品零售总额6.11万亿元,同比名义增长9.7%,增速比2017年12月提高0.3个百分点,略高于去年同期0.2个百分点,但低于市场预期。其中,限额以上单位消费品零售额同比增长8.3%,增速比上月提高1.6个百分点。从环比看,1月社会消费品零售总额环比增长0.59%,比2017年12月回落0.13个百分点;2月社会消费品零售总额环比增长0.76%。

具体分析如下:

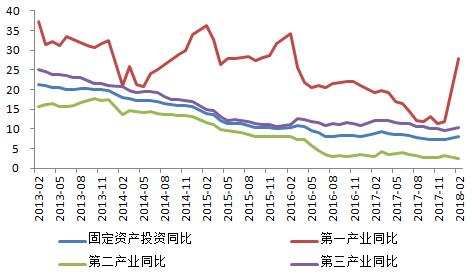

投资结构现可喜变化

第一产业投资加快,制造业投资放缓,基建投资持续下行。分产业看,三大产业中除第二产业增速回落明显外,一、三产业增速均较去年全年提升,其中第一产业增幅最为显著。具体来看,第一产业投资同比增长27.8%,较去年全年大幅提升16个百分点;第二产业投资增长2.4%,较去年全年进一步回落0.8个百分点;第三产业投资增长10.2%,较去年全年提升0.7个百分点。第一产业增速明显加快,增速高出全部固定资产投资增速19.9个百分点。因此,第一产业投资增速的大幅提升在一定程度上抬高了固定资产投资的增速,其主要原因在于农业供给侧结构性改革环境下政府对于农村的振兴战略以及精准扶贫、打好扶贫攻坚战的推动作用。事实上,2017年底的中央经济工作会议将“精准扶贫”作为三大攻坚战之一,各级地方政府存在为贯彻中央会议精神而大规模投资第一产业的可能,但是比上期增速高出16百分点且比总投资增速高出19.9个百分点的超大幅度的提升也存在着数据异常值的可能,不过偶然高企的数据还需要时间来证明其趋势性。第二产业投资增速仅为2.4%,创下2000年来最低值。其中,制造业投资增速为4.3%,与去年同期持平,但比去年全年回落0.5个百分点,且超出第二产业投资增速1.9个百分点,增长力较为稳定。采矿业,电力、热力、燃气及水生产和供应业投资等其他行业投资的同比增速均在下滑,分别为-13%和-6.1%。然而,值得注意的是中高端领域制造业投资呈现出较好的增长态势,城市轨道交通制造业投资增长117%,工业机器人制造业投资增长81.8%,航空航天器设备制造业投资增长70.3%,通信设备制造业投资增长70.2%,工业自动控制系统装置投资增长33.8%。在第二产业投资持续回落,制造业投资较为疲软的前提下,中高端领域的制造业投资还能保持良好的增长态势,表明国家对于产业的供给侧结构性改革取得了一定的效果,在很大程度上支撑着制造业以及第二产业投资的增速。在第三产业中,基建投资同比增长16.1,较去年全年降低2.9个百分点,且低于去年同期11.2个百分点,创下历史最低值。其中,水利管理业投资增速去年回落3.5个百分点,公共设施管理业投资回落6.2个百分点,道路运输投资回落4个百分点,铁路运输则因春节因素影响提升3.5个百分点。值得注意的是,生态保护和环境治理的投资增速达到39.3%,超过去年全年增速16个百分点。可见,基建投资的持续下滑主要在于实体经济去杠杆的过程中地方政府融资渠道受限以及财政收入的下滑。同时,中央提出的以去杠杆和防风险为主的考察标准使得地方政府不再通过无序的基建投资来提升GDP,也在一定程度上降低了投资增速。

分地区看,除东部地区增速回落外,其他三大地区投资增速均出现明显上涨。具体的,东部地区增长5.7%,比去年全年降低2.6个百分点;中部地区投资增长10.7%,增速提升3.8个百分点;西部地区投资增长11.1%,增速提升2.6个百分点;东北地区增长明显,增速为8.1,较上月大幅提升5.3个百分点。

内资企业投资增速上涨,外商投资降幅扩大,投资分化加大。从投资主体类型看,各类投资主体的增速分化加大,内资企业投资增速提升1个百分点至8.7%,港澳台商投资和外商投资的同比增速分别为-3.6%和-3.1%,降幅分别较上月收窄0.4和扩大0.4个百分点。

房地产投资增长有“水分”

房地产开发投资回升、土地购置面积与销售面积全面下降。1-2月,全国房地产开发投资同比增长9.9%,较去年全年大幅提升2.9个百分点。其中,房屋新开工面积增长2.9%,增速回落4.1个百分点;房屋竣工面积下降12.1%,降幅扩大7.7个百分点,其中住宅竣工面积回落17.1个百分点。企业土地购置面积同比下降1.2%,较去年全年大幅下降17个百分点,且低于去年同期7.3个百分点;土地成交价款同比与去年增速持平,为49.4%。商品房销售面积和销售额、房地产开发企业到位资金同比增速降幅扩大。1-2月,商品房销售面积同比增长4.1%,增速回落3.6个百分点;商品房销售额同比增长15.3%,增速提升1.6个百分点;房地产开发企业到位资金同比增长4.8%,增速回落3.4个百分点;国房景气指数为101.66,较去年全年回落0.07个百分点。可见,1-2月房地产开发投资增速的大幅提升与房地产销售面积、土地购置面积以及开发企业到位资金增速的大幅回落出现了背离。在各类细项数据均显疲弱,房地产企业主动投资受挫的前提下,房地产开发投资增速还能够超预期显然是与房地产企业被动补库存有关。一方面,房地产销售周期过后,房地产企业被动补库存提升了投资增速;另一方面,2017年房地产企业土地购置速度过快使得开工、原材料成本上升逼迫房地产企业增加库存。

工业增加值有隐忧

分三大门类看,受天气因素影响,电力、热力、燃气及水生产和供应业的大幅增长是拉动工业增加值同比增长的重要因素,制造业和采矿业也有不同程度的回升。1-2月,采矿业增加值同比增长1.6%,结束了连续7个月的负增长态势。制造业同比增长7.0%,比2017年12月回升0.5个百分点。电力、热力、燃气及水生产和供应业同比大幅增长13.3%,远高于去年12月的8.2%和去年同期增速。今年1-2月天气寒冷是拉动电、热力和燃气供应大幅增长的主要因素,而这一季节性因素将不可持续。

分经济类型看,除集体企业外,各类型企业增加值同比增速均有回升,其中国有企业增加值同比增速的提高最显著。1-2月,国有控股企业工业增加值同比增长9.0%,比2017年12月大幅增长4个百分点,是2013年11月以来的最高值。集体企业增加值再次转为下跌,同比下降2.3%。股份制企业增加值同比增长67.3%,较去年12月提高0.6个百分点,是去年6月以来的新高。外商及港澳台商投资企业同比增长5.9%,比去年12月小幅增长0.2个百分点。整体来看,各主要类型企业工业增加值同比增速均有不同程度的提高,但国有企业增速的大幅回升仍值得关注。近期进出口数据显示,2月出口同比增速44.5%,除了春节因素外,以新兴市场为代表外部市场良好,是工业需求和生产超预期的重要原因。在此背景下,股份制企业增加值同比增速提高幅度仍较为有限。

特别是,历史数据显示,国有企业工业增加值增速长期低于股份制企业和外商及港澳台投资企业,这一差距自2016年下半年以来显著缩小,自2017年7月持平之后,这一差距开始逆转,至今年1-2月,国有企业增速超过股份制企业1.7个百分点,高于外商及港澳台投资企业3.1个百分点,且这一趋势尚未见衰弱迹象。一方面,政策刺激与国有企业仍然是工业增加值回升的主要推动力,另一方面,民间资本和民营经济生产和需求的复苏仍较为疲软。

分行业看,12月份41个大类行业中有37个行业增加值保持同比增长,但专用设备制造业等高端行业增加值同比增速有所回落,这与高端制造业投资形成鲜明对比。其中,受1-2月环保限产政策放松影响,非金属矿物制造业、黑色金属冶炼和压延加工业增加值分别同比增长4.2%和1.7%,比去年12月提高3.4和3.2个百分点;电力、热力生产和供应业同比增长13.1%,比去年12月大幅提高5.9个百分点。相比之下,一些重要制造业行业增加值增速有所回落。专用设备制造业,汽车制造业,铁路、船舶、航空航天和其他运输设备制造业、电气机械和器材制造业,计算机、通信和其他电子设备制造业同比分别增长10.3%,4.9%,4.9%,9.4%,12.1%,比去年12月分别回落0.4、4.7、4.2、0.5、0.3个百分点。整体来看,1-2月工业增加值的回升主要集中于金属冶炼和燃气供应等行业,高端制造业行业增加值均有不同程度回落。分产品看,1-2月份,596种产品中有384种产品同比增长,数量比去年12月增加53种。

分地区看,12月东部和中部地区工业增加值同比增速加快,西部和东北地区工业增加值增速有所回落。其中,东部区增加值同比增长6.9%,比2017年12月提高0.8个百分点,扭转了连续3个月的下滑势头;中部地区同比增长8.2%,比去年12月提高0.1个百分点。西部地区和东北地区同比分别增长8.4%和4.7%,比去年12月分别回落0.4和1.7个百分点。

内需潜力被透支

1-2月消费小幅回升,但低于市场预期,且过去一段时期内居民部门加杠杆带来的消费增长产生“寅吃卯粮”效应,高杠杆率透支居民未来消费能力。1-2月社会消费品零售总额比去年12月小幅回升,但考虑到春节因素,这一增幅低于预期,且远低于2017年全年维持在10%以上的消费增速。其中,城镇消费品零售额同比增长9.6%,较去年12月提升0.3个百分点,但仍然是2017年2月以来的次低值;乡村消费品零售额同比增长10.7%,比去年12月提高0.6个百分点,但远低于去年同期的11.8%,是2016年10月以来的次低值。尽管春节因素拉动1-2月消费出现回升,但从分项数据来看,城镇和乡村消费增速已边际减弱,内需回升较为乏力。尤其是,受春节消费的拉动,2月消费环比增长0.76%,但相比之下1月环比增速仅为0.59%。消费回暖的乏力,与我们一贯的分析相一致,即前期居民加杠杆带来消费的“虚假”繁荣,2017年消费贷明显走高即是例证。考虑到居民收入并没有相应大幅增加,居民消费将出现“寅吃卯粮”。2017年全年消费同比增速呈现逐季阶梯式下滑,已经印证了我们的预判,2018年消费恐将继续下行。

从消费类型看,受春节消费因素影响,烟酒类、金银珠宝类、汽车类等消费同比增速扩大,中西药品类、文化办公用品类等消费同比增速下降。其中,烟酒类、金银珠宝类、日用品类、汽车类、建筑及装潢材料类等消费品的同比增速较为显著,分别为9.5%、3%、10.1%、9.7%、6.8%。中西药品类、文化办公用品类、通讯器材类、石油及制品类等消费品同比增速较上月相比有所回落。值得注意的是,年末和春节通常是通讯器材类销售的高峰,但去年12月和今年1-2月通讯器材类的同比增速连续出现较大幅度回落,一定程度上说明了市场的饱和和居民消费的乏力。。

1-2月,全国网上零售额12.27万亿元,同比增长37.3%。其中,实物商品网上零售额增长35.6%,占社会消费品零售总额的比重为14.9%。网上消费增速持续高于社会总体消费增速。

对未来的分析

1-2月固定资产投资累计同比较去年全年提升0.7个百分点,但比去年同期回落1个百分点。根据分项数据显示,受“扶贫攻坚战”影响而大幅提升的第一产业投资增速拉高了全部固定资产投资的增速。然而由于数据存在异常的可能,因此偶然高企的数据还需要时间印证。第二产业投资持续下滑,制造业投资仍旧疲软,但中高端领域的制造业投资仍能保持良好的增长态势,表明国家对于产业的供给侧结构性改革取得了一定的效果。第三产业投资稳步增长,但由于实体经济去杠杆造成的地方政府融资渠道受限、财政收入的下滑以及地方政府政绩考察标准的调整使得基建投资下降显著,创下历史最低点。在未来,随着实体经济去杠杆的深入,地方政府债务风险监管将会继续加强,未来基建投资仍有下滑的可能。在高端制造业尚未能引领制造业增长的前提下,第二产业投资仍有继续回落的可能。另外,随着第一产业增速的正常回归,未来固定资产投资将会下滑,全年呈现前高后低的走势。

1-2月房地产开发投资大幅提升,但包括购置土地、销售等在内的各项数据均大幅下滑。数据间的矛盾表明房地产投资的背后隐藏着房地产企业被动加库存的现象。因此,房地产开发投资增速的提升并不具有持续性,随着实体经济以及居民去杠杆的开展,政府对于房地产的调控将会愈加严厉,预计未来房地产调控政策仍会持续显现,二三线城市的房地产销售有进一步回落的可能。

1-2月规模以上工业增加值有较为显著的回升,且各类型企业增加值同比增速均有所提高,工业生产呈现2018年的“开门红”。但观察结构数据可以发现,本月工业增加值受外部因素影响较大,且未见结构性好转,结合2月PMI指数的全面回落,未来工业增加值的稳健回升仍待观察。

2018年,随着监管加强和地方政府债务约束的影响浮现,国有企业的拉动力预期将回落,但民间资本和股份制企业生产的回升仍较为疲软。此外,随着美国贸易战打响,外需不确定性增大,给国内企业生产带来压力。2018年工业增加值预计呈现“前高后低”,但拐点出现的时机仍待更多数据的印证。

1-2月份,社会消费品零售总额同比增速小幅回升0.3个百分点,但不及市场预期,且城镇和乡村消费增速均较为有限,后续增长乏力。1-2月消费数据与我们一贯的预测相一致,即2017年上半年消费的暂时性回暖,其根源在于实体经济杠杆向居民部门的转移,而非真实需求的复苏。前期消费贷走高,在居民收入没有明显增长的环境下,“寅吃卯粮”将使得未来消费的增长难以为继,2017年消费就已呈现阶梯式下滑。2018年,尽管有个人所得税起征点或将提高等政策性红利的刺激,但在经济持续增长动能显现、需求回暖、居民收入有显著增长出现前,预计2018年消费大概率仍将呈下行趋势。

张 超 (国家开发银行资金局)

本文仅代表作者个人观点,与机构无关

宏观经济观察介绍:

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有