【版权声明:本文为作者原创作品,公众号转载此文时,需要在正文前署名作者姓名,并同时标明文章出自公众号“宏观经济观察”,否则视作侵权】本文版权归作者所有,其他类型媒体如希望转载本文,请与本公众号(MacroObserver)联系。

数据:

2018年1-3月,全国固定资产投资10.08万亿元,同比增长7.5%,增速比1-2月降低0.4个百分点,且比去年同期回落1.7个百分点;1-3月,民间固定资产投资6.24万亿元,同比名义增长8.9%,较2月份提升0.8个百分点,且比去年同期增加1.2个百分点。

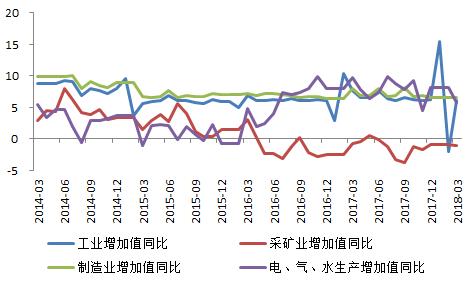

2018年1-3月,全国规模以上工业增加值同比实际增长6.0%,增速比1-2月大幅回落1.2个百分点,且远低于去年同期。从环比看,3月工业增加值环比增长0.33%,比2月大幅回落0.24个百分点。一季度,规模以上工业增加值同比增长6.8%。

对于一季度宏观经济数据,我们分析、判断如下:

1.三大产业投资增速全面下滑,叠加贸易摩擦风险上升,“苦日子”已来临;

2.公共部门债务扩张受限,基建投资增速下台阶,且区域、所有制分化矛盾并未缓解;

3.政策要求与低库存刺激地产开发投资,但由于资金与销售双收紧,投资反弹将“昙花一现”;

4.整体看,随着天气转暖,季节因素对工业增加值干扰消退,增速回落真实反映需求情况;

5.不同所有制、行业、区域的企业工业增加值增速的分化有所收敛,但整体下行的趋势不改。工业依靠“基建、地产、居民杠杆”刺激的旧模式难以为继;

6.随着2018年全球经济复苏的放缓、贸易摩擦加剧,未来主权债务危机与企业债务危机的相叠加有可能引爆全面债务危机,经济增速的全面下滑将是一个趋势;

7.基于投资与杠杆刺激的“新周期”实为“旧经济”,宏观经济数据将一次次打脸“新周期”。

数据具体分析和预判如下:

三大产业投资增速全面下滑

三大产业投资全面回落,制造业投资降幅趋稳,基建投资持续下行。分产业看,三大产业投资增速全部下滑,其中第一产业投资增速回落较为明显,第二、三产业增速小幅走低。具体来看,第一产业投资同比增长24.2%,较2月份回落3.6个百分点;第二产业投资增长2%,较2月份回落0.4个百分点;第三产业投资增长10%,较2月份回落0.2个百分点。

第一产业增速回落,高增速可持续性需观察。由于中央将农村振兴战略和“精准扶贫”作为三大攻坚战之一,以及去年同期基数较低,提升了1-2月份第一产业的投资。随着地方公共部门财政硬约束加强,第一产业投资增速会有所下滑。年内出现持续、大幅下滑概率较低,但是否能高维持20%以上高增速仍需要进一步观察。

第二产业投资增速仅为2%,再次刷新2000年来最低值。其中,制造业投资增速为3.8%,比2月份回落0.5个百分点,且较去年同期回落2个百分点。因限产制约缓解以及对大宗商品价格回暖预期较强,采矿业投资增速为2.5%,较上月大幅提升15.5个百分点;但电力、热力、燃气及水生产和供应业投资增速为-8.9%,降幅扩大了2.8个百分点。值得注意的是,高技术制造业投资同比增长7.9%,增速比整体投资高出0.4个百分点,更是比第二产业投资增速高出5.9个百分点。因此,在制造业投资较为疲软的前提下,高新制造业投资还能保持良好的增长态势,表明国家对于产业的供给侧结构性改革取得了一定的效果,这在很大程度上支撑着制造业以及第二产业投资的增速。

需要强调,1-3月份铁路、船舶、航空航天和其他运输设备的制造业与计算机、通信和其他电子设备制造业这两类中、高端技术制造业的增速却较1-2月份出现显著下滑,分别降低了4.6和2.9个百分点。除了经济内生动力减弱的原因,3月中美贸易摩擦威胁上升也打压投资预期。预计随着贸易摩擦甚至“贸易战”威胁上升,我国高新技术投资所受负面影响将加大,未来有可能拉低第二产业投资增速。

在第三产业中,基建投资同比增长13%,较去年全年降低3.1个百分点,且低于去年同期10.5个百分点,再次刷新了历史最低值。其中,水利管理业投资增速较去年回落2.8个百分点,公共设施管理业投资回落2.2个百分点,道路运输投资回落0.2个百分点,铁路运输业较上月大幅下降8.5个百分点。可见,在实体经济去杠杆的过程中,地方政府融资渠道受限明显抑制了第三产业投资。

不同区域、所有制分化依旧

分地区看,除东部地区投资增速小幅回升外,其他三大地区增速均出现明显回落。具体而言,东部地区增6%,比上月提升0.3个百分点;中部地区投资增长10.2%,增速回落0.5个百分点;西部地区投资增长9.4%,增速回落1.7个百分点;东北地区增速更是大幅回落,仅为1.4%,较上月下降6.7个百分点。

内资企业投资回落,外商投资降幅扩大。从投资主体类型看,内资企业投资增速回落0.3个百分点至8.4%,港澳台商投资和外商投资的同比增速分别为-8%和-6.1%,降幅分别较上月扩大4.4和3个百分点。

地产投资反弹不可持续

房地产开发投资增速回升、但销售面积和房地产开发企业到位资金持续下降。1-3月,全国房地产开发投资同比增长10.4%,较上月提升0.5个百分点,且创下三年来最高值。其中,房屋新开工面积增长9.7%,增速上升6.8个百分点;房屋竣工面积下降10.1%,降幅收窄2个百分点,其中住宅竣工面积下降14%。企业土地购置面积由负转正,同比增长0.5个百分点,较上月回升1.7个百分点,但较去年同期减少5.2个百分点;土地成交价款增长20.3%,增速提高20.3个百分点。

商品房销售面积和销售额、商品房待售面积以及房地产开发企业到位资金同比继续回落。1-3月,商品房销售面积同比增长3.6%,增速回落0.5个百分点;商品房销售额同比增长10.4%,增速回落4.9个百分点;房地产开发企业到位资金同比增长3.1%,增速回落1.7个百分点;国房景气指数为101.50,较上月回落0.16个百分点。

季节干扰消退,工业回落

分三大门类看,受天气回暖影响,电力、热力、燃气及水生产和供应业的大幅回落是影响3月工业增加值同比回落的重要因素,同时制造业和采矿业均有不同程度的回落。受天气回暖影响,3月电力、热力、燃气及水生产和供应业增加值同比增长5.8%,比上月大幅回落7.5个百分点。事实上,1-2月工业增加值同比增长回升的主要动力来自于电力、热力、燃气及水生产和供应业的季节性高位,当这一行业回归常态,工业增加值的增长也随之回落至低位。同时,制造业同比增长6.6%,较上月回落0.4个百分点,是2016年12月以来的次低值。由于受短期价格回落影响,采矿业增加值继续由升转降,3月同比下降1.1%。三大门类增加值的全面回落带动3月工业增加值同比增速大幅下降。

多维度数据反映工业不容乐观

分经济类型看,除集体企业外,各类型企业增加值同比增速均有不同程度回落。其中,国有企业增加值同比增速的回落最为显著。3月,国有企业工业增加值同比增长5.7%,比1-2月大幅回落3.3个百分点,是2017年4月以来的次低值。集体企业增加值同比增长3.9%,增速比1-2月有明显提升;股份制企业增加值同比增长6.5%,比1-2月回落0.8个百分点;外商及港澳台商投资企业同比增长4.9%,比1-2月回落1个百分点。整体来看,各主要类型的企业工业增加值均有不同程度回落,尤其是国有企业增加值回落最为明显。与我们以往的分析和预期相一致,依靠政策刺激和国有企业主导的增长模式已面临边际回报下降,3月数据更说明国有企业增长的高点已过,若民间资本和民营经济生产和需求的复苏仍不见起色,未来工业增加值将难以维持高增长。

分行业看,3月份41个大类行业中有36个行业增加值保持同比增长,其中医药制造、通用设备制造、电气机械和器材制造、等重要行业增加值同比增速继续回落。其中,受3月企业开工季以及环保限产政策放松影响,黑色金属冶炼和压延加工业、有色金属冶炼和压延加工业增加值分别同比增长5.2%和5.9%,比1-2月提高3.5和1.5 个百分点;电力、热力生产和供应业同比大幅下降8个百分点。同时,一些重要的中高端制造业增加值增速继续回落。医药制造业、通用设备制造业、电气机械和器材制造业同比分别增长9.8%、6.8%、6.4%,比1-2月分别回落2.5、2.3、1个百分点。计算机、通信和其他电子设备制造业同比增长12.8%,比1-2月仅提高0.7个百分点。分产品看,3月份,596种产品中有336种产品同比增长,数量比1-2月减少48种。

分地区看,除东北地区外,东部、中部和西部地区工业增加值同比增速均有较大幅度回落。3月东部区增加值同比增长5.1%,比1-2月大幅下降1.8个百分点,再创新低。中部地区同比增长6.9%,比1-2月回落1.3个百分点,是2015年5月以来的新低。西部地区同比增长6%,较1-2月大幅回落2.4个百分点。东北地区同比增长5.4%,比1-2月同比提高0.7个百分点。整体来看,3月全国大部分地区工业增加值同比增速全面回落。

对未来的分析

未来三大产业投资增速均不容乐观。1-3月固定资产投资累计同比较上月回落0.4个百分点,且比去年同期回落1.7个百分点。根据分项数据显示,第一产业投资处于高位在于“扶贫攻坚战”政策的支持,未来是否会保持高增速仍需观察。第二产业投资持续下滑,制造业投资仍旧疲软,尽管高技术制造业投资的稳步发展为第二产业投资提供了支撑,但受到3月下旬开始的中美贸易摩擦的影响,部分中高端技术制造业投资增速下滑明显。预计随着贸易摩擦甚至“贸易战”的风险加大,我国高新技术投资将受到较大的影响,未来有可能拉低第二产业投资增速。第三产业中基建投资的持续下滑主要在于清理PPP以及加强地方政府财政约束的作用。这表明,在实体经济去杠杆的过程中,地方政府融资渠道受限,未来第三产业投资大概率走低。随着2018年全球经济复苏的放缓、贸易摩擦加剧,未来主权债务危机与企业债务危机的相叠加有可能引爆全面债务危机,全面的投资增速下滑将是一个趋势。

房地产还未入冬,怎谈得上“春天”!1-3月房地产开发投资在房地产各类细项数据持续疲弱的情况下仍能继续提升主要在于两方面因素的影响。一是房地产企业购置土地后的地产开发有时滞性;二是房地产销售周期过后,房地产企业被动的补库存。但是,投资增幅的缩小说明了时滞性和补库存已接近尾声,随着实体经济以及居民去杠杆的开展,政府对于房地产的调控将会愈加严厉,在开发资金与销售资金会受到双重制约的情况下,房地产开发投资放缓将会是一种必然趋势。

未来工业增加值增速大概率维持当前低位,甚至有可能进一步回落。3月规模以上工业增加值全面回落,三大门类、主要企业类型、主要地区工业增加值的同比增速均有较为明显的回落,共同影响3月工业增加值整体大幅回落。特别是,随着季节性因素消失,电力、热力、燃气及水生产和供应业增加值增速大幅下降,将工业增加值整体拉回前期的低位。分企业类型看,国有企业增加值同比回落最为显著,其对增长拉动效应的高点已过。与我们以往的预期相一致,由于国有企业对增长的动力已见顶,而民间资本和股份制企业生产的回升仍较为疲软,3月进出口数据显示外需不确定性增大,给工业增加值的增长带来多重压力。2018年工业增加值预计呈现“前高后低”,未来或将持续低迷。

张 超 (国家开发银行资金局)

本文仅代表作者个人观点,与机构无关

宏观经济观察介绍:

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略