一

1月是出各种报告的时候,2018年造的孽,2019年初总会用各种数据打你脸。

不懂我这种减了一年肥的女人,点外卖怎么就花了五六万,还没有放开吃呢😂

所以说,你以为的自己和真实的自己,还是有不小差距的。

放在保险行业里也一样,很多人不敢买保险,或者不相信保险——。

一是觉得保险公司理赔难,保险都是骗人的。

二是觉得自己不需要买保险,有医保就够了。

刷新这种认知也不难,理赔难不难,保险能不能用上,瞅瞅各家保险公司2018年的理赔报告就成。

我看了下数据,在2018年——

平安人寿全年赔付金额268亿元,赔付案件381万件;

泰康人寿全年赔付总金额190亿,赔付案件超300万件。

所以咯,保险公司也是赔付了很多钱,并不像感觉那样赔不到钱。只要符合条款要求,保险公司赔付还是很爽快的。

还有投保人理赔概率也是挺大的,保险并不是用不上,尤其在疾病越来越年轻化的今天。

总而言之,数据是最客观的,也是最有说服力的。

二

今天只用数据说话,瞅瞅理赔报告里都说了些啥。

从理赔金额看,重疾险占了近一半的比例。

从赔付件数上看,医疗险占总额的90%以上。

这也是为什么我反复唠叨,重疾险和医疗险是每个人的标配。

尤其是重疾险,一旦发生重疾就是动辄几十万的花费,对每个家庭来说都是较大风险,需要重疾险来对冲风险。

医疗险虽然理赔件数多,但是一般疾病社保报销后的花费,大部分家庭还是能承受的,不至于影响生活。

接下来瞅瞅重疾理赔,这也是我最关心的数据。

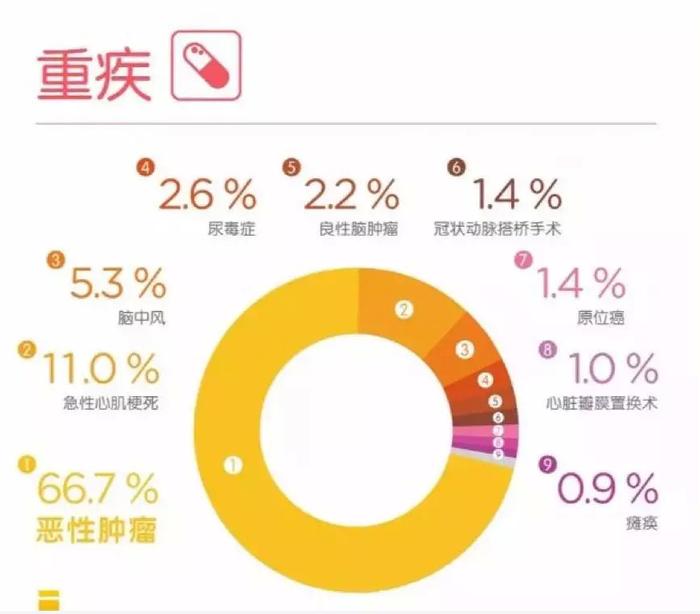

各家公司理赔的高发重疾非常相似,理赔最多的前几位是:恶性肿瘤、急性心肌梗塞、脑中风、尿毒症、良性脑肿瘤等等。

这些高发的重疾占比90%以上,基本都在监管规定的,重疾险所必须保障的25种重疾范围内。

所以我一直强调,重疾保障80种或者100种,其实区别不大,高发的重疾都会包括。

没必要为了多保几种极小概率的重疾,掏更多的钱,性价比不高。

接下来瞅瞅高发重疾的性别分布,男性和女性,买重疾险的思虑还不一样。

在重大疾病中,女性的理赔率高于男性,其中女性恶性肿瘤发病率最高,占了理赔的83%。

所以作为女性来说,重疾险真的是必须的,就算预算有限,再不济防癌险也要有。

当然了,最好还是重疾险➕防癌险,少买几只口红保障就够了👀

再来看看理赔年龄,跟17年相比,疾病年轻化的趋势又明显了些。

恶性肿瘤的理赔年龄,集中在30岁到60岁,占比87%以上。

所以买长期重疾险最好的年龄,还是在20-40岁之间,这时既能防范风险,离重疾高发区近,保费也比较便宜。

我不建议儿童买终身重疾险,除了价格高,这张图也是依据之一——

20岁以前,重疾发生的概率才1%。这时候买终身型重疾险,到了重疾高发区得几十年,保额越来越不值钱,医疗环境的变化也很大。

还不如先买份定期重疾险过渡下,等孩子到了20岁以后,再考虑长期保障,那时保险产品的性价比也更高。

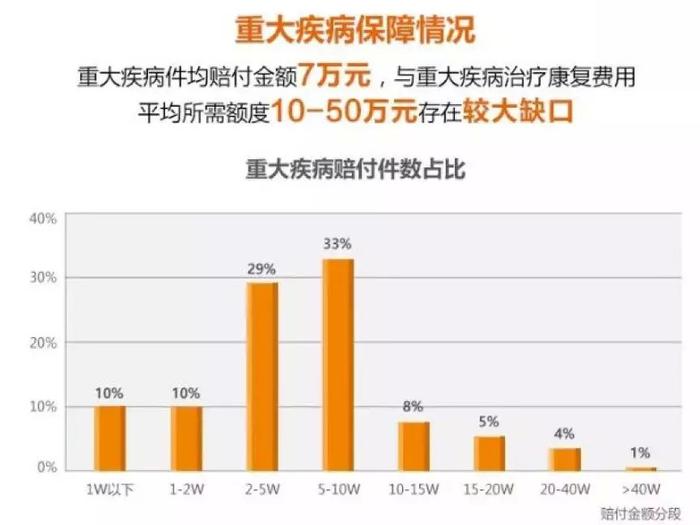

最后瞅瞅理赔额度,这项数据,看起来蛮揪心的。

重大疾病件均赔付只有7万,保额可不是一般的低啊。

而常见重大疾病治疗费用,动不动就几十万,像恶性肿瘤40万、心肌梗塞30万、脑中风后遗症40万……

区区几万的重疾保额,在疾病面前真的只是杯水车薪,更别提弥补得病之后的收入损失了。

买这样的重疾险,意义在哪里呢,压根起不到对冲风险的作用。

我想了想,最主要的原因,首先是保额越来越不值钱了。

一二十年前买10万的保额,感觉应付大病还凑合,放到现在,也就治治一般疾病。

其次以前大家都喜欢买返还型保险,寻思既有保障又能返钱还挺好,压根没意识到保障够不够。

本来交的保费够买50万保额,带个返还功能就只有10万保额了,等需要保障时就傻眼了。

关于保额问题,数据摆在这里,希望大家都能重视起来。

三

具体问题就是这些,通篇分下下来,我总结了两点——

第一点,保险要买全。

宝宝们也自查一下,保险三件套:重疾险、医疗险和寿险,是不是都有了?

首先,重疾险必须有。尤其是成年人,得把这个配齐。

其次在治疗重症,面对巨额医疗费用的压力时,除了重疾险之外,医疗险也可以打辅助。

如果预算够,经济支柱也得配上寿险,对冲意外身故给家庭带来的经济压力。

第二点,保额要买足。

这也是最核心的问题,保额不够,就失去了保障的意义。

比如说重疾险,它的作用不仅是负担医疗费用,还能弥补家庭收入的损失。

具体购买多少保额合适,我觉得50万起步,大概是3~5倍年收入的样子,收入高的宝宝还可以增加。

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略