前文《基金亏损严重,但跑赢基准,应该骂他还是夸他?》介绍了:当我们评价主动权益型基金时,应该看中长期相对基准是否有超额收益,而不是单纯看绝对收益去评判好坏。

那么对于我们自己的投资来说,应该以相对收益为目标还是绝对收益为目标呢?本文为大家分析一下。(文末再聊聊市场方向)

1、收益好坏取决于市场,设定相对收益目标更加合理

收益目标是主观期望,能否达成则取决于市场的客观约束。当我们投资于股市的时候,收益其实相当大程度上不取决于自己,而是取决于市场。

比如你期望年化14%,如果未来经济增速持续降低,市场不给你14%的机会怎么办,股市中表现最好的投资者也只能取得12%的收益,那你不可能取得14%的目标。

如果未来上市公司不断提升质量,市场表现较好,平均年化都能达到16%,那么你只定了个14%的目标就低了。

由于我们很难判断未来经济究竟会如何,因此也很难设定绝对收益目标。

2、A股每年的收益波动很大,很难预设每年的绝对收益目标

有些投资者希望以年度为单位,稳扎稳打,践行巴菲特“不要亏钱”的理念,事实上很难做到每年都不亏钱,就连巴菲特也有许多年份是亏损。

观察万得全A,虽然近20年年化收益率有8.12%,但如果翻看每年的收益,这么多年来只有2021年的收益是接近8%的。(数据来源:wind,截至2024-9-25)

这种情况下,你很难设定每年的绝对收益目标,如果希望每年赚8%,遇到牛市,股市涨幅达到50%,你只赚了8%就撤了,那就太可惜了。遇到熊市,市场可能-20%,赚8%的目标就根本无法实现。

3、主观择时很难,只能跟随基金获取相对收益

公募基金普遍以相对收益为目标,你在筛选基金时,基本上也是以相对收益作为筛选标准,选出来的都是相对收益能力强的基金。当你投资一批公募基金,自然也只能跟随他们获取相对收益。

有些人说,我能不能主观择时,在基金相对收益高的时候卖掉,保证绝对收益?

择时是非常难的事情,即便是专业投资者也极少有能做好择时的,观察基金经理在择时策略上获取的收益,古今中外,绝大部分带来的都是负收益,更何况我们普通投资者了。

因此我们即便知道基金经理相对收益阶段性表现好之后可能会回落,也不应该轻易去做择时去规避,否则很可能进一步产生损失。

4、基金投资如何锚定相对收益?

相对收益就是力争比市场多赚一点或者少亏一点,相对市场有超额收益就行了。长期来看只要市场没问题,自然会有绝对收益的。

一般来说,如果你是指数基金投资者,可以参照的基准是中证全指 (000985);如果是主动基金投资者,可以参照中证偏股型基金指数 (930950)。这两个基准大致代表了市场投资者获得的平均收益水平,跑赢了就代表你有相对收益。

但如果长期你的相对收益大幅落后,那或许要考虑一下自己的投资能力了,要么将投资交给专业的投顾或者FOF,或者就简单买个沪深300ETF或A500ETF,不要再主观做太多操作了。

5、相对收益也要目光放长、放远

如果市场有问题,总是下跌,即使有相对收益也没意义,当下处于百年未有之大变局,也不能只盯着国内股市,眼光要开阔一点,对市场的选择也很重要。

当我们的投资视野扩展到全球时,可以参照的基准是MSCI All Country World Index,该指数是全球权益市场表现的重要指标之一。以跟踪的ETF(ACWI)作参考,成立10年来,年化收益率为15.48%。(数据来源:wind,2013-2-12至2024-9-25)

最后,还可以看看社会平均、全球平均(可参照GDP)。如果投资收益能超过社会平均、全球平均,意味着你的生活水平提高、购买力增强,甚至实现了阶层跃迁,那也是值得开心的事。

结语:虽然说,“幸福来自比较级”,但其实在投资中我们也不能太注重相对收益,否则容易陷入嫉妒和攀比的心理怪圈,让自己不开心,还有可能影响投资操作。

其实试想一下,在生活中,我们看见一些人收入远超我们、生活条件比我们好的多,我们会特别嫉妒吗?可能不会,因为我们知道他们的学历、起点、能力也远超于我们,收入比我们高也是正常的。

那么到了投资中,为什么我们就觉得自己有能力获取更好的相对收益,甚至超过专业投资者呢?

所以,作为普通人,认知有限,跑输一点是正常的、可以接受的。

最后再聊聊市场:9月24日的央行和证监会的政策组合大招,相信大家都已经看到了,市场也被引爆了,下面简要分析一下可以关注的方向。

表面上来看,此次政策更加利好价值股和红利股。

比如“上市公司和主要股东可以向商业银行贷款回购自家股票,贷款利率只有2.25%。”不少人认为该政策对于高股息板块是一个利好,因为高股息的上市公司会更有动力贷款回购,股息率就可以覆盖掉利率,还能有结余。

再比如9月25日发布的《上市公司监管指引——市值管理(征求意见稿)》,也是提到“主要指数成分股公司和长期破净公司要重点加强市值管理”。

因此我们看这几天涨的比较好的也是价值股和红利股。

有些投资者担心政策目标是放水,甚至担心会有“水牛”,其实即便政策全部落地,带来的增量资金也不过万亿级,也就是A股一两天的成交量。

我认为,政策最大的目的是提振资本市场各类主体的信心,解决当下投资者最关心的问题,希望能起到“四两拨千斤”的效果。

如果政策能起到作用,市场预期改变,风险偏好提升,那么我们更应该关注“千斤”而不是“四两”。也就是说,更应该关注受益于风险偏好提升的板块——成长板块。

此外,目前成长板块估值处于历史低位,上行空间较大;美联储开启降息周期,也对长久期的成长股是一个利好。

具体来说,政策长期支持的“新质生产力”方向尤其值得关注,比如科创100指数。

科创100指数是中小盘成长风格指数,将受益于风险偏好的提升,并且在上涨中可能会有更大的弹性。

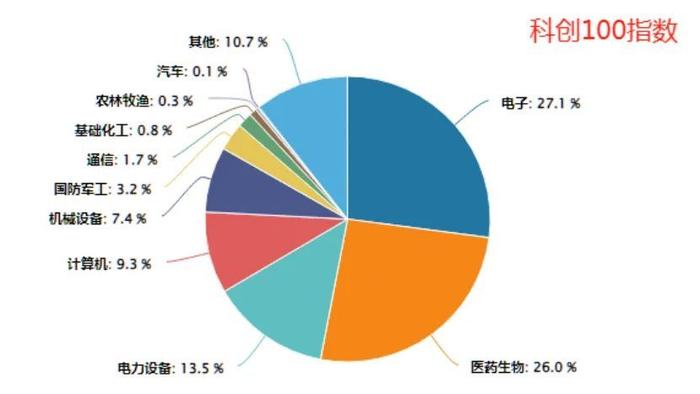

科创100指数汇聚了主要的“新质生产力”相关行业:人工智能、创新药、半导体芯片、新能源等。

这些行业符合经济转型升级方向,未来可能持续会有好消息板块刺激板块进一步上涨,比如AI大模型应用推出、AI手机和电脑发布、低空经济、新能源汽车出海、芯片技术突破、国产替代等。

综上,建议大家关注一下科创100ETF(588190)及其联接基金(A类:019859/C类:019860)。

风险提示及免责声明

投资有风险,投资需谨慎。基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。六、本基金由银华基金管理股份有限公司依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网http://eid.csrc.gov.cn/fund和基金管理人网站www.yhfund.com.cn进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有