随着新冠红利一同消退的,还有相关企业的市值泡沫。

继年报业绩骤降后,迪安诊断(300244.SZ)再交出一份全面失速的一季报。数据显示,2024年一季度迪安诊断实现营业收入29.73亿元,同比下降8.01%;实现净利润2317.05万元,同比下降85.54%。前不久公布的年报显示,受检测需求减少及大额减值计提影响,公司2023年营收、净利双降;同时,超80亿元的应收账款余额,意味着公司后续仍面临大额减值风险。

目前,迪安诊断股价距离高点已跌超70%。如何提振业绩?迪安诊断锚定数字化转型及出海两大路径。不过眼下,上述尝试尚未取得显著效果。面对不确定的增量前景和跌跌不休的股价,迪安诊断的股东们正在加速逃离。

业绩骤降,应收款高悬

迪安诊断成立于1996年,创立之初主营体外诊断产品代理业务(品牌以罗氏为主)。2003年,公司开始转型做独立的第三方医学实验室,并逐步实现全国连锁化布局,形成了渠道业务和医学诊断业务并行的模式。

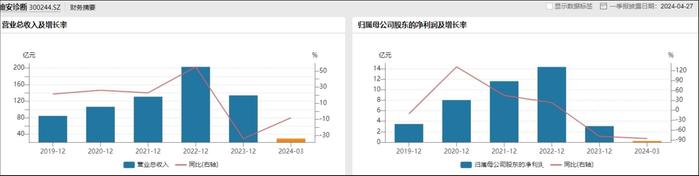

受利于新冠疫情,2020年-2022年,迪安诊断业绩开启狂飙模式,三年间公司分别实现营收106.49亿元、130.83亿元、202.82亿元;归母净利润分别为8.03亿元、11.63亿元、14.34亿元。

来源:Wind

来源:Wind随着新冠红利消退,进入2023年后,迪安诊断业绩骤降。

2023年,公司实现营业收入134.08亿元,同比下降33.89%;实现归母净利润3.07亿元,同比下降78.56%;实现扣除非经常性损益后净利润2.95亿元,同比下降81.90%。这是迪安诊断自2020年以来净利润首次出现下滑。

导致去年业绩大幅下滑的原因,一是由于去年全国阶段性检测筛查需求消退,二是因部分应收账款回款周期较长,导致对应的信用减值额大幅度增加。

据悉,迪安诊断收入主要来源于医学诊断服务及体外诊断产品销售。2022年,公司诊断服务业务实现收入126.74亿元,占总营收比重为62.49%;其中新冠核酸检测业务贡献营收80.39亿元。2023年,在剔除新冠核酸检测收入后,诊断服务业务营收锐减至51.87亿元,其中,ICL(独立医学实验室)实现营业收入47.18亿元;渠道产品收入同比增长5.32%至82.83亿元,营收占比升至61.78%,成为公司最大收入来源。

一边是重要收入来源的缺失,另一边是大额减值持续侵蚀公司利润。迪安诊断在2023年计提了各项资产减值准备近4亿元,其中包括应收账款坏账准备3.71亿元。

近年来,迪安诊断应收账款持续激增,一度高达百亿元。2019年-2023年,该公司的应收账款为33.3亿元、45.3亿元、62.9亿元、99.6亿元、80.5亿元。

截至2023年12月31日,公司应收账款余额(原值)90.34亿元,占当期营业收入的67.38%,其中账龄超过6个月的应收账款余额47.52亿元,占应收账款余额的52.59%。

钛媒体App注意到,迪安诊断账龄在1-3年内应收账款余额约为29.8亿元,3年以上应收账款余额约为1.42亿元,公司后续或仍面临大额减值风险。

来源:2023年年报

来源:2023年年报针对迪安诊断应收账款回收情况,不断有投资者提出疑问。对此,公司管理层曾表示:“跟新冠有关的应收帐款,我们跟各地政府都在紧密的对接,目前仍在有序回款中。”

伴随着业绩下滑,迪安诊断去年已开始降本控费。年报显示,公司员工总人数从2022年的13128人,下降至2023年的10843人,一年减员2285人;应付职工薪酬从2022年的10.94亿元,下降至6.87元,一年缩水37.2%。

股价暴跌,机构加速逃离

新冠之后如何提振业绩,是迪安诊断迫切需要解决的问题。迪安诊断的解法是以“服务+产品”双轮驱动,围绕“数智化”和国际化发力。

2023年,迪安诊断聚焦于互联网跟AI技术结合,推进数字化转型。例如,向医技人员、患者推出迪安自检小程序,研发数字病理解决方案;建设多组学大数据平台,为三级医院提供全方位的临床科研的数据服务;面向C端用户推出晓飞检健康平台,提供线上线下诊断结合的医疗健康服务等等。

2023年11月,迪安诊断宣布与华为云签署数字化诊疗全面合作协议,并发布了X-MedExplorer临床科研大数据平台。此举被迪安诊断视作在医疗大数据人工智能领域迈出的关键步骤。

在精耕全国ICL市场的同时,迪安诊断逐步试点海外ICL增量。2024年4月,越南迪安实验室落成,成为中国首家出海的ICL实验室,公司迈出诊断服务“出海”的第一步。此外,公司还宣布今年将以乌鲁木齐为“桥头堡”,开展辐射中亚、中东众多国家的业务。

迪安诊断董秘近期表示,2024年公司会聚焦三级医院及特检业务的开拓,不断提升市场占有率,持续为股东创造长期价值。

然而,以上诸多尝试,能为迪安诊断的增长带去多少想象空间,目前还尚未可知。面对股价的持续暴跌,迪安诊断的股东们早已失去耐心。

自2021年1月触及50元(前复权)的历史高点后,迪安诊断股价持续震荡下跌。截至2024年4月24日收盘价为14.13元,累计跌幅超70%,股价已跌回到5年前水平,且似乎仍看不到止跌信号。

来源:Wind

来源:Wind伴随着股价的下行,机构们也正在加速逃离。根据Wind数据统计,2023年,机构持股数量合计2.33亿股,持股比例46.34%;到今年一季度,机构持股数量降至1.3亿股,持股比例为25.91%。

今年一季度,迪安诊断前十大流通股东中,香港中央結算有限公司减持1,714.22万股,减持比例3.41%;中信证券-开元单一资产管理计划减持1,136.57万股,减持比例2.26%;高盛国际减持47.50万股,减持比例0.09%;华宝中证医疗ETF减持27.27万股,减持比例0.05%。

由此看来迪安诊断的蓄力转型,目前并未获得股东们的完全信任,而公司能否为股东们创造长期价值,有待后续诊断。

(本文首发钛媒体App,作者 | 马琼)

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有