1月6日,浙江鸿盛新材料科技集团股份有限公司(以下简称“鸿盛新材”)申报了上交所主板IPO,保荐机构为海通证券。

鸿盛新材的主营业务为新型复合材料及下游应用的研发、生产及销售。围绕特种玻璃纤维和高性能聚四氟乙烯材料,公司主要产品包括改性玻纤滤材及滤袋、特种玻纤复合滤材及滤袋、有机高分子滤材及滤袋,以及集成滤袋的除尘专用设备。

翻阅该公司申报材料发现,报告期内,鸿盛新材两年一期收现比不足0.5,且应收款高企,去年上半年应收款占营收比例达85%。此外,该公司毛利率、研发费用率均低于同行业可比公司均值,面对市场竞争压力,该公司重点产品降价。另外值得一提的是,上市前,该公司集中注销或转让了24家与实控人宋朋泽存关联关系的企业。

两年一期收现比不足0.5 去年上半年应收款占营收85%

招股书显示,2018年至2021年1-6月,鸿盛新材营业收入分别为55,272.45万元、67,448.33万元、82,728.58万元、52,207.40万元;净利润(归属于母公司股东的净利润)分别为1,052.65万元、1,854.37万元、7,032.61万元、4,222.05万元。

同期,该公司经营活动产生的现金流量净额分别为3,516.39万元、5,994.94万元、10,358.46万元、2,735.64万元,销售商品、提供劳务收到的现金分别为18,460.18万元、31,977.84万元、50,595.83万元、24,214.06万元。

经计算,该公司收现比(销售商品、提供劳务收到的现金/营业收入)分别为0.33、0.47、0.61、0.46。

另一方面,随着鸿盛新材应收款项的逐年增长,该公司也面临应收款项回收风险。

报告期各期末,鸿盛新材的应收款项(包括应收账款、应收票据、合同资产、应收账款融资)合计账面价值分别为17,725.27万元、26,101.69万元、35,549.80万元和44,536.72万元,占公司流动资产的比例分别为43.70%、49.19%、55.10%和53.76%,占公司营业收入的比例分别为32.07%、38.70%、42.97%、85.31%。

鸿盛新材表示,公司部分客户因审批流程、现金流情况、商业习惯等因素付款延迟,导致回款周期较长。报告期内,公司应收款项的余额随着公司业务规模的扩大持续增加。如果未来下游企业经营情况恶化,或者与客户的合作关系发生不利变化,公司将面临因应收账款、应收票据坏账大幅增加导致的营运资金压力,并对公司经营业绩产生不利影响。

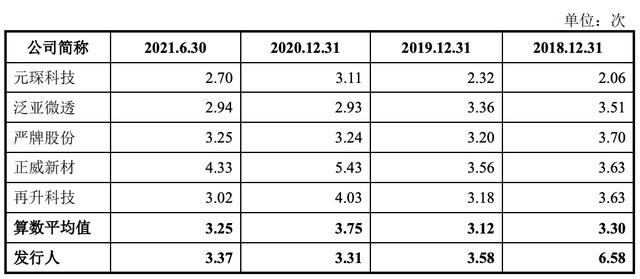

同样,鸿盛新材的应收账款周转率也逐年下降,且一年一期低于同行业可比均值。报告期各期末,鸿盛新材的应收账款周转率分别为6.58次、3.58次、3.31次、3.37次,同行业可比公司的算数平均值分别为3.30次、3.12次、3.75次、3.25次。

市场竞争加剧致产品降价

报告期内,鸿盛新材的主营业务收入主要来自于复合材料、材料制品两大板块,合计贡献了约80%的主营业务收入。

其中,复合材料收入分别为20,698.94万元、25,052.42万元、28,986.95万元、19,575.32万元,而改性玻纤滤材为复合材料中贡献收入最高的产品,其次为有机高分子滤材。

材料制品收入分别为29,937.93万元、33,198.06万元、37,191.54万元、20,622.32万元,而特种玻纤复合滤袋为材料制品中贡献收入最高的产品,其次为有机高分子滤袋。

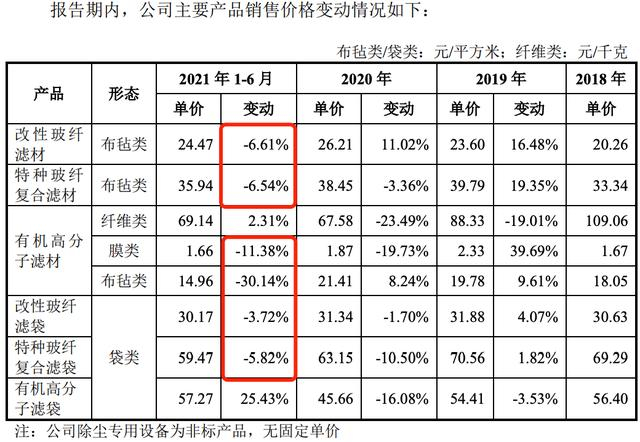

然而,去年上半年,除了纤维类有机高分子滤材与有机高分子滤袋的产品销售价格增长之外,其余六类产品价格均出现了下降。其中部分产品的价格降幅较大,该公司布毡类有机高分子滤材去年上半年降价幅度达30.14%。

此外,作为材料制品贡献收入最高的特种玻纤复合滤袋,该产品的平均价格从2018年的69.29元/平方米下降至2021年1-6月的59.47元/平方米。还有纤维类有机高分子滤材平均价格从2018年的109.06元/平方米下降至2021年1-6月的69.14元/平方米,降幅达36.60%。

鸿盛新材表示,公司所处的袋式除尘行业内企业众多、市场集中度较低,市场竞争加剧导致行业内企业存在降价以抢占市场份额的可能。未来,公司仍然面临市场竞争加剧导致的产品价格持续下降风险。

毛利率低于同行业可比公司均值

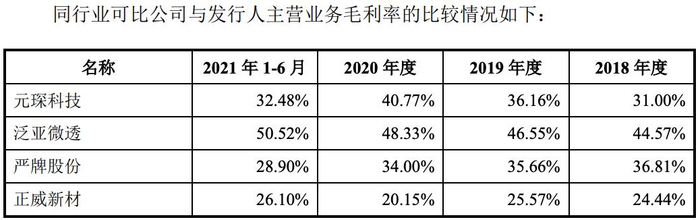

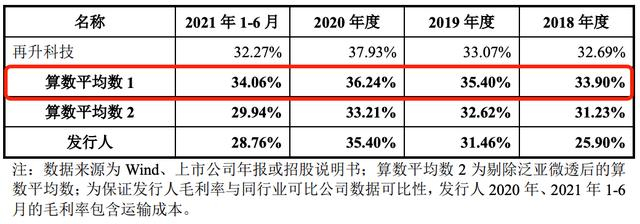

尽管鸿盛新材主营业务毛利率逐年增长,但始终低于同行业可比公司均值。

2018年至2021年1-6月,鸿盛新材主营业务毛利率分别为25.90%、31.46%、35.40%、28.76%,同期同行业可比公司均值分别为33.90%、35.40%、36.24%、34.06%。

鸿盛新材表示,报告期内,公司毛利率较同行业可比公司偏低,主要是因为泛亚微透的主营业务毛利率较高所致。

从上图可知,算数平均数2为剔除泛亚微透后的毛利率平均数,分别为31.23%、32.62%、33.21%、29.94%。可见,剔除泛亚微透后,鸿盛新材仍于2018年、2019年、2021年1-6月低于同行业可比公司均值。

研发费用率逐年下降

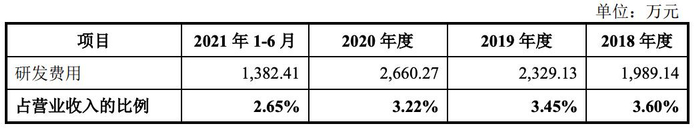

报告期内,鸿盛新材的研发费用分别为1,989.14万元、2,329.13万元、2,660.27万元和1,382.41万元,主要用于环保用过滤材料的研发。尽管研发费用逐渐增加,但同期研发费用率却逐年降低,分别为3.60%、3.45%、3.22%、2.65%。

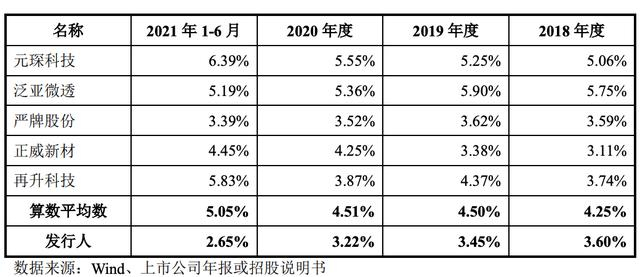

而且,鸿盛新材研发费用率也低于同行业平均值。同期,同行业可比公司研发费用率均值分别为4.25%、4.50%、4.51%、4.51%,逐年增长并远超鸿盛新材。

对于研发费用率低于同行业平均值,鸿盛新材表示,主要原因是元琛科技、泛亚微透及严牌股份的研发投入金额与公司相近,但其营业收入较小导致研发费用率较高。

不得不说,创新研发是企业持续稳定发展的源动力。面对,日趋激烈的市场竞争,鸿盛新材通过形成关键技术与创新能力相结合的技术路径,进而稳固并提升自身的核心竞争优势才是上乘之策,而并非一味地通过降价来抢占市场份额。

上市前集中转让或注销实控人关联方企业24家

本次发行前,辽宁鸿盛科技发展有限公司(简称“鸿盛科技”)直接持有鸿盛新材64,114,732股股份,占公司总股本的41.91%,为其控股股东。

宋朋泽直接持有鸿盛新材5.09%的股份,同时通过鸿盛科技控制鸿盛新材41.91%的股份,通过富禧合伙间接持有鸿盛新材0.19%的股份,且担任公司董事长兼总经理,系公司实际控制人。

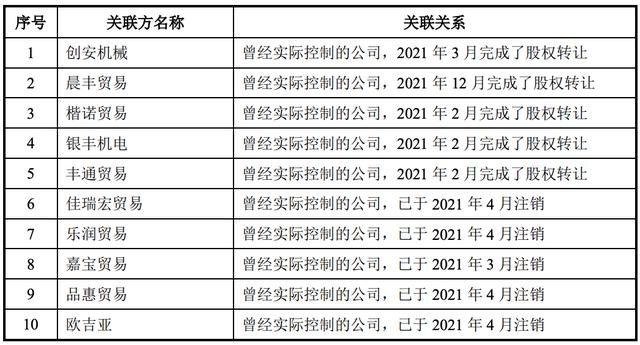

翻阅招股书发现,报告期内,鸿盛新材集中注销曾与公司存在关联关系的关联方共计24家。

下表24家公司中的第1至22项,是鸿盛新材实际控制人宋朋泽以其朋友或原鸿盛环境的员工名义登记注册,由其实际控制的主体。截至招股说明书出具之日,15家主体已注销完毕,9家主体已转让给无关联第三方。

4001102288 欢迎批评指正

All Rights Reserved 新浪公司 版权所有