近日,安徽博石高科新材料股份有限公司(以下简称:博石高科)向深交所递交招股书申请创业板上市。

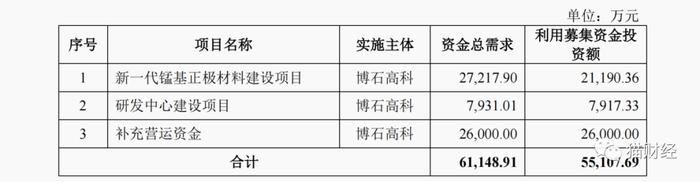

此次IPO上市,博石高科计划募集资金约5.51亿元,其中2.6亿元主要用于补充营运资金,约2.12亿元用于“新一代锰基正极材料建设项目”,拟将继续对锰酸锂进行扩产。

不过需要注意的是,博石高科锰酸锂的产能由2020年的5700吨快速扩张至2021年的2.83万吨,2022年继续稳定在2.8万吨,但同期公司产量下降至1.65万吨,产能利用率跌至58.87%。

从老东家挖来董监高,

期初6成毛利依赖老东家

据了解,博石高科主要从事锰基正极材料研发、生产和销售,公司主要产品为锰酸锂,包括容量型锰酸锂、动力型锰酸锂、倍率型锰酸锂,主要应用于电动两轮车、3C数码、电动工具、新能源汽车和储能等领域锂电池的制造。

值得一提的是,在博石高科的经营过程中,星恒电源的影响随处可见。星恒电源本身为轻型车锂电池的生产企业,其一方面持续为博石高科第一大客户,另一方面公司创始人及部分高管也均有在星恒电源任职的经历。

博石高科成立于2019年9月,初始股东为徐怀城、滁州星恒、王剑锋,持股比例分别为79.5%、19.5%、1%,其中徐怀城所持有的博石高科股份为其代赵春波持有。

截至招股书签署日,赵春波直接持有公司29.07%的股份,并通过担任搏实管理执行事务合伙人间接控制公司10.56%表决权股份,合计控制公司39.64%股份。同时赵春波担任公司董事长、总经理,为公司控股股东和实际控制人。

而在成立博石高科之前,赵春波在星恒电源一路做到了副总经理兼财务总监、董事,任职期间从2004年2月持续到2019年11月,但其离职后也并没有断了与星恒电源的关联。

在博石高科创始时持股第二大的股东滁州星恒即为星恒电源的控股子公司,2018年3月至2020年8月期间,赵春波任滁州星恒董事,此后在2020年1-9月期间,赵春波仍担任星恒电源企业管理顾问。

直到2020年,双方对关联关系进行清理,滁州星恒从博石高科股东之列退出,赵春波也辞去星恒电源及子公司的相关职务。

除了赵春波,博石高科的董事李学军也曾担任星恒电源独立董事,公司董事李健曾任星恒电源采购部采购专员,监事石鹤燕历任星恒电源人事助理、培训专员。

而成立之初的博石高科除了从星恒电源挖来了部分高管之外,其业务也很大程度的依赖星恒电源。

2020年,博石高科约49.02%的主营业务收入都来自星恒电源,对其销售毛利占主营业务毛利的比例达到59.59%,构成重大依赖。公司解释为,成立一年后到2020年8月时公司滁州生产基地才陆续建成投产,公司总体规模较小客户也才处于导入期,销售数量有限。

给老东家打6折亏损出售,

56%的毛利靠原材料直接转手赚差价

在2020年至2022年期间(以下简称报告期),博石高科分别有77.29%、46.78%和48.37%的主营业务收入来自前五大客户。其中,公司对星恒电源的关联销售金额分别约为6378.99万元、1.57亿元和2.75亿元,占同期营业收入的比重分别为48.93%、20.77%和10.13%

博石高科对此解释为,星恒电源是下游小型动力锂电池领域的龙头企业,拥有以锰系多元复合锂为核心的多条动力电池生产线。

整体上来看,在报告期内,博石高科分别实现营业收入约为1.3亿元、7.58亿元和27.14亿元,同期实现归母净利润分别约为722.47万元、2030.34万元和3.52万元。

虽然近两年受新能源汽车等下游行业影响,公司营利均有大幅增长,但同期公司经营活动产生的现金流量净额分别为1483.5万元、-2.76亿元和-2242.07万元,近两年公司现金均是持续流出的状态。

另外,报告期内,博石高科主营业务毛利率分别为15.78%、6.23%和16.35%,其变动很大程度受到原材料涨价以及与星恒电源关联销售的影响。

根据上海有色网公开数据,碳酸锂(99.2%工业零级/国产)市场价格由2021年初的4.95万元/吨上涨至2022年末的47.65万元/吨,截至2023年4月末,回落至16.5万元/吨。价格波动幅度较大,博石高科毛利率的波动与之有相似的趋势。

博石高科表示,公司产品销售定价主要参考上海有色网的现货价格和客户协商定价,但对于不同的客户公司产品售价却有较大的差异。

博石高科的产品分为容量型锰酸钾、动力型锰酸钾和倍率型锰酸钾,报告期内,其综合销售均价分别约为2.19万元/吨、2.92万元/吨和8.63万元/吨。2021年在原材料成本大涨的情况下,公司销售均价涨幅仅为33%左右,是造成毛利率骤降的主要原因。

事实上,在期初业务主要依赖星恒电源时,博石高科在2020年末时与其签订了《战略合作框架协议》,约定星恒电源向公司采购3200吨锰酸锂,价格2.5万元/吨(含税),就剩余未执行完的吨数2021年双方协商将销售均价上调至4.80万元/吨(含税)继续执行,但仍然远低于市场价。

值得一提的是,博石高科2020年全年自产产能仅为5056.14吨,却在原材料有涨价趋势的前夕以相当低价将6成产能许给星恒电源。

因此,在报告期内,博石高科销售给其他客户的产品均价分别为2.08万元/吨、2.94万元/吨和9.54万元/吨,销售给星恒电源的单价分别仅为2.32万元/吨、2.84万元/吨和5.9万元/吨,2022年向星恒电源售价仅为其他客户的62%左右。

为此,公司2022年甚至出现了大幅亏本向星恒电源供货的情形。同时,2022年公司其他客户占比大幅提升,对星恒电源的依赖下降,才使得亏损的毛利率从其他客户处得到了补充。

事实上,博石高科碳酸锂的采购均价从2020年的3.24万元/吨一直上涨至2022年的32.18万元/吨,公司也选择部分进行对碳酸锂直接转手的贸易业务,2021年、2022年相关业务收入分别约为1779.18万元、10.92亿元。

2022年,公司碳酸锂贸易业务的收入占营业收入比例达到40.24%,同时30.52%的毛利率远高于公司主营业务毛利率,公司全年56.02%的毛利全部来自于此。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有