股权是家族企业最重要的资产,将股权妥善地通过信托架构加以安排,不仅仅是信托主体合法性的保障,还能够对公司控制权安排、税务筹划以及利润分配等诸多方面起到正向积极的作用。

第一,规避遗产税。目前中国一些企业家的公司经营主体虽然在境内,但实际控制人已经是美国等高税国家的国籍,因此,虽然中国目前还没有遗产税,但这些企业家仍面临着未来高额遗产税的问题。通过家族信托的持股架构,财产被打包入信托,这意味着实际控制人在法律上将所有权转移到信托,在离世时,信托财产可以不被纳入遗产范围,因此无须缴纳高昂的遗产税。

第二,财产分配保密。一般情况下,企业上市需要公开披露股东及相关持股信息,但如果通过信托架构持股,则只需要披露信托的成立人、受托人和受益人,且当受益人不是公司董事或高管时,受益人信息无须披露,这保障了家族财富分配的私密性。

第三,股权集中。在超高净值家族中,家族企业的股权在经历多次代际传承后,往往面临持股架构及决策权过于分散的问题,家族信托的持股架构恰恰解决了这一难题,这对于多子家庭和多代传承后的家族尤为重要。

第四,资产保护。当实际控制人出现债务纠纷或破产风波时,装入家族信托中的资产不会被波及,进而可以在继续保持企业控制权的基础上,保证信托资产的免追溯。

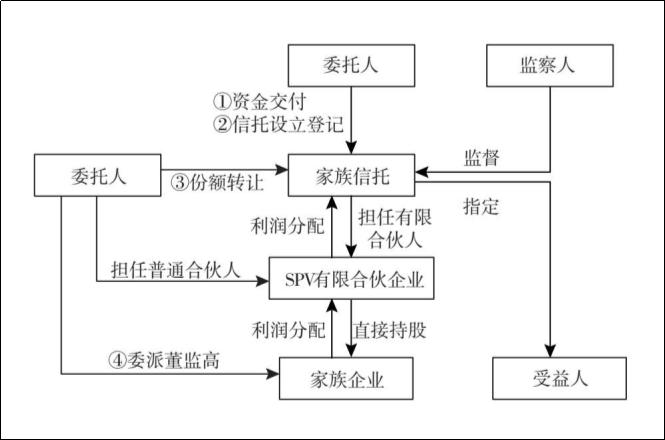

在实践中,我们可以区分上市公司股权的家族信托和未上市公司股权的家族信托,我们先从相对简单的未上市公司股权的家族信托说起。

SPV(特殊目的实体)实际参与目标公司的经营和管理,委托人可以通过担任有限合伙人的大股东来直接管理目标公司。并且SPV的工商登记也比较方便,委托人可以掌管公司的公章,制定法律文书,便于统一管理。

家族信托仅做利润分配,免除了要到公司设董事、参与企业经营的种种监管要求——委托人不愿意信托公司干预太多,信托公司也不具备深度参与的能力和意愿。受托人基本上没有什么管理义务,因为受托人在这里担任的实际是有限合伙人,不参与公司经营。

根据《合伙企业法》,有限合伙企业是由普通合伙人和有限合伙人组成的,普通合伙人对合伙企业债务承担无限连带责任;有限合伙人以其认缴的出资额为限,对合伙企业的债务承担责任,这是两种不同的责任分配方式。有限合伙企业虽然拥有营业执照,但它是一个非法人组织,其实际参与经营和对外承担债务的实体其实是各个合伙人,而不是有限合伙企业本身。

从税务上看,因为有限合伙企业不是纳税主体,目标公司进行利润分配的时候,可以避免双重赋税。

但在信托设立环节,如果委托人向家族企业信托转让营销企业份额,那么也会涉及个人所得税问题。所以,这种架构多应用于新设立公司的股权,直接装入信托而不存在增值部分带来的税费。境内的地产公司常常是做一个楼盘就新设一家公司,直接加上信托架构,是非常方便的。

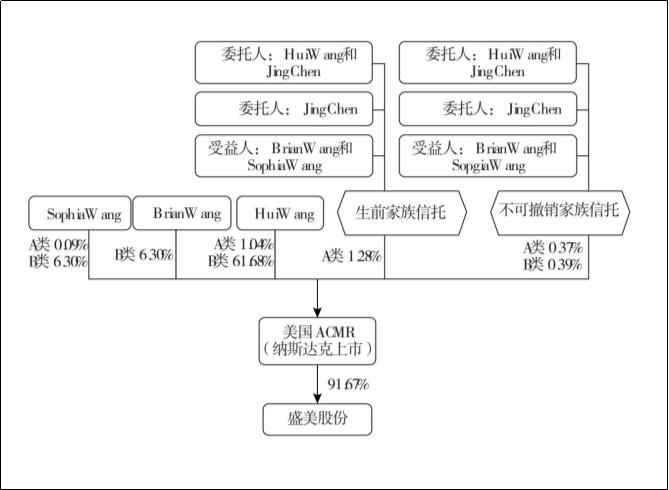

如果是上市公司的股权家族信托,那么还涉及更多的监管和披露事项。最新的实践案例是,2020年9月30日,上交所科创板上市委发布2020年第82次审议会议结果公告,同意盛美半导体设备(上海)股份有限公司(简称盛美股份)发行上市(首发)。成功实现了实际控制人以在境外设立的家族信托作为顶层架构,进而实现家族企业的首发上市。盛美股份的实际控制人持股结构(截至2019年年底)如下图所示。

根据盛美股份披露的招股说明书,公司由实际控制人Hui Wang(王晖)及其配偶Jing Chen、儿子Brian Wang、女儿Sophia Wang等家族成员通过家族信托和控股公司(美国ACMR)持有。

在这个股权架构中有两个家族信托。

一个是David Hui Wang&Jing Chen Family Living Trust,属于生前信托,持有ACMR(盛美股份的母公司)1.28%的A类普通股。

另一个是David Hui Wang&Jing Chen Irrevocable Trust,属于不可撤销家族信托,持有ACMR 0.37%的A类普通股和0.39%的B类普通股。

实际控制人的两个家族信托通过持有ACMR股份,进而实现持有盛美股份。

企业上市前要清退三类股东(契约型私募基金、资管计划、信托计划)的规则给境内股权家族信托的设立造成了一定的障碍。但其实这种规则不是一概而论的。如果是新三板挂牌期间形成的三类股东,现在不要求清理,按要求核查和披露就可以了。一般三类股东只要不是实际控制人控制且不构成主要股东,即使不是挂牌期间形成的,其实也不要求清理,只要备案即可。主要由中介机构,比如律师、券商做核查,然后发表意见就可以了,沟通达成理解之后其实都不要求清理。

相关的规则主要出现在科创板的上市审核问答上,创业板也是对标适用。证监会发布的《首次公开发行股票并上市管理办法》(2020年)也明确规定“发行人的股权清晰,控股股东和受控股股东、实际控制人支配的股东持有的发行人股份不存在重大权属纠纷”,而《非上市公众公司监管指引第4号——股东人数超过200人的未上市股份有限公司申请行政许可有关问题的审核指引》也明确了股份公司股权结构中若存在工会代持、职工持股会代持、信托持股等关系,或存在通过“持股平台”间接持股的安排以致实际股东超过200人的,应将代持股份还原至实际股东。

说到底,监管对“三类股东”的限制主要考虑到信托计划(尤其是集合资金信托)中投资者人数较多,很难满足拟上市企业“股权结构清晰”以及对200名股东人数限制的要求,而家族信托关系中的利益划分、关联关系等很难进行实际认定,若出现信托计划取消等情况,则可能会导致实控人发生变化等问题,影响到发审委对股权结构是否稳定的判断,同样也不利于企业上市后对股票限售股转让的监管。

而在科创板设立后,审核规定略有放松,不再明确要求穿透,因此,陆续有了西部超导(新三板转科创板,含18名三类股东,合计持股1.07%)、芯源股份(无实际控制人但含有家族信托持股架构)、盛美股份(实际控制人通过股权持有和家族信托实现上市公司控股)等一系列带有信托持股架构的IPO案例。

从这些案例,尤其是对盛美股份的处理中可以看出,监管机构明确接受了在一定条件下,实际控制人可以通过家族信托持有上市公司股份的顶层架构。

在境内公司赴境外上市的过程中,是不太涉及这些问题的,通过信托持股,以及在员工持股计划下股东在上市过程中通过家族信托持股是常规操作。

文章来源于网络,仅作交流分享,感谢作者的辛苦付出!

汉正家族办公室,专注家族信托、慈善信托、股权信托、社群信托设立、运营及资产配置;基金会设立、财税管理、战略咨询、等级评估等服务;更多信息可搜索【汉正家族办公室】至官方网站进行查看

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有