前两天,公募基金2023年报披露完了。

天相投顾的统计数据显示,去年公募基金整体亏了4347亿,加上2022年亏的1.45万亿,两年合计亏了接近1.9万亿。

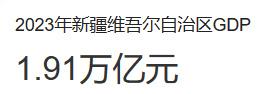

大概相当于,新疆去年一整年的GDP白干,基民妥妥大怨种,承受了一切。

不过按照现在的情况来看,万一再有暴跌,跌破3000点,国家队都是会出手的,这也是大怨种们目前聊以安慰的点。

基金年报里面也有实锤。

之前咱们聊过,汇金明牌说自己要直接下场买ETF,然后大家确实也看到一些宽基单日新增份额巨大,比如易方达沪深300ETF,华夏上证科创50ETF。

从“易方达沪深300ETF”的年报来看,汇金确实出手了,而且买了很多,现在是这只基金的第一大持有人,占到21.67%之多,是后面持有人比例的几倍。

用四季报来交叉印证,汇金是去年四季度出手,并且在年底就已经买超20%的比例,现在应该会更多。

所以,国家队确实出手了,通过买ETF的方式给市场托底,虽然“平准基金”的事情一直没有声响,但汇金的举动,其实已经有平准基金的意思了。

不过小巴再去看了一下“华夏上证科创50ETF”的年报,并没有出现汇金的身影。

第一大持有人是新加坡政府投资公司GIC,和平安人寿自有资金的持有份额占比,旗鼓相当。

GIC是2022年底开始出现在科创50ETF的前十持有人里面,这两年一路加仓,看来抄底科创的,是另有其人。

以往咱们聊定期报告的时候,都会讲基金经理的“小作文”说了啥。

小巴瞄了一下,很多都是说虽然今年大概率比去年好,但去年让人大跌眼镜的行情,不得不反思自己的方法论有啥bug,以后要更注意安全边际。

大家有感兴趣的基金经理,就自己去看年报。

相比那些熟知的基金经理,这次小巴发现,有个不那么出名的基金经理的年报“小作文”,还挺值得拿出来和大家聊聊。

再次强调,非推荐具体基金,而且这只基金现在也买不了。

这位基金经理,就是“南方产业智选”的恽雷。

恽雷有2年多的基金经理经验,2023年中开始接手这只基金,任职期间的回报7%,也算是名列同类前茅。

他的年报“小作文”接近万字,但重点不在于长,而是他用“流动性”的框架,解释了咱们当下的很多问题,小巴下面就给大家提炼一下精华。

首先,咱们市场中那么多的流动性,是怎么创造出来的呢?

第一桶金的来源,是外贸。

加入WTO之后,咱们成了出口导向型的经济体,所以基础货币发行量主要是外汇占款来贡献的,外贸挣钱越多,国内发的基础货币量越多,流动性也很充足。

但为啥过去20年以来,通胀CPI却维持在一个相对稳定的较低水平呢?

因为房地产作为一个“巨大海绵”,吸收了巨量流动性,这也促成了后面波澜壮阔的房地产大牛市,以至于“房价只涨不跌,买房就对了”,成了大家心中的信仰。

房地产吃到流动性溢价大肉,另一边的资本市场也能喝喝汤,吃点渣。

所以一级市场的互联网巨头,拿到融资扶摇直上几万里;

二级市场的A股,也能起一些暴涨行情,不仅换手率高,小公司相对大公司有成长溢价,整体估值也长期比美股这些海外成熟市场高。

流动性的重要性不言而喻,看看港股,明明有很多优质公司,这两年估值却一直走低,低到令人发指,就是因为缺乏流动性,制度再成熟,没有流动性,就没法获得好的投资回报。

但如果制度不够成熟,流动性太多,也埋下很多隐患。

比如在A股,一些公司的估值涨得过高,再配合着注册制铺开,一堆牛鬼蛇神为了捞金,上市成功之后就各种变着法子减持,割韭菜,人性完全经不起考验。

而在一级市场那边,就是极其的卷。

最经典的一个表现,就是新能源产业,不都说是未来的发展趋势吗?不是被称为“新质生产力”吗?这么一个明日之星,在短短3年内,就出现了产能过剩。

流动性太泛滥了,就是卷,同质化竞争,然后整个投资回报率显著往下走,这也是小巴之前和大家反复提过的点。

这个事情,本质上就是因为缺乏创新,就只能通过不断的卷,拉低成本,生存下来。

前两天小米的电动车刷屏,价格一出,直接让台下的几位电车大佬冒冷汗。雷军本人小巴非常佩服,但对于同行来说,他的刀磨得是真锋利呀。

以上说的,都是咱们之前的情况。

现在,高速成长阶段过去了,咱们的发展要向高质量转型,而这种转型,实际上考验的是流动性要怎么合理再分配。

要面对的困局,是房地产不再充当货币载体之后,咱们要重新找优质稳健回报资产来顶上,现在这么困难,就是因为新去处的体量,还没有办法弥补房地产下滑带来的拖累。

其他国家有啥经验呢?

90年代的日本,是搞海外投资,但不完全适合咱们这种人口基数和经济总量那么大的国家,而且现在地缘格局也很复杂。

80年代的美国,是从实体制造业,向科技、消费和服务型社会转型。这直接抬升了ROE水平,而且随着越来越多普通民众的钱,通过401K这种计划进入股市,市场稳定性大幅提升,波动率还降低了,不仅完成流动性再分配,收益率还更稳定,藏富于民。

而现在,咱们就是在往这条路上走,只不过道阻且长,需要时间。

所以大家就能理解,为啥红利现在那么火,优质稳定收益率的资产确实是稀缺。

就像张坤在年报里总结的那句,什么是“高质量发展”?

就是粗放增长的年代,经常会出现“大力出奇迹”和“乌鸦变凤凰”,但在高质量发展的当下,这些都很难出现了,企业经营需要更精细化的管理,投资者也要用更严格、细致的标准去筛选企业。

那么在这种情况下,海外资产持续走俏,公募基金QDII额度告急,也是顺理成章的事情了。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有