这回可真是亲眼见到,活生生的基金圈黑幕大瓜。

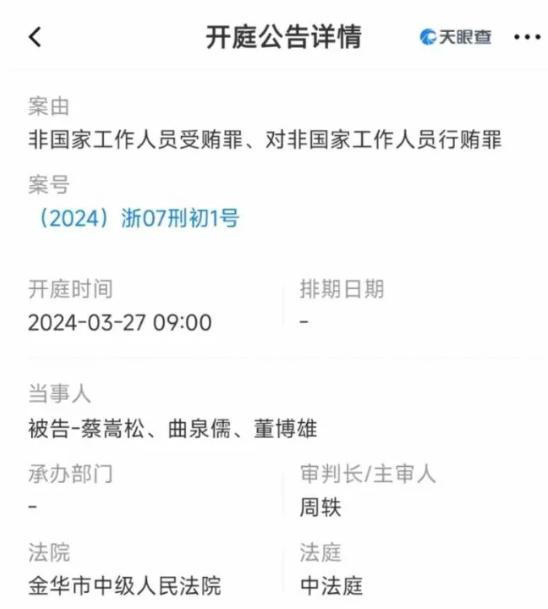

昔日顶流,“住在热搜”上的明星经理蔡嵩松,因为行贿、受贿罪,3月27号在金华市中级人民法院开庭审理。

同案的,是另一个诺安的前基金经理曲泉儒,还有前国信证券经济研究所分析师董博雄。

现在能看到的可考据资料,就是这个开庭的公告详情,至于具体的案情和判决结果,啥真实信息都没有。

网传蔡经理上交5亿天价罚金,换回“判三缓四”的结果,没有坐牢,现在是“取保候审”中,所以有记者打他电话,他还能接。

剩下的一些细节,就都是财新的独家挖料。

当时是2020年,蔡嵩松刚刚晋升为百亿基金经理,处于职业生涯高光时刻。

有个游资操盘者,可能是通过董博雄这个掮客,找到曲泉儒,接一只深交所上市的中小市值股票。

曲泉儒把操作方法和好处介绍给了蔡嵩松,两人分别用自己管理的产品持仓小半年,总金额1000万左右,通过这样的接票拉股价,方便金主卖出获利。

事后的好处费直接打到银行账户,曲泉儒拿了上百万,蔡嵩松拿了几十万。

原本以为两三百亿的基金规模摆在那,这区区1千万能浑水摸鱼,暗度陈仓,没想到最后还是东窗事发。

财新表示,蔡嵩松去年9月离职前夕,调查就已经开启,而且那个时候他已经被监管取消基金从业资格,加入了黑名单。

也就是说,从财新的爆料来看,蔡嵩松不仅是行贿受贿,还涉及到操纵市场罪,监管动手处理这事,至少也已经有半年时间了。

这下,基民彻底怒了。

要知道2020年蔡嵩松火出圈,在半导体景气周期之下,基金净值一路狂飙,一大波新老基民逢人就问你买了半导体基金没,诺安成长的规模2年从13亿暴涨到327亿。

但因为是押注式风格,有啥风吹草动都会让诺安成长暴涨暴跌,所以在基民口中,蔡嵩松一会是“蔡皇”,一会是“蔡狗”,甚至有人把“菜狗”小玩偶做出来卖。

蔡嵩松因此变得更火,他还说自己要做“最锋利的矛”。

虽然诺安成长2021年净值创出巅峰之后,就一路往下砸,但很多血亏的基民还是在各种自我调侃之下,一直死扛拿着这只基金,盼着半导体啥时候雄起。

直到现在,这只基金依然有167亿的规模。

没想到,基金净值这般惊心动魄的坐过山车,近3年亏损30%+的结果,竟然不止是投资风格的问题?

竟然还涉及到基金经理违规接盘,把基民的血汗钱当韭菜割?

基金公司竟然还能隔岸观火,继续躺赚大几千万、上亿的管理费?

忍了几年的基民们终于暴怒,纷纷表示要联名起诉,让诺安基金赔钱。

事情都到这个地步了,按道理来说,诺安基金怎么也得出来表个态,给基民好好交代一下。

但诺安基金自始至终,一声不吭,到现在也没有出来对这件事进行任何回应。

要知道,诺安作为一个小公司,就靠出圈的蔡嵩松扛起半边天,蔡嵩松在公司内肯定是备受关注的中心人物。

当初蔡嵩松离任那么大的事,并且还被监管着手调查,拉入黑名单,诺安基金几乎不可能对此一无所知。

在这种情况下,诺安的处理方式依然是常规化换基金经理,常规化通知,没有透露任何与此相关的信息给投资者,投资者对自己所持有基金的重大变故,毫不知情。

难不成是为了基金继续稳定运行,继续收管理费,就做出了如此拙劣的选择?

更让人心寒的是,诺安的另一个基金经理曲泉儒,也是同案人;

而在2022年9月,诺安基金投资部原执行总监兼基金经理邹翔,就已经因为涉嫌利用未公开信息交易罪、行贿罪,被判了11年。

诺安基金公司内部管理有多乱,人员有多腐,可见一斑。

而蔡嵩松这边,大家也觉得很奇怪。

为什么明明有着光鲜履历,并且已经做到几百亿规模,拿着大几百、上千万年薪的顶流基金经理,竟然为了区区几十万好处费,断送自己的美好未来?

要么就是他实际贪了更多的好处,还没查出来,又或者,蔡嵩松这把“最锋利的矛”,其实也是被人拿来当枪使,他只是黑幕的冰山一角罢了。

而蔡嵩松恐怕也不是最后一个大瓜。

毕竟这两年,基金业金融业一直在降费降薪,那么当不断有肥肉送到嘴边,一次次攻击基金经理的道德底线,总有人会踏出罪恶的一步。

手上的基金规模越大,资源越多,身边的诱惑也会越多,万一基金经理守不住,那么损害的就是投资者的利益。

最近也有小道消息,以“严监管”著称的新村长,已经派人去到各大公募基金,突击检查。

基金圈要迎来大地震,整个金融行业也将是如此。

对于基民来说,这肯定是好事,毕竟监管现在也倡导,要向投资者回报导向转变。但要解决权力、责任、风险能够对称统一的问题,仍然需要时间和智慧。

那么,向诺安索赔的基民,能不能获得赔偿呢?

理论上,《基金法》是有依据支持的。

但实际操作就挺难的,你要定真正哪部分才是违规的损失,而不是正常波动的损失,这不容易,而且之前也没有过基金追偿的案例。

真要作为首案,走诉讼流程,注定是一个繁琐漫长的过程。

这么来看,往后愿意投主动基金的投资者,会更少。

人为因素影响太大了,先不说有人收着更高管理费,却连指数都跑不赢;

有人风格漂移,拿基民的钱去单一下注赌把大的,导致血亏;

最怕的是,直接把职业道德抛之脑后,收黑钱接盘垃圾股去了。

投被动的指数基金,既没有这样的人为风险,费率还更低,就连国家队护盘也是走的指数基金模式。

资金从“主动”往“被动”挪移的趋势大潮,又要加速了。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有