文 | 刘振涛

行长位置空缺了半年后,江苏银行终于迎来新的行长。

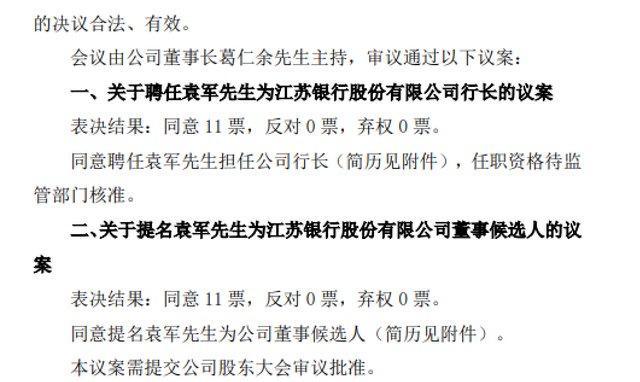

4月15日晚间,江苏银行发布公告称,经董事会会议表决,同意聘任袁军为该行行长,任职资格待监管部门核准。同时,提名袁军为江苏银行公司董事候选人。

资料显示,袁军曾任江苏省联社发展规划处副处长、业务管理处副处长、业务发展部副总经理,泰州农村商业银行党委书记、董事长,江苏省纪委监委派驻江苏银行纪检监察组组长、江苏银行党委委员。现任江苏银行党委副书记。

2023年10月,江苏银行原行长葛仁余被选举为公司新任董事长,此后江苏银行行长职位便一直空缺,葛仁余则代为履行行长职责。

如果后期袁军的任职资格被顺利核准,董事长将不再代任行长一职,江苏银行的管理层变更为:董事长葛仁余,行长袁军,副行长吴典军、周爱国、罗锋、高增银、丁宗红。

江苏银行成立于2007年1月,2016年8月在上交所上市,是全国19家系统重要性银行之一,也是江苏省内最大法人银行。截至2024年4月16日收盘,江苏银行最新总市值为1472亿元。

目前,江苏银行还未公布2023年年报。2023年三季报显示,江苏银行前三季度总资产达3.34万亿元,是城商行中的龙头。

不过,江苏银行领跑的背后,也存在营业与净利润增速放缓、过于依赖利息收入、核心一级资本充足率较低等隐忧。

城商行龙头,营收增速放缓

江苏银行目前还未发布2023年年报,而根据2023年三季报数据显示,前三季度,江苏银行实现营业收入586.78亿元,同比增长9.16%;实现归母净利润256.54亿元,同比增长25.21%。2023年前三季度,江苏银行营收与净利润双双实现增长

目前,A股市场上市的城商银行共计有17家。对比17家上市城商行2023年前三季度的营收,江苏银行的营收收体量排在17家城商行首位,营收增长的速度也在17家中表现较好,表现出较好的韧性。

总体来看,江苏银行在2023年前三季度表现稳健,扩张势头强劲。不过江苏银行自身与历史数据对比来看,营收增速在放缓。

数据显示,2022年前三季度,江苏银行营收增速为14.88%,2021年前三季度,江苏银行营收增速为24.70%,2020年前三季度,江苏银行营收增速为12.96%,2019年前三季度,江苏银行营收增速为27.43%。2023年前三季度营收增速,是江苏银行近5年以来首次增速滑落到10%以内。

拆解江苏银行的财报,江苏银行的营收主要构成是净利息收入、投资收益、手续费及佣金。其中,净利息收入是银行收入的主要来源。

2023年前三季度,江苏银行的净利息收入为410.79亿元,净利息收入增速为7.11%,占到了江苏银行总收入的70%。净利息收入增速在2022年全年为14.92%,相比来看,2023年前三季度出现放缓。

净利息收入增速放缓主要是净息差收窄所致。数据显示,2023年三季度末,江苏银行的净息差为1.80%,而2022年9月30日末,江苏银行的净息差为1.92%,同比下降了0.12个百分点。

近年来,监管系统推动了银行业减费让利,支持实体经济发展。在减费让利的情况下,整个银行业的净息差都处于承压状态。

国家金融监督管理总局披露的数据显示,2023年一季度至四季度,国内商业银行净息差呈下降趋势,分别为1.74%、1.74%、1.73%、1.69%。

江苏银行2023年前三季度1.80%的净息差,虽然与自身对比在收窄,放在整个行业还是可圈可点的。

而非利息收入,可能是影响江苏银行收入增速放缓的一个重要因素。

数据显示,2023年前三季度,江苏银行的手续费及佣金净收入为43.03亿元,同比下降14.65%。

拉长时间,2021年末,江苏银行的手续费及佣金净收入达到74.90亿元,比2020年末增长了39.8%。而2022年末,江苏银行成为首家零售AUM破万亿的城商行,2022年末,手续费和佣金净收入为62.52亿元,与2021年相比,却下降了16%左右。

到了2023年三季度末,江苏银行2023年前三季度的手续费和佣金净收入依旧是同比下降。

江苏银行近年以来一直在大力推动财富管理业务发展,在财富管理业务规模扩大,零售AUM突破万亿后,手续费和佣金净收入却反而下滑,成了营收增长的拖累项。

内生性成长的隐忧,核心一级资本充足率承压

2008年之后,巴塞尔协议III对银行的资本充足率提出了更高要求:银行最低核心一级资本充足率为4.5%,最低一级资本充足率为6%,最低总资本充足率为8%,并规定商业银行资本充足率不得低于最低资本要求。

国家金融监管总局印发《商业银行资本管理办法》,我国商业银行商业银行各级资本充足率不得低于如下最低要求:(一)核心一级资本充足率不得低于5%。(二)一级资本充足率不得低于6%。(三)资本充足率不得低于8%。商业银行的杠杆率不得低于4%。系统重要性银行在满足上述最低杠杆率要求的基础上,还应满足附加杠杆率要求。

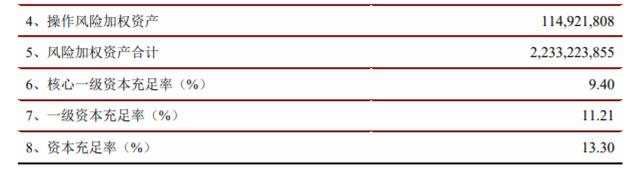

2022年9月,人民银行、当时的银保监会发布的我国系统重要性银行名单,江苏银行被列为系统性重要银行第一组。这意味着江苏银行的核心一级资本充足率不得低于7.75%。

而核心一级资本承压却是江苏银行的老问题,商业银行想要做大做优,核心一级资本属于必须满足的基本前提。如果核心一级资本缺少或承压,对于商业银行的内生性成长会带来制约。

2023年一季度,江苏银行的核心一级资本充足率为8.38%,一级资本充足率为10.27%,资本充足率为12.38%。一季度末的核心一级资本充足率逼近逼近监管红线,压力较大。

2023年三季报显示,江苏银行的核心一级资本充足率为9.40%,一级资本充足率为11.21%,资本充足率为13.30%。

而金融监管局发布的数据显示,2023年三季度末,商业银行(不含外国银行分行)资本充足率为14.77%,一级资本充足率为11.9%,核心一级资本充足率为10.36%。

对比来看,江苏银行的和核心一级资本充足率提升了,但是仍低于商业银行整体的平均值。并且,对比A股上市的17家城商行,江苏银行的资产规模虽然庞大,但是核心一级资本充足率却排在17家腰部的位置。

银行为了继续发展规模,就需要来补充核心一级资本,否则长期的承压会传导至营收净利润方向,影响业绩增长。

据相关媒体报道,在2023年6月,评级机构中诚信出具的最新评级报告认为,江苏银行作为上市银行资本补充渠道较为丰富,但核心一级资本面临一定补充压力。

而资本的补充通常有内部核外部两个方式,内部就是用自己的利润来进行补充,意味着股东可能要牺牲一些利润分红;外部则是通过市场发债、定增、配股等方式。

回看江苏银行近年来补充核心一级资本的方式,基本都是采用外部的方式。比如,2019年,江苏银行公开发行了200亿元的可转债,转股价格为5.48元。到了2023年10月19日,累计共199.96亿元“苏银转债”已转换为公司股份,转换公司股份后,这笔钱被用于补充银行核心一级资本。

再比如,2020年年报披露后,江苏银行决定向股东配股,按每10股配售3股的比例,以4.59元/股的价格向全体A股股东配售34.63亿股股份,募集资金总额不超过200亿元,这笔资金用来补充银行核心一级资本。

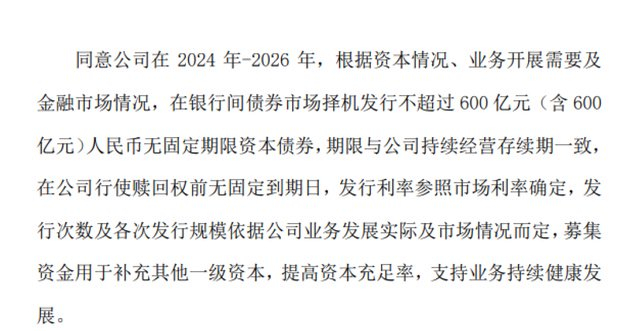

而在2023年12月份,江苏银行发布的董事会决议公告中显示,2024年至2026年,江苏银行计划在银行间债券市场发行不超过600亿元无固定期限资本债券,募集资金用于补充其他一级资本,提高资本充足率。

由此来看,江苏银行的核心一级资本充足率可能还是相对承压,为了银行未来发展和规模扩张,江苏银行会通过怎样的方式来补充核心一级资本,有待观察。

综合来看,江苏银行发展良好,但是营收放缓,核心一级资本充足率承压,是公司成长发展的挑战。如何带领江苏银行解决隐忧,更好地发展,新上任的行长袁军任重而道远!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有