【特别声明:本文严禁媒体转载】

文 / 秋源俊二

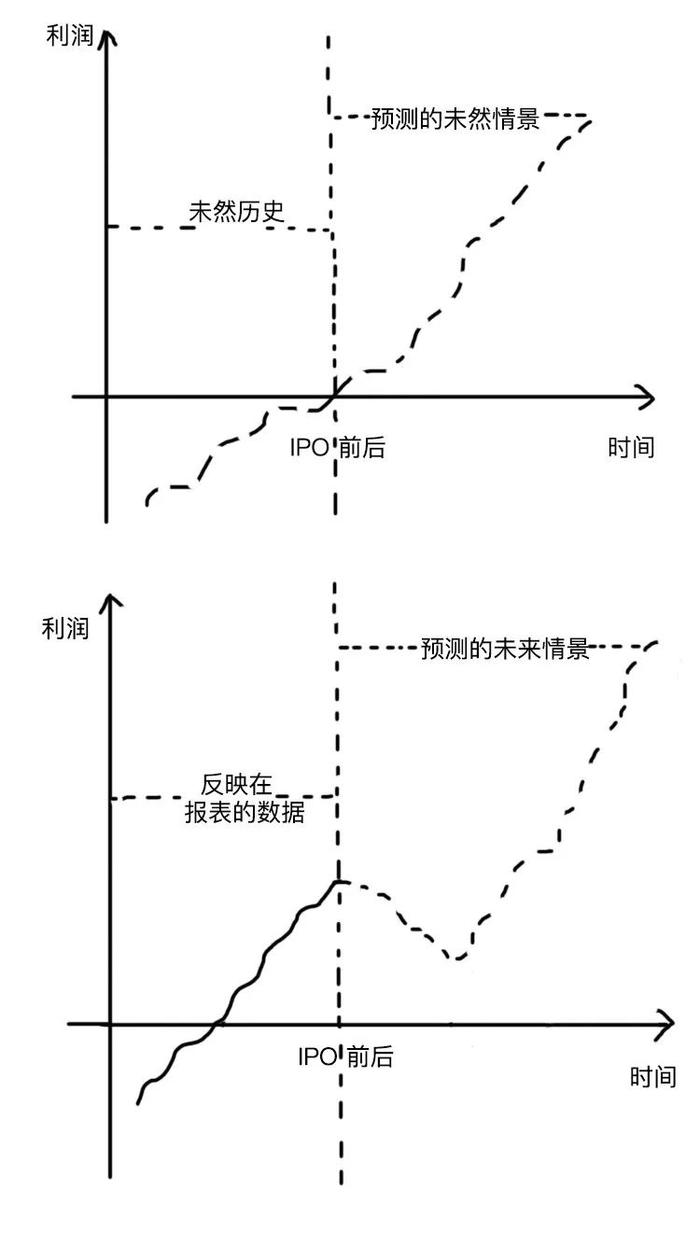

前天那篇写小米的稿件,我想表达的意思,其实简单来说如下图这样(虚线代表着并未发生过的,只是预测):

前一个图是重构后的利润,是根据自己的理解,预想的情况。

后一个图是小米招股书里,所表现出来的利润情况、以及后续我预想的情况。

那篇文章的核心逻辑是:

未上市公司,在确认当期股份支付公允价值带来的损益时,是公司自己给出一个“最佳估计数”。

而问题也就出在这里:这个最佳估计数,是公司自己定的。在公司自己定的过程中,拥有极大的自由裁量权,会出现会计政策的不可控性,而且是异常的不可控。

简单说,就是利益相关者在分析企业时,一般需要两条证据链(外部证据链+内部证据链),来确认会计政策是可以控制的。

举个例子:

对于一个销售货物的外贸公司来说,外部证据链,就如银行对账单、海关方面的货运单等;内部证据链,就如采购单、发仓单等。

当两个方面的证据同时指向“这个事实可以很好认定核定”时,这个会计政策就是可控的。

反面例子就是,研发支出资本化的判定,则经常面临这个难题——公司内部自主决定资本化比率,具体比例多大,只有自己能够认定。而外部人可能的依据,则只是如特许许可证、专利权确认后,才能确认。

但很多时候,并不是如此。因为研究阶段和开发阶段,并不是泾渭分明的、也不容易被外界觉察。

因此GAAP准则并不允许将研发费用资本化,而国内的准则是可以的,国内企业在IPO案子审核时,研发费用资本化公司比例小,而且程度轻,否则会被发审委否掉。

而在小米的例子里,无疑,员工股权支付公允价值带来的费用确认,在确定“最佳估计数”时,会出现会计的不可控,并给予公司极大的自由裁量权。

未上市公司就会根据管理层主管意愿,去认定这个股票公允价格变动,并最终确认由此转让的费用情况。在上一篇文章中,我一直说这块“自由裁量权”过大,“会计不可控性”太强,原因就这里。

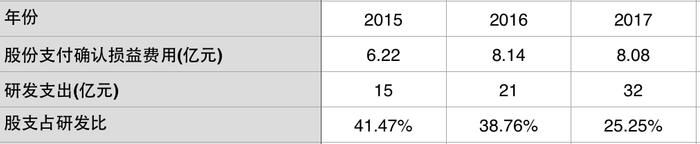

由于其股份支付比例异常激进,超过40%,所以我提出一些质疑,认为有异常。并因此判定它是个黑匣子,可能与IPO粉饰利润有关。

具体数据分析如下:

人均研发支出摊销,小幅度下滑。

在上一篇文章中,我论述过,小米的主要股份支付,都在研发人员身上。根据内部人提供的信息:“作为小米一员很认可你的分析,有期权的基本都是研发,作为最庞大的销售与服务部6千多人,能有期权的只有总监以上或工作N年以上的老员工,基本占比不到5%,并且一年半不涨工资很正常。

我在上一篇文章中说:

“整个公司,5500名员工,拿到期权激励的员工。

其中研发人员高达5515名员工,剔除部分刚入职的,也就意味着大部分研究人员都是有期权的,加上其他部分核心人员,也就说比较高质量的员工(收入高的群体),是拿到了大量以股权支付,作为报酬的薪水收入。”

因此可以推断,选择股份支付确认的损益,在一定程度上,代表了这个“最佳估计点”的情况。

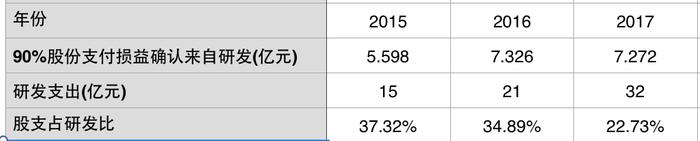

根据前面的分析,因此可以可靠的预估,股份支付中有90%损益确认,来自研发支出。

但数据显示,在会计核算时,股份支付损益占比却大幅度下滑,从37.32%下降到22.73%。这个趋势该如何解读呢,难道是激励规模下降了?还是说小米在确认“最佳估计数”时,认为小米在2017年,股份支付确认损益时,小米股权的公允价值增幅不如2016年和2015年?

对比小米实际在2016年前后的市场表现,暂时不下结论,大家自己去思考。

此外,还有一个特点:

人均付现研发成本,居然在2017年出现上涨,从40万涨到47万,这个变化有点看不懂。

这个数据,也告诉我另一个线索

假设一:

在北京一个研发工程师如果按每月2万计算,缴纳全额社保,公司为聘用一个员工,支出在2.86万左右,实际到手1.35万。

整个一年按14薪计算,大概年支出在40万左右。

这个实际调查的情况,是一致的。也就说,小米研发员工实际到手工资,才一万多。

假设二:

若小米的工程师们,平均每人税前三万,情况又会如何呢:

按一个月三万计算,这个工资水平,按14薪计算,已经在56万了。是不是很熟悉的一个数据,我们来看刚刚的一张表:

再次看看,你会发现,在没有期权激励的作用下,人均研发摊销成本,已经完全接近公司为聘用研发员工,支付的工资。

3万一个月的工资没问题,但问题在于,工程师必定需要买设备、买器材,办公设备折旧等,这些成本费用上哪去了?小米又不是BAT等纯互联网公司。

这些纯粹互联网公司,人力成本大概在85%左右。小米60万的人均研发摊销,光薪水就用去56万,其他成本哪去了?

答案已经在每个人心中自然是明了的。

从这些分析中,已经可以清晰地得出这个股份支付在核算时,具有巨大的自由裁量权,会计核算是不可控性。前一篇文章中,关注股权激励相关的最佳估计问题,是值得大家留意分析的。

其中关于股份支付损益确认基数,我选择了年初未结算期权作为参考:

大家也可以参考其他数量,核算期权激励下,所确认的公允价值变动带来的损益影响,具体我就不做分析了。

以上,这只是我从经营实质角度的个人理解。

小米成功地利用了IFRS关于股份支付的准则,描绘出了一副“利润盛世”图。会计准则本身反而束缚了大众的思考工具,造成对当下小米的实际经营情况出现误解,并做出误判。

并由此带来相关分析的难题:研发投入究竟是多少,现阶段是否形成了一定程度上,很浅的护城河?

如果五年之后再看这个问题,应该是很容易回答的,但现在就难以做出估计。

结论:

为了最终给小米估值定价,经过分析得出小米的利润可能已经失真。并得出至少一个推论:用市盈率(PE)给小米估价的有效性,远不如市销率(PS)。

因为销售猫腻的空间较小,营收确认可控性要远好于利润的可控性。具体可以读读小费雪的《超级强势股》关于市销率的精彩论述。

当然,如果你估值技术足够牛,并对业务非常了解,各种参数确认估计有信心,可是试试现金流量模型。

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略