红刊财经 刘增禄

·编者按·

在上半年的快速上涨行情中,机构抱团白马龙头使得相关公司的估值不断上移,参考历史估值水平看,目前一些大市值白马股也不再具有明显估值优势,股价短期内虽然仍会惯性上冲,但压力和风险也是持续加大中。而相较于市场中一些估值偏高的大市值白马股而言,一些不受资金关注的且估值仍处合理位置的小市值公司,很可能在接下来的行情中崭露头角,原因在于,这些有基本面支撑的中小市值公司,不仅具有一定的成长潜力,且还有业绩预期差。调整市中,随着资金逐渐从估值偏高的大白马中退出,且在目前有大量外资进入国内资本市场,以及科创板即将开市带动科技股炒作潮现的背景下,不排除一些中小市值的绩优公司在资金的重配下,迎来表现机会。

上半年,在机构抱团的推动下,大市值消费蓝筹公司估值不断上移,成为A股市场上一道亮丽的风景线。对此,职业投资人普遍认为,拥有品牌优势、基本面仍不断稳定成长的大市值蓝筹股的股价未来仍有进一步上行的动力和空间,但在看好大市值蓝筹股的同时,他们也认为,在目前的调整市中,投资者也可多关注一些在此前市场中尚未得到太多资金注意,且估值相对偏低的中小市值绩优股,在某种契机下,这些此前不受关注的绩优中小市值公司中,不排除部分品种有走强甚至成长为“大白马”的可能。

“大强小弱”渐有修正迹象

在市场出现明显调整、科创板打新短期分流资金、美联储可能降息等因素影响下,一些中小市值绩优公司渐有表现机会。

统计数据显示,在今年上半年的A股市场中,大市值公司(最新总市值大于100亿元的公司)的市场表现是明显优于中小市值公司的,年初至6月28日期间,在上证综指累计上涨19.45%的背景下,大市值公司整体市值规模扩张了25.54%,中型市值公司(最新总市值在100亿元~500亿元之间的公司)整体市值规模扩张了22.89%,而小市值公司(最新总市值小于100亿元的公司)整体市值规模仅扩张了15.58%。不过,这一趋势自7月份以来出现了新的变化,在市场出现明显调整、科创板打新短期分流资金、美联储可能降息等因素影响下,一些中小市值绩优公司开始有一定的表现机会,部分公司甚至出现了连板现象,如三超新材、赛腾股份等。

以7月11日的市场收盘价结合上市公司总股本统计,目前规模超过500亿元的大市值公司有157家,规模在100亿元~500亿元的中型市值公司有749家,市值规模尚不足百亿元的小市值公司有2725家。回溯A股历史数据,可以发现上市以来累计涨幅丰厚的伊利股份、万科A、贵州茅台、格力电器、云南白药、恒瑞医药等,无一不是由曾经的小市值公司逐渐成长而来的。以著名“大白马”格力电器为例,其在1996年上市时的首发市值仅5250万元,如今市值规模已达3400亿元;而总市值规模已冲破万亿大关的贵州茅台(7月11日总市值为1.23万亿元),在2001年上市时的首发市值也不过才22.44亿元。由这些市场中现有的“大白马”为锚,不排除一些有稳定业绩支持的小市值公司,在未来的市场表现中,也会成长为新的“大白马”可能。

深圳翼虎投资董事长余定恒在接受《红周刊》记者采访时表示,目前市场中的“大白马”曾经都是小市值公司,他们在经历了岁月的沉淀后逐渐形成了自己的优势护城河,如品牌优势、技术优势、研发优势、垄断优势等,而正是在多重优势呵护下,进而成长为拥有如今的规模优势,并最终获得了长期业绩稳定增长和市场资金的一致认可。

仍以格力电器、贵州茅台为例,其中格力电器2018年时以21.9%的全球市场占有率位列家用空调领域榜首,超过第二名7个百分点。据产业在线数据显示,格力家用空调产销量自1995年起连续24年位居中国空调行业第一,自2005年起连续14年领跑全球,连续7年蝉联国内中央空调市场第一。而贵州茅台则是凭借悠久的文化、著名的品牌、卓越的品质、独特的环境、特殊的工艺以及厚重的历史积淀,成为了当前整个白酒行业乃至全部A股的标杆企业。观察历史数据还可看到,格力电器自上市以来的23个完整会计年度中,归母净利润从未出现过亏损,其中除了2015年度,其余的22个会计年度归母净利润均呈现了同比持续增长趋势;同样,贵州茅台不仅上市以来持续盈利,且归母净利润的同比变动也从未出现过负值。

然而,就在“大白马”当前仍获得资金高度抱团的背景下,南京璟恒投资管理有限公司总经理兼投资总监李志强却向《红周刊》记者表示了担忧。他表示,大市值白马蓝筹公司在股价不断创出新高的背景下,部分个股的估值已经不再具备优势了。以目前风头正劲的调味品公司为例,记者统计发现,虽然该行业今年一季度的整体利润增速仍达17.18%,但随着本轮股价的大涨,行业平均估值已高达57.35倍,以其中的代表公司海天味业为例,若以今年一季报数据为依据,净利润实现22.81%的同比增长的海天味业在股价持续上涨后,目前的估值已达59.4倍,若其中期业绩增速难以超预期,则估值难免会存在调整的可能。

机构持仓目光开始转向绩优小市值品种

机构二季度以来的调研数据显示,在868家被调研的A股公司中,总市值不足百亿元的小市值公司多达577家,占全部被调研公司比重的66.47%。

白马股股价持续上涨除了业绩稳定增长外,机构的看好也是重要原因。数据统计显示,虽然今年一季度公募基金、私募基金、社保基金、QFII等各大机构持仓规模最大的标的依然围绕在中国平安、招商银行、贵州茅台、格力电器、海康威视、恒瑞医药等大盘蓝筹公司,但若从增持比例的变化看,一季度机构投资者已明显加大了对中小市值,尤其是小市值公司的持仓比重。

一季度末,公募基金增仓幅度最高的为亿嘉和、数字认证两家公司,分别由2018年末的持股占流通比例的4.42%、2.28%提升至25.49%和22.96%,就其市值来看,两者最新总市值仅分别为53.48亿元和47.16亿元;私募基金一季度对小市值公司增持的更为明显,增持比例排在前7位的公司的最新总市值均不足百亿元,分别为达志科技、中利集团、镇海股份、中国科传、岱美股份、建科院和华西股份。类似的情况也发生在了社保基金的持股中,在其一季度末增持比重最高的前10家公司中,有7家是来自总市值不足百亿元的小市值公司。相对来看,外资因延续了自己注重流动性的原因,持仓始终偏爱市值规模较大的大盘蓝筹公司。在QFII一季度增持比例排在前10位的公司中,总市值不足百亿元的仅有4家。

另外,值得注意的是,若从各大机构一季度新进且建仓比例较高的公司统计,则小市值公司在一季度同样赢得了很多青睐,如达安股份、赛为智能、湘潭电化、瑞丰光电、永创智能、汉威科技等公司,都相继成为各大机构新建仓比例靠前的标的。

观察一季度被机构们重点增持的小市值公司的行业或概念属性,可以发现其中多数是来自于科技领域。如公募基金增持比例最高的亿嘉和虽然在大类行业归类上被划分在机械设备板块,但公司也涉及了机器人和电力物联网等科技概念。同样,基金增持比重靠前的数字认证则属于网络安全概念。而类似的被私募基金一季度增持比例颇高的中利集团则涉及了华为概念,社保基金重点增仓的海能达、贵广网络包含了智能穿戴、5G等概念。

正是资金在一季度开始加大对小市值公司的关注,可以发现机构二季度以来的调研数据显示,在868家被调研的A股公司中,总市值不足百亿元的小市值公司多达577家,占全部被调研公司比重的66.47%。如小市值公司中的机器人概念股埃斯顿、地热能概念股海鸥住工、集成电路概念股中颖电子等均先后被众多机构进行了多次调研。

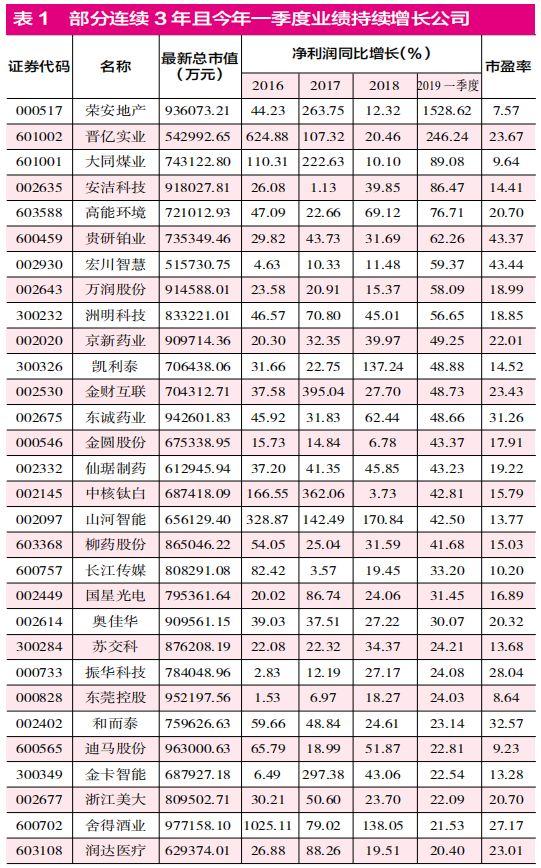

此外,观察还发现,在机构一季度重点增持或二季度以来多次被集中调研的小市值科技股中,有多家公司被纳入了明晟指数标的或富时罗素指数标的,如海能达、埃斯顿等。在1023只明晟或罗素A股指数标的中,可以发现有314家公司的最新总市值是小于百亿元的,这意味着海外资金也在转变对A股的投资思路,积极加大了对A股中的中小市值公司的配置。统计数据显示,在入选明晟或罗素A股指数的314家中小市值公司中,有109家公司在2016年~2018年度连续3个完整会计年度归母净利润实现了持续盈利且不断增长,若进一步叠加今年一季度的业绩表现,则有64家公司在今年一季度继续保持业绩的同比增长。

以目前市值规模仅有72.1亿元的高能环境为例,该公司近年来业绩始终保持了两位数的增速,在2018年、2019年一季度,其净利润增速甚至达到了69.12%和76.71%,尽管在4月份以来的回调中,该公司股价曾出现大幅下跌,但6月份以来股价失地还是有所收复,目前来看,该公司的动态市盈率仅有20.7倍,不排除在利好中报出台后,股价有进一步提升的可能。同样,市值规模不足百亿元的洲明科技,随着国内外LED显示屏业务的稳健增长,2018年的利润同比增速也达45.01%,今年一季度甚至提升至56.65%,虽然目前股价表现不佳,但在良好的业绩平滑下,18.85倍的动态估值仍具有一定投资价值。

科技股有望成为新“白马”源泉

一些具有真正技术优势、核心竞争力处于领先地位甚至已领先世界水准的企业,在经营业绩稳定增长下,最终有可能成长为新的大市值白马公司。

眼下,科技正成为大国博弈的焦点,无论是集成电路、5G、芯片,还是工业互联网等,在国家政策的引导下,均获得快速发展,由此也带动了A股市场上的相关科技股的崛起。康庄资本管理公司董事长常士杉表示,在政策引导下,即将开市的科创板将带动整个A股科技股兴起,其中一些具有真正技术优势、核心竞争力处于领先地位甚至已领先世界水准的企业,在经营业绩稳定增长下,最终有可能成长为新的大市值白马公司。

在科技板块中,5G是目前最重要的一环,对此,多位投资人明确表示看好。常士杉认为,目前中国的5G发展已经走在了世界前列,而余定恒则认为,具有超级连接能力的5G网络将与数字化驱动技术、实时大数据、云技术、人工智能融为一体,由此带来整个产业的革命变化。另外,知名财经博主、职业投资人唐史主任司马迁(本名唐宝华)在接受《红周刊》记者采访时也明确表示,5G是赋能产业,5G的到来将加快信息技术行业的发展,5G正式应用后有望引领众多新兴技术、实现加速发展,如工业互联网、汽车电子化、云技术云游戏等,“当前确定性最明确的就是5G产业链,其将成为未来几年PCB行业景气的主线”。

唐史主任司马迁所谈到的PCB行业,指的是印制电路板,其是电子元器件的支撑体,是电子元器件电气连接的载体。在该板块中,目前的龙头公司代表有沪电股份、深南电路等,其均已由上市初期的十亿级规模的小市值公司成长为如今的中等市值公司。以7月11日的数据统计,沪电股份的市值规模为245.83亿元,而深南电路的市值规模则为354.97亿元。分析这两家公司自2016年以来的业绩数据,可以发现他们始终呈现出持续盈利且归母净利润不断增长的趋势,尤其是沪电股份,2018年度,2019年一季度净利润更是同比实现180.29%和131.47%的快速增长。6月27日,沪电股份发布的最新中报业绩预告披露,在营收端通信客户需求总体扩张、大客户加快下单节奏;利润端5G等高价订单有更好的赚钱效应,黄石厂区盈利性继续提高等利好的推动下,上半年净利润预增空间高达123.86%~154.39%。

华为概念的兴起与5G加速推出以及美国的打压有很大关系,很多职业投资人对华为产业链的投资前景十分看好。余定恒表示,作为中国最优秀的科技公司,华为2018年全球销售收入实现7212亿元,近十年投入研发费用总计已超过4800亿元,依靠着强大的研发投入,华为已奠定了在全球科技公司中的领先地位。随着5G产业链的不断完善,华为产业链上的相关公司有望迎来黄金投资机遇。唐史主任司马迁也是极力看好华为供应产业链中的上市企业,认为这些公司未来的持续增长能力是值得期待的。以业绩持续增长的华为概念股深南电路为例,该公司在2018年的年报中明确表示,“凭借强大的技术实力、专业的设计能力、稳定可靠的质量表现以及客户导向的理念,公司电子装联业务已与华为、通用电气、霍尼韦尔等全球领先企业建立起长期战略合作关系”。

而正是在5G的赋能下,市场中工业互联网公司也迎来了投资机会。以工业互联网概念股中市值规模仅有123.63亿元的东方国信为例,自上市以来始终保持着归母净利润持续增长,如果将非经常性损益剔除,该公司近年的扣非后净利润增速更是明显优于净利润增速。在最新的2019年一季度报中,东方国信归母净利润同比增速为20.34%,而扣非后净利润增速更是高达59.83%。

除了5G产业的科技概念股,常士杉还看好未来机器人的市场前景。在机器人概念股中,目前市值规模仅有69.77亿元的埃斯顿是值得跟踪的。从相关资料来看,埃斯顿通过自主研发(持续10%以上研发投入)及并购,目前已掌握了机器人的核心技术(运控、伺服、机器视觉等),拓展本体及集成,打造了全产业链优势,2018年公司运控及伺服业务、机器人业务均逆势增长超50%(市场增速10%),机器人本体国产份额实现第一。虽然该公司2018年年度和今年一季度的利润增速仅有个位数,但相关机构从其盈利前景预测,其2019年、2020年业绩增速有望持续超过40%。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有