来源:暴财经pro

作者:暴哥

巴菲特,再度加仓日本 !

手握巨额现金的巴菲特开始出手增持股票了,不过老爷子买的不是美股,而是日股。

2月22日,伯克希尔公布2024年年报和“股神”巴菲特的年度股东信。暴哥在第一时间总结了十大要点,关于投资巴菲特重点提到:

1、公司现金储备再创新高,达3342亿美元。巴菲特向投资者承诺,会永远将他们的大部分资金投资于股票,尤其是美国企业,71%持仓集中于苹果、美国运通等五大巨头。

暴哥当时的解读就是,美股要可能要回调了(未来的战场还是在美国,而手里有大量的现金储备)。

2、未来可能会继续增加都日本资产的投资,他的继任者也会继续持有日本资产几十年。

巴菲特在投资上真的是言行一致,说增持就真的增持了。就在刚刚巴菲特旗下伯克希尔-哈撒韦公司增持了日本五家主要贸易公司的股份。监管文件显示,伯克希尔-哈撒韦下属全资子公司目前持有伊藤忠商事、住友商事、丸红、三菱商事和三井物产这五家日本公司的股份,此次交易对各家公司分别增持了1.0%至1.73%的股份,将持股比例提升至8.53%到9.82%,持股比例,已经逼近10%上限。

对三井物产持股比例从8.09%增至9.82%,

对三菱商事持股比例从8.31%升至9.67%,

对住友商事持股比例从8.23%提高到9.29%,

对伊藤忠商事持股比例由7.47%上调至8.53%,

对丸红株式会社持股比例从8.30%增加至9.30%。

受此刺激,日本五大商社股价全线拉升,截至昨日收盘,五大商社集体收涨,其中三菱商事、住友商事分别上涨2.69%、2.66%,明显跑赢日股大盘。

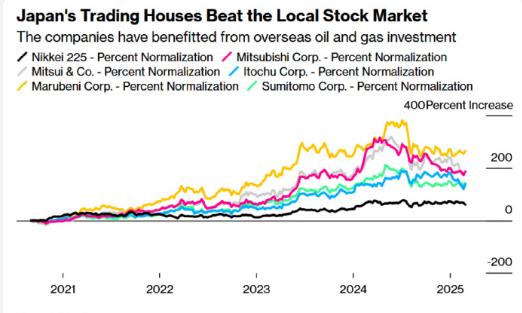

巴菲特在2019年7月开始购入五家公司的股票,5家公司投资的成本为138亿。巴菲特押注日本资产以来,五大商社股价累计涨幅超80%—230%(相比之下,日经225指数同期仅上涨约50%),成为其投资组合中表现最亮眼的资产之一。截至2024年底,伯克希尔-哈撒韦在日本持股的市值已达235亿美元,投资浮盈达97亿美元。

股神,就是股神。

所以,在美股持续调整,甚至未来美国经济在特朗普的折腾下可能衰退《美股大崩溃,美国经济要衰退了?——点击查看》,手握巨额现金的巴菲特稍微增持一点日本资产可能也是一种以进为退的投资策略。

当然,在暴哥看来,除了上述投资者五家公司赚了钱之外,还有一些其他的原因让巴菲特加快了增持日本资产的步伐。

1、巴菲特看似增持的是日本资产,实则是买入了全球的资源。这5家日本商社手握大规模的能源、化工、矿产资产。比如三菱商事中,天然气、石油及化工、矿产资源三个业务分占了其总资产的三分之一;三井物产的对应占比为43%;伊藤忠商事为25%;丸红株式会社为37%;住友商事为37.%。除此之外,这些商社还持有各国的农场、电信和互联网基础设施等资产。

这些企业,可不是一个外资你想买就能买的。

2、五大商社“稳健现金流+高股息分红”的特征(平均股息率5%)与伯克希尔的长期投资理念高度契合。伯克希尔预计2025年股息收入8.12亿美元,要知道伯克希尔是借日元买日股,其中日元计价债务的利息成本将约为1.35亿美元,而股息收入是8.12亿美元,也就是说股息收入覆盖利息成本绰绰有余,巴菲特不仅稳,还真是玩得一手好杠杆。

3、从估值的角度看,这几家公司绝对的估值洼地。日本商社板块平均市盈率仅8倍,显著低于MSCI日本指数的12.5倍。自2024年中期以来,这5家企业高点回调后形成技术性底部,提供安全边际,使得专注于被低估资产的巴菲特再次对五大商社密切关注。

低息发债,购买高股息资产,原油的涨价,日本通胀,美元贬值后潜在日元的升值。老爷子把所有的事情,早就算计好了,不服不行啊。

问题来了,巴菲特减持美股增持日股,有生之年还会投资中国股票吗?

财经自媒体联盟

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有

第一财经日报

第一财经日报  每日经济新闻

每日经济新闻  贝壳财经视频

贝壳财经视频  尺度商业

尺度商业  财联社APP

财联社APP  量子位

量子位  财经网

财经网  华商韬略

华商韬略