(原标题:“家族企业”金通高纤IPO:上市前突击入股疑似股权代持 9成分红进自家口袋)

深交所官网显示,1月21日,无锡金通高纤股份有限公司(简称“金通高纤”)回复了创业板上市申请文件第三轮审核问询函。

金通高纤成立于1994年,主营业务为高分子聚合物纤维的研发、生产和销售。该公司本次公开发行新股数量不超过2,000万股,计划募集资金2.99亿元,其中7000万元用于补充流动资金。保荐机构为华英证券有限责任公司,保荐代表人为王茜、张思超。

值得注意的是,金通高纤本质上是家族企业,实控人一家持股92.62%。上市申报前,该公司于一年半时间内累计分红8200万元,而超九成落入实控人一家的口袋。此外,该公司还突击入股,将公司12.91%股份以1元/股的定价左手倒右手,从控股股东钱鲁兴手里转让给自己的妻子,对此深交所质疑其或存股份代持情形。

另外,2020年,金通高纤净利润、毛利率均下降,研发费用率也逐年递减,同时公司还面临客户、供应商集中度双高的局面。未来,金通高纤能否获得上市认可将拭目以待。

家族企业持股92.62%两实控人为加拿大籍

金通高纤是一家典型的家族企业,控股比例超90%。事实上,结合过往案例来看,控制权过度集中可能会为公司治理带来一定的风险。

金通高纤的控股股东为钱鲁兴;实际控制人为钱鲁兴、张秋凤、Qiyuan Qian(钱琦渊)、Beibei Qian(钱蓓蓓),其中:钱鲁兴、张秋凤系夫妻关系;Qiyuan Qian(钱琦渊)系钱鲁兴、张秋凤之子;Beibei Qian(钱蓓蓓)系钱鲁兴、张秋凤之女。

截至招股书签署日,钱鲁兴直接持有公司2,322.90万股股份,占总股本的38.72%;张秋凤直接持有公司774.30万股股份,占总股本的12.91%;Qiyuan Qian(钱琦渊)通过加拿大金茂间接持有公司1,356.00万股股份,占总股本的22.60%;Beibei Qian(钱蓓蓓)直接持有公司1,104.00万股股份,占总股本的18.40%;四人作为一致行动人合计持有公司92.62%的股份,为公司的实际控制人。

其中,钱鲁兴担任公司董事长、研发中心主任,张秋凤担任公司副董事长,Qiyuan Qian(钱琦渊)担任公司董事、总经理。

值得一提的是,钱鲁兴、张秋凤均为中国国籍,无境外居留权;而其子女Qiyuan Qian(钱琦渊)、Beibei Qian(钱蓓蓓)均为加拿大国籍。

对于公司股权高度集中,金通高纤也在招股书中做出了风险提示。若实际控制人利用其控制地位对公司的人事任免、经营决策等进行不当控制,可能会损害公司及公司中小股东的利益,公司面临实际控制人不当控制的风险。

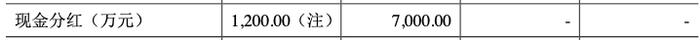

另外,金通高纤上市前突击分红。招股书显示,2020年、2021年1-6月,该公司分别现金分红7000万元和1200万元,累计8200万元。若以招股说明书签署日时的持股比例计算,超九成分红落入实控人一家的口袋。

上市前突击入股深交所质疑其股份代持

另外,金通高纤上市申报前新增股东,也有“突击入股”之嫌。2020年5月28日,钱鲁兴将其持有的金通高纤774.30万股(占公司注册资本12.91%)以774.30万元的价格转让给其配偶张秋凤。

2020年7月30日,无锡金控源悦投资企业(有限合伙)(简称“金控源悦”)以11.67元/股的价格受让加拿大金茂国际投资集团有限公司(公司股东之一,由公司总经理钱琦渊100%持有,简称“加拿大金茂”)持有的金通高纤144.00万股股份(占总股本的2.40%)以及Beibei Qian(钱蓓蓓)持有金通高纤的96.00万股股份(占总股本的1.60%)。

两次股权转让后,张秋凤成为了金通高纤第四大股东,持股数量为774.30万股,持股比例12.91%;金控源悦成为了第五大股东,持股数量为240万股,持股比例4%。

据了解,IPO前突击入股面临严监管。2021年2月,证监会制定《监管规则适用指引——关于申请首发上市企业股东信息披露》,目的是加强拟上市企业股东信息披露监管,防范“影子股东”违法违规“造富”,重点约束股权代持、临近上市前突击入股。

对于股权转让,深交所在第一轮审核问询函中,要求金通高纤披露公司提交申请前12个月内新增股东的基本情况、入股原因、入股价格及定价依据,新股东与发行人其他股东、董事、监事、高级管理人员是否存在关联关系,新股东与本次发行的中介机构及其负责人、高级管理人员、经办人员是否存在关联关系,新增股东是否存在股份代持情形。

对于张秋凤入股的原因,金通高纤回复称,出于家族内部股权调整安排之需,钱鲁兴将所持公司12.91%股份(对应注册资本774.30万元)作价774.30万元转让给妻子张秋凤。本次股权转让系发生在公司实际控制人及其近亲属之间的交易,定价为1元/股。

对于金控源悦入股的原因,金通高纤表示,实际控制人出于优化股权结构,提升公司治理水平的考虑,希望引进外部投资机构,而金控源悦看好发行人业务前景及上市计划。此次股份转让的价格为11.67元/股。

2020年净利润、毛利率均下降研发费用率逐年递减

金通高纤的产品分为精细涤纶单丝、复合材料单丝、多功能乙纶长丝、可降解材料单丝四大类,目前产品主要应用在丝网印刷、过滤、运动鞋服、家纺、食品包装等领域。

2018年至2021年1-6月,金通高纤实现营业收入12,326.48万元、14,383.12万元、15,227.19万元、8,272.48万元;实现归属于母公司所有者的净利润2,829.38万元、4,736.43万元、4,646.49万元、2,537.41万元。

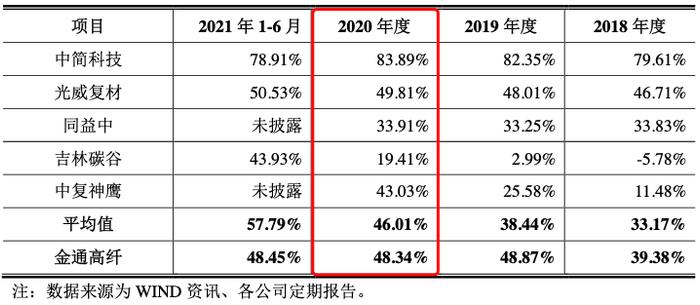

金通高纤除了2020年净利润较上年同期下降之外,毛利率也出现了下滑。报告期各期,金通高纤综合毛利率分别为39.38%、48.87%、48.34%和48.45%。

然而对比同行业可比公司的毛利率发现,2020年仅金通高纤综合毛利率下降,中简科技、光威复材、同益中、吉林碳谷、中复神鹰均较上年同期增长。

另外,金通高纤的研发费用率也逐年递减。报告期各期,该公司研发费用分别为820.04万元、936.28万元、984.53万元和542.92万元,研发投入占营业收入的比例逐年降低,2018年至2020年分别为6.65%、6.51%、6.47%。

客户集中度、供应商集中度双高

报告期内,金通高纤采取直接销售模式,客户可分为生产型客户和贸易型客户两种类型,生产型客户收入占当期主营业务收入超九成。

同期,金通高纤前五大客户的销售收入合计为4,995.93万元、6,811.13万元、8,608.72万元和5,104.91万元,占营业收入的比例分别为40.53%、47.36%、56.54%和61.71%,客户集中度较高。

该公司报告期内的前五大客户中的纱帝集团和贝卡特集团是境外客户。其中,纱帝集团是公司2018年和2019年的第一大客户、2020年的第三大客户、2021年1-6月的第二大客户,公司对其销售收入分别占同期公司营业收入的15.59%、15.01%、11.48%和14.45%;贝卡特集团是公司2019年的第四大客户、2020年的第二大客户、2021年1-6月的第一大客户,公司对其销售收入分别占同期公司营业收入的8.36%、15.56%和24.78%。

此外,金通高纤复合材料单丝的第一大客户为福建华峰,多功能乙纶长丝(冰凉感PE长丝)的第一大客户为贝卡特集团,可降解材料单丝(可降解PLA单丝)的第一大客户为浙江天台捷融新材料有限公司,以上三种产品向单个客户销量占该产品全部销量均超50%。

金通高纤在招股书中做出风险提示表示,公司客户集中度较高,如果未来公司与主要客户的合作关系发生不利变化,或主要客户的经营情况出现不利情形,从而降低对公司产品的采购,将可能对公司的盈利能力与业务发展产生不利影响。

此外,金通高纤也存在供应商集中风险。报告期内,该公司前五大主要原材料、能源供应商的采购合计为3,900.94万元、3,725.41万元、3,733.93万元和2,122.97万元,占采购总额的比例分别为72.80%、68.72%、65.39%和71.29%,供应商集中度较高。

对此,深交所在审核问询函中要求公司结合上游原材料行业状况、供应商管理体系、各期供应商合作情况,说明报告期内是否存在因供应商影响而影响业务开展的事件,主要原材料是否有供应商依赖风险,与主要供应商合作稳定性和可持续性。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有