本期作者

本期我们探讨当前物价的情况。去年以来,物价低迷的讨论进入投资者视野,到去年四季度市场对低迷逐步形成主流预期,甚至部分人认为中国经济进入长期物价低迷,相对应的国债利率持续下行,红利资产在A股一枝独秀。那么,中国是否会如市场预期一样陷入长期物价低迷期呢?

我们先看短期的数据,这里我们重点看核心CPI的变化。我们将每个月的环比CPI做10年平均,可以发现核心CPI环比连续3个月超出季节性因素,这在过去3年没出现过,是一个好的开始。

同时央行将价格水平作为货币政策的重要调控目标,物价逐步回归正常水平在政策上是被呵护的。

资料来源:Wind

资料来源:Wind价格趋势的判断上,一个看PPI的传导(影响了消费品的价格),一个看房价(服务的价格锚)。

PPI目前处于低位,整体格局是中游亏损、上游坚挺。需求上看目前没有起色,特别是地产的投资链条很弱,这对PPI会形成比较大的制约,但由于基数原因,PPI同比跌幅也会收窄,从而对物价拖累有限。上游方面,在美国二次通胀的预期下可能会对PPI形成一定支撑,但不确定。

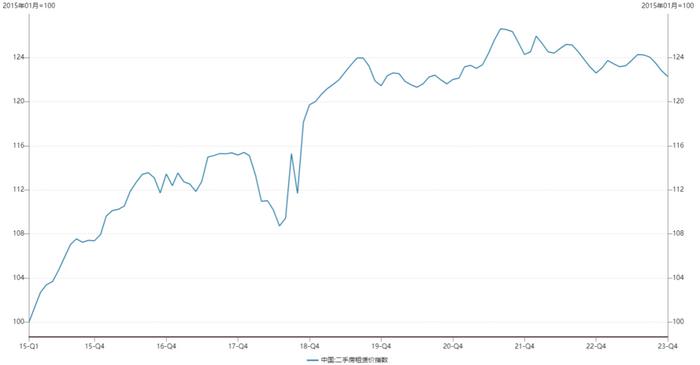

更重要的是要看房价因素。这个对于国内通胀更为核心,是服务的价格锚。房价的底部在哪里,是市场最为关心的。如同股票定价一样,房租(或者收入)是基本面,是EPS,房租增速决定PE,根据PEG原理,增速越快估值越高。每当房价偏离房租太多(估值太高要回归)或者房租增长放缓时(基本面放缓要降估值),房价就会下跌,而房租是长期房价的支撑线。

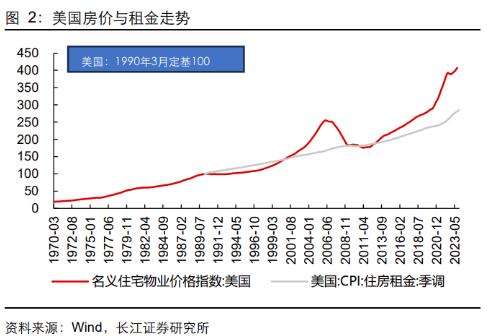

参考长江证券的研究,从历史数据看日本和美国的地产崩盘,当房价增幅和房租增幅收敛的时候会见到底部,即估值消化后成长股沦为价值股时估值是有支撑的。不同之处在于,日本的房租水平接近30年不增长,与GDP和收入水平走势相当,从而房价的调整时间更长;美国整体房租水平还在上升,从而房价的调整时间需要更多一些。

回顾过去三年房价的下跌,核心原因还是收入预期的变化,数据显示的房租基本没增长了,这导致房价的调整超出了最初的预期。如同A股一样,过去两年利润基本没增长,使得熊市的见底迟迟比大家预期的晚。如果房租的增长能回来,房价的调整获将会更早结束,核心还是收入本身及预期的变化。

目前实际情况是,虽然部分行业的收入预期有较大调整,但整体的收入水平还是在提升。消费者信心指数在去年初的快速反弹后快速回落,在最近几个月又开始缓慢回升,这一次的回升虽然更慢,但可能更加坚实;从长期来看,我国的人均GDP已经到天花板的概率是低的,只是目前受内外两方面压制,中美产业竞争和国内的产业整顿。前者市场还是相信能够突破,且能够看到积极进展,后者市场也可以看到正逐步进入尾声,地产、创新药、游戏、教培等政策态度都可以看到积极的变化,招聘企业的反馈今年以来有所改观,大部分制造业依然增长,互联网、医疗等都已经触底,金融、地产仍然低迷,我们判断整体经济的调整是接近尾声的。

资料来源:Wind

资料来源:Wind 资料来源:Wind

资料来源:Wind经历春节,市场至少能看到大众消费的韧性和居民信心的逐步企稳,这决定了经济基础的支撑还是在的,物价低迷不会是常态。

目前消费内部呈现结构分化,居民消费的基础端更加稳固(广大三四线),但偏高端群体的消费支出相较前期偏弱(一线)。这也可以从不同车型的均价走势(高端车降价多、低端车稳定),出游人次高、但人均消费低等数据得到证明。

目前的经济处于结构收敛的过程中:以一线城市为主的中产在行业整顿中受损,同时高端制造业在中美竞争中虽有突破但始终有预期压制,最终结果体现为房价下跌,支出行为以收缩杠杆、理性消费为主。广大三四线的居民受到影响相对小,三四线产业仍在升级的过程中,只需承接国内原来的优势传统产业即可。同时网购、高铁、汽车的普及对于三四线城市和农村消费有较大的提振。观察近几年的数据,农村居民收入增长幅度相比疫情前变化不大,且增速持续快于城镇居民,对应到消费上,农村居民的支出率高于疫情前。

总体上,经济结构中有升有降,低线城市仍处于升级过程中,降的部分是对过去高速发展过程中一些问题的修正。虽然经济总体仍处于降的势头,但内部的结构更加健康。随着内部的两股力量逐步均衡,整体降的势头就会结束,这一点预计在今年会出现。

2024年5%左右的GDP增长目标是比2023的5%更为积极的目标,也是在过去几年持续下调GDP目标后没有再下调,而且目标的制定是衔接2035年统筹做出的。如果能够确认这是下行的结束,未来较长时间维持4-5%的GDP增长,那么市场对于物价低迷的预期会显著缓解。

资料来源:Wind

资料来源:Wind从长期看,物价低迷是短暂的,长期适度通胀才是主旋律。

自从货币变为纸币以来,更是如此,适度通胀是央行的重要目标。从简单的供求关系来看,物价低迷的直观表象是供过于求,原因要么是供给持续过剩,要么是需求持续萎缩。供给持续过剩一般是很难的,作为理性人当投资无利可图的时候,供给是会收缩的,所以供给过剩一般是阶段性的周期性的;需求的持续萎缩一般发生在大繁荣之后,发生的条件是在此之前有持续的加杠杆,资产价格大幅上升,但即使发生了崩盘,也不可低估遇到困难时政策所做的努力。

1930s美国的大萧条,是过去百年美国最严重的衰退,物价下行持续了三年半,在这之前是严重的投机盛行;最近的2008年美国的金融危机,物价下行不到一年,在这之前是地产泡沫;中国90年代末的低迷期经历了两年半,在这之前是投资过热和高通胀,需求端遇到亚洲金融危机;日本1990年后进入通缩,在这之前股市和地产都是暴涨,在这之后是长期的增长停滞。纵观主要国家CPI的走势,整体是上行趋势,日本是特例,并不必然会发生。

回到目前中国的状态,在此之前并没有疯涨的大类资 产,经济也是在增长的,目前的价格低迷更多的是预期转弱后的需求不足;针对地产,早在2016年底就提出房住不炒,并没有放任泡沫一路放大。什么样的上涨对应什么样的下跌,没有疯狂的上涨也不会有无底线的下跌。而更重要的,中国目前仍处于增长阶段,增长是解决一切问题的根本手段。

最后,回答开篇的问题,中国不会如市场预期一样陷入长期物价低迷期。短期核心CPI已经连续3个月超越季节性因素,今年的GDP目标在过去几年持续下调后没有再下调,中国内部的结构调整逐步进入尾声。当增长的预期开始稳定,即使短期有波折,物价的低迷也应当进入尾声,重新迎来温和回升的阶段。从长期来看,物价低迷都是短暂的,长期适度通胀才是主旋律。对于任何一个经济体,增长是解决一切问题的根本手段,中国目前仍处于增长阶段。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有