内容提要

2021年以来,由于TIPS流动性溢价处于深度负值,导致TIPS收益率与实际利率间的差异显著,以TIPS收益率作为衡量实际利率的指标,释放出模糊甚至错乱的市场信号。随着美联储启动缩减购债,将有望改善TIPS市场的供需矛盾,TIPS流动性溢价逐步回升,将修正TIPS收益率的价格扭曲,增强其对实际利率的解释力度,市场后期的交易逻辑可能相应发生调整。

依据费雪方程式,名义收益率等于实际利率与通胀预期之和。理论上,实际利率代表实体经济的真实投资收益及企业的真实融资成本,对微观主体行为、金融资源配置及资产定价有重要影响,受到政策制定者及市场参与者的广泛关注。

由于实际利率和通胀预期无法直接观测,实践中常用通胀保值债券(TIPS,Treasury Inflation-Protected Securities)的名义收益率来衡量美国实际利率,同期限的国债名义收益率与TIPS收益率之差即为盈亏平衡通胀率(BEI, Breakeven Inflation Rate),被视作市场隐含的通胀预期。但TIPS收益率是市场交易的结果,其能否被市场有效定价,决定了实际利率及通胀预期估计的准确性,进一步影响政策制定者及投资者决策分析的有效性。

一、TIPS市场概况及交易特征

TIPS是美国财政部发行的与CPI挂钩的债券,于1997年首次发行。TIPS具有固定票息率和浮动本金的独特条款设计,其本金部分根据美国劳工部每月公布的“未季调城市居民消费者价格指数(CPI-U-NAS)”定期调整。TIPS每半年付息一次,由于票息率固定,债券的本金和利息均随通胀水平调整,从而规避了通胀风险。此外,美国财政部还对TIPS设置了本金保护机制,如果出现通货紧缩,财政部将比较调整后的本金与原始本金金额的大小,并按较大的金额支付。

TIPS与普通美国国债在市场结构、交易特征等方面存在明显差异。

一是市场规模较小。截至2021年11月末,美国国债余额高达22.3万亿美元,而TIPS债券存量规模仅为1.69万亿美元,占比7.6%。从发行量来看,去年疫情暴发以来,美国财政部大量发行美国国债弥补财政赤字,2020年3月至2021年11月美国财政部累计发行了36.8万亿美元的美国国债,其中TIPS发行规模为3130亿美元,占比仅为0.85%。

二是流动性相对较差。由于市场规模小,TIPS的交易活跃度也相对较低。2021年11月份美国国债的日均成交量为7326亿美元,而TIPS的日均成交量仅为230亿美元。截至11月末,短期美国国债的换手率(日均成交量/市场存量)高达4.46%,长期美国国债的换手率为2.28%,相比之下TIPS的换手率仅为1.36%。

三是通胀上行期间TIPS市场需求增多。由于TIPS发挥通胀保值作用,在CPI同比增速快速抬升的阶段,TIPS相较于普通美国国债更受投资者青睐。以贝莱德旗下的iShare ETF为例,TIPS ETF的累计资金流入规模与CPI走势呈高度正相关,而普通美国国债ETF的资金流向与CPI的关联性较弱。

二、影响TIPS收益率的因素

诸多研究结果表明,受市场交易行为影响,TIPS收益率只能近似地反映实际利率水平,TIPS盈亏平衡通胀率也无法准确地衡量真实的通胀走势及市场一致预期,且偏离程度在市场动荡期间进一步扩大。美联储经济学家(D'Amico, Kim和Wei,2018)使用无套利期限结构模型,纳入反映市场交易因素的TIPS流动性溢价因子,对名义收益率和TIPS收益率进行了如下拆分:

(1)名义收益率=实际利率+预期通胀率+通胀风险溢价= TIPS收益率+ TIPS盈亏平衡通胀率

(2)实际利率=预期未来实际短期利率+真实期限溢价

(3)TIPS收益率=实际利率+TIPS流动性溢价

(4)TIPS盈亏平衡通胀=预期通胀率+通胀风险溢价-TIPS流动性溢价

其中,通胀风险溢价是债券投资者因承担通胀风险而要求的额外补偿,由通胀与实体经济活动的协方差决定。DKW模型(Kim, Walsh和Wei,2019)显示,当经济出现滞涨现象时(如上世纪70年代和80年代),未来通胀走势的不确定性上升,导致通胀风险溢价较高。而21世纪以来伴随长期低通胀、低增长格局,通胀风险溢价呈下降趋势,甚至阶段性落入负值区间。此外,由于TIPS的流动性低于普通美国国债,投资者要求的额外补偿体现为TIPS的流动性溢价。流动性溢价由市场供求关系主导,与通胀风险无关。

TIPS作为一种特殊的美国国债,其定价反映了经济增长预期、通胀风险等基本面信息。除基本面因素以外,市场交易行为也会对TIPS的收益率造成显著影响,以TIPS收益率判定实际利率的走向存在一定的局限性。

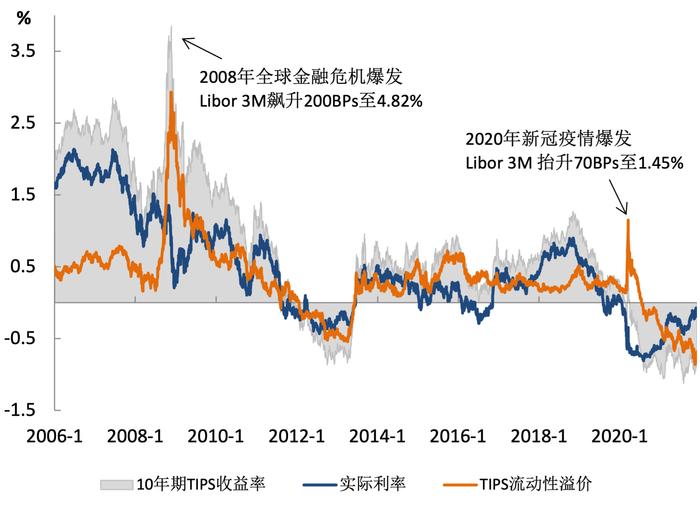

(一)流动性环境对TIPS收益率的影响

由于TIPS的流动性较差,导致TIPS收益率与盈亏平衡通胀率很容易受到流动性环境变化的影响。如2008年全球金融危机及2020年3月全球疫情扩散时,市场恐慌情绪蔓延,抛售各类资产回补美元流动性。由于TIPS市场深度不足,“美元荒”冲击导致TIPS流动性溢价急剧上行。受TIPS流动性溢价飙升影响,期间TIPS收益率分别累计上行了240BPs和70BPs,而由DKW模型拟合的真实实际利率则分别累计下行了70BPs和60BPs,二者走势显著背离。此时若将TIPS收益率简单地等同于实际利率,必然会造成对经济形势的误判。

图1 10年期TIPS收益率分解

数据来源:D'Amico, Kim和Wei,2018

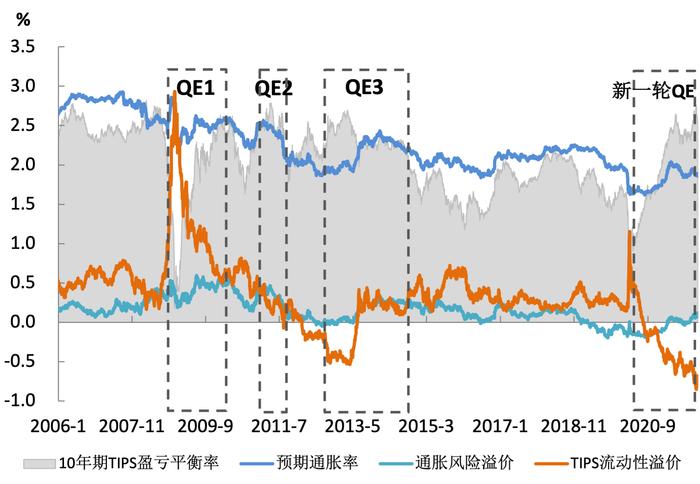

(二)供需平衡对TIPS收益率的影响

通常情况下TIPS流动性溢价为正,但如果TIPS市场出现供不应求的情形,流动性溢价将可能降为负值。金融危机爆发后,美联储分别于2008年、2010年、2012年启动QE1、QE2和QE3,累计增持1.9万亿美元的美国国债,其中有250亿美元的TIPS。2014年10月QE结束时,美联储持有的TIPS市场份额已由2008年的8%上升至11%。加之2010-2012年美国CPI同比增速在1.1%-3.9%区间波动,通胀风险溢价抬升,3年平均通胀率为2.29%,高于2%的政策目标。通胀压力推动TIPS市场需求升温,带动TIPS流动性溢价持续回落,并于2012-2013年落入负值区间。

图2 10年期TIPS盈亏平衡通胀率分解

注:QE1:2008年12月至2010年3月,QE2:2010年11月至2011年6月,QE3:2012年9月-2014年10月。

数据来源:D'Amico, Kim和Wei,2018

美联储购债对TIPS供需关系的影响在本轮QE中更加显著。疫情暴发以来,美国财政部推出了史无前例的财政刺激政策,并大量发行美国国债弥补财政赤字。供给端,TIPS的发行规模显著低于普通美国国债。2020年3月至2021年11月,美国财政部累计发行36.8万亿美元的普通国债,较2019年的12.1万亿美元增长了201%。相比之下,TIPS累计发行规模3130亿美元,较2019年的1588亿美元仅增长了97%。需求端,美联储的TIPS购买力度相对更大。2020年3月至2021年11月,美联储累计增持了2.82万亿美元普通国债和2872亿美元TIPS,持有普通国债的市场份额由16%上升至25%,而持有TIPS的市场份额由13%大幅攀升至26%。2020年以来,市场资金大规模涌入TIPS以对冲通胀风险,而美联储的购买加剧了TIPS的供需失衡,TIPS流动性溢价重返负值区间,持续压低TIPS收益率并推动盈亏平衡通胀率大幅抬升。

三、解读TIPS收益率隐含的经济信号

2021年以来,由于TIPS流动性溢价处于深度负值,导致TIPS收益率与实际利率间的差异显著。例如,5月以来美国10年期TIPS盈亏平衡通胀率由2.54%的年内高点持续回落,最低触及7月中旬的2.28%,市场观点解读为通胀预期见顶,引发再通胀交易退潮。期间10年期TIPS收益率由-0.75%下行至-1.19%的历史新低,市场解读为经济增长动能放缓,引发美股能源、工业等顺周期板块下跌。在二者共同推动下,10年期美债收益率累计下行近40BPs,于8月初触及年内低点1.19%。实际上,期间美国就业市场稳步修复,经济前景持续改善,政策收紧预期发酵,实际利率理应持续抬升。以TIPS收益率作为衡量实际利率的指标,释放出模糊甚至错乱的市场信号,导致市场波动加剧。

准确解读2021年以来TIPS收益率走势隐含的经济信息,关键在于剔除TIPS流动性溢价的影响。

其一,当前的TIPS收益率低估了真实的实际利率。根据DKW模型公布的最新数据,截至11月30日,剔除TIPS流动性溢价的影响后10年期美债的实际利率已升至-0.19%,已经回到了2020年2月份疫情暴发前的水平。而10年期TIPS收益率约为-0.9%,较2020年2月的-0.2%还有70BPs的差距。这表明美国强劲的经济复苏实际上已被市场充分定价,只不过TIPS流动性溢价扭曲了TIPS收益率传递的市场信号。

其二,当前的TIPS盈亏平衡通胀率高估了实际的通胀风险。根据DKW模型公布的最新数据,截至11月30日,10年期TIPS盈亏平衡通胀率为2.50%,高于实际的通胀预期(预期通胀率与通胀风险溢价之和)约60BPs。同时,5年期TIPS盈亏平衡通胀率为2.80%,高于实际的通胀预期约110BPs。按照DKW模型的测算,市场未来5年和10年的通胀预期略低于2%。

随着美联储正式实施taper(缩减购债规模),TIPS的流动性溢价已由前期低点-1.04%回升至11月末的约-0.68%,但仍处于负值区间,表明市场交易行为对TIPS定价的影响仍然显著。依据美联储12月议息会议决议,美联储缩减购债规模的速度将由当前的150亿美元提升至300亿美元,加速taper将有望改善TIPS市场的供需矛盾,TIPS流动性溢价回升也将逐步修正TIPS收益率的价格扭曲,增强其对实际利率的解释力度,市场后期的交易逻辑可能相应发生调整。

*本文仅代表作者本人观点,与所在单位无关。

作者:李思琪,中国建设银行金融市场部

4001102288 欢迎批评指正

All Rights Reserved 新浪公司 版权所有