反映本市企业“择巢选址”情况的“上海企业选址动态指数”已连续发布8年,由上海产业转型发展研究院与产业及楼宇租赁行业大数据平台办办网合作,自2016年起,通过海量的企业“择巢选址”平台搜寻及交易信息,5000+处采样点,市场可交易的约1.7亿平方米各类产业园、楼宇(非生产制造和商业类)载体的数据积累(单位自用不进入市场交易的除外),按照市场供给总量、市场供给增量、企业需求增量、区域成本空间、区域活跃度、区域关注度、区域服务人员数等七个方面,以及相应的同比、环比共21个指标,并根据适当的权重计算形成。

图片来源:视觉中国

它通过市场供应总量、增量与企业需求量之间关系,不同区域不同的社会关注度、招商引资活跃度以及载体租金和从事中介人数的变化等,从企业端“择巢选址”的偏好角度,反映出不同区域对企业的吸引力,以及微观经济的景气度和营商环境情况。帮助社会各界、尤其是地方政府和空间载体运营方了解企业(非生产制造和商业类)“择巢选址”的意向和习惯,最关注哪些区域?不同区域载体的市场供应增量与企业需求增量是否协调?区域对外招商引资的主动性和服务如何等等。便于各类政府投资促进部门、产业园区、楼宇运营者从宏观上了解企业在选址时,是怎样对各区域载体进行选择和比较的。从而拓宽视野,在与其它地区比较中,分析自身有哪些优势、劣势和差距。特别是在产业载体总量日益扩容、同质化竞争日益激烈、空置率上升日益加剧的背景下,怎样面对需求不足、内卷加剧、以及如何培育新增长点等,切实优化营商环境,推出有特色的举措、提升专业化招商水平,提高服务企业能力,形成更加符合不同产业需求和吸引人才的综合环境,都具有一定的参考价值。

图片来源:东方财经

2024年上半年上海企业选址动态指数呈现以下几个特点:

一. 市场现有总量持续增加

从上半年市场已有总量的增长看,2019年同比增长5.61%,2020年同比增长4.82%,2021年同比增长5.25%,2022年同比增长4.86%,去年上半年为3.26%,呈小幅下降,今年上半年同比增长4.34%;

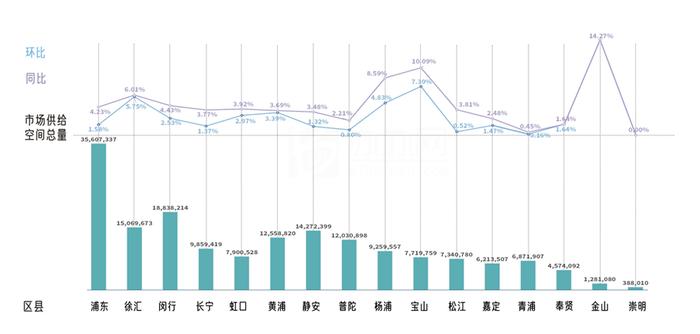

从总量规模看,位居前6名的为浦东、闵行、徐汇、静安、黄浦和普陀,占市场现有总量的63.83%;

从同比增幅看,前6名的区分别为金山14.27%、宝山10.09%、杨浦8.59%、徐汇6.01%、闵行4.43%和浦东新区4.23%,增幅超过全市平均4.34%的有5个区。

市场供给空间总量(平方米)

二. 市场供应增量大幅回升

市场现有总量中包括已有存量和新入市的增量。

从上半年新入市的增量看,6年来跌宕起伏,2018年上半年同比增长13.37%,2019年同比增长4.54%,2020年同比下跌4.25%,2021年又同比增长24.71%,而2022年上半年则同比下跌15.99%,去年上半年止跌回升,增长3.49%。

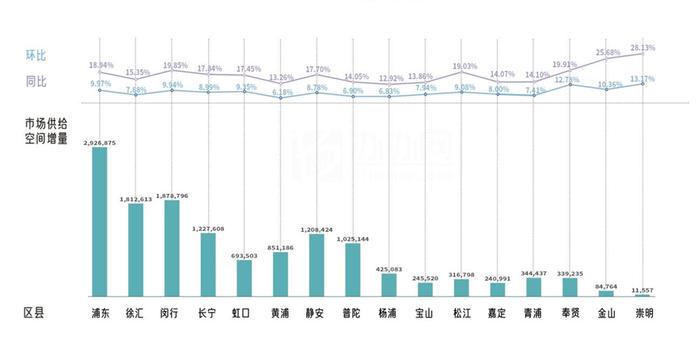

今年上半年又大幅提升,为17.12%,其中增幅居前6位的区分别为:崇明28.13%、金山25.68%、奉贤19.91%、闵行19.85%、松江19.03%、浦东新区18.94%;

从市场供给增量的绝对数看,位居前6名的区分别为浦东、闵行、徐汇、长宁、静安和普陀。总体上看,上半年新入市的增量延续了去年的反弹惯性。

市场供给空间增量(平方米)

三. 企业选址需求量深度下探

根据数据分析,从2018年第三季度开始,这种需求减弱的趋势一直在延续并时有波动,尤其疫情之后,如2020年上半年同比下降8.79%,2021年虽有回升,但仍为-2.95%,其中下降的有14个区,略升的有2个区。

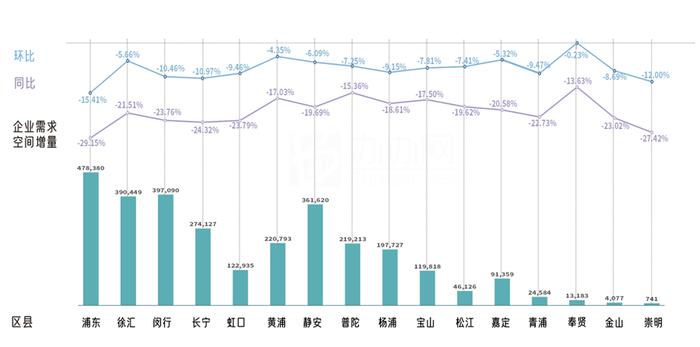

2022年上半年同比降至-16.36%,16个区全部呈下降趋势;去年上半年,在经济逐步回升的情况下,同比微增0.54%;其中7个区呈增长,9个区呈下降;今年上半年又明显萎缩,同比下降22.18%,16个区全部呈下降态势;其中降幅前6名的区分别为:浦东新区-29.15%、崇明-27.42%、长宁-24.32%、虹口-23.79%、闵行-23.76%、金山-23.02%;与去年下半年的环比看,降幅为-9.09%,表明需求下降有所放缓。降幅居前6位的区分别为:浦东新区-15.41%、崇明-12.00%、长宁-10.97%、闵行-10.46%、青浦-9.47%、虹口-9.46%;从企业需求的绝对量而言,浦东仍居首位,其它依次为闵行、徐汇、静安、长宁和黄浦。

企业需求空间增量(平方米)

四. 企业对地区关注度大幅降低

所谓区域关注度,是指企业在“择巢选址”时,对不同区域的选择顺序和认知程度,反映了这些区域对企业的不同吸引力。过去三年,受疫情和经济下行影响,大部分企业都以“活下去”为准则,无暇顾及扩大经营和选址之类的事。加上在线办公、在家办公和远程办公的快速普及,现有载体“招商难”、“无人问津“已成普遍现象。

图片来源:经济观察报

从企业对区域关注度这几年的数据看,2019年16个区中,有9个同比上升,7个下降;疫情开始的2020年整体下降5.66%,16个区均呈下降趋势。2021年上半年为-3.59%,16个区全部负增长;2022年上半年情况最为严重,较上年环比下降5.07%。去年上半年略有改善,16个区中有2个区呈同比上升,14个区仍为下降。

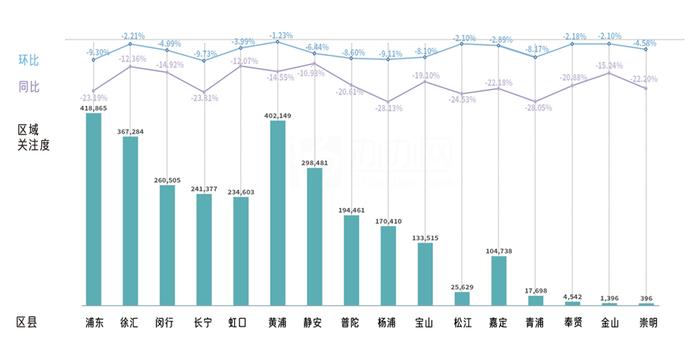

今年上半年同比下降幅度扩大,达到-18.02%,16个区均呈下降态势,其中下降幅度居前6位的分别为:杨浦-28.13%%、青浦-28.05%、松江-24.53%、长宁-23.81%、浦东新区-23.19%、崇明-22.20%;从环比看,16个区均仍呈下降,但幅度较同比明显趋缓,为-5.85%;区域关注度高的前6位分别为浦东新区、黄浦、徐汇、静安、闵行和长宁。

区域关注度(次)

五. 地区招商推介的热情高涨

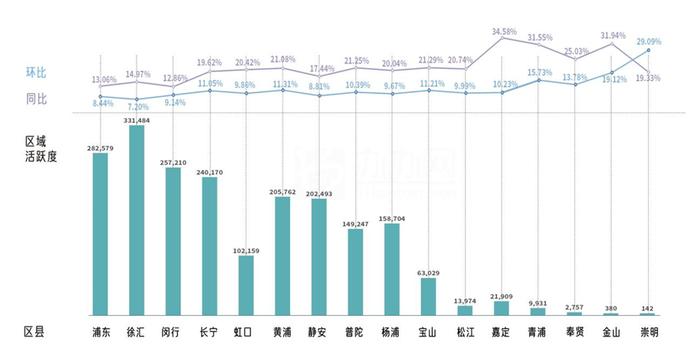

区域活跃度主要反映一个区域的政府、空间载体方和中介主动与有“择巢选址”需求企业的互动及服务情况。

该指标2019年同比上升4.02%,16个区均呈现上升态势,2020年上半年这一指标同比下跌至-10.33%,而且16个区全部呈下降态势;2021年上半年,又明显反弹,增长28.63%,16个区全部正增长;2022年上半年新一波疫情袭来,各区、镇、街道精力全部投入疫情防控,由此反映地方政府和空间运营者主动招商对接的区域活跃度同比大幅下降22.47%。

去年上半年各区开始恢复全方位招商,活跃度指标也随之同比增长0.34%,16个区有11个上升,5个下降;环比增长7.61%,16个区均呈正增长;今年上半年活跃度更是大幅提高,同比增长17.39%;名列前6位的区为:嘉定34.85%、金山31.94%、青浦31.55%、奉贤25.03%、宝山21.29%、普陀21.25%;表明各区招商引资势头空前高涨,主动推介、推广和对接频繁。

区域活跃度

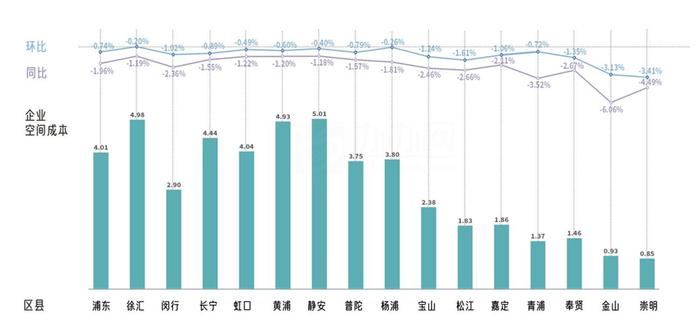

六. 租赁价格继续下行

这几年租赁价格在下降通道中上下起伏,2019年同比下降1.23%,2020年同比下降1.09%,2021年上半年为-1.26%,2022年上半年同比上升1.95%,主要原因是一些新入市楼宇租金价格拉高了整体均价。

去年上半年又同比下降0.45%;今年上半年仍延续下降趋势,同比下跌1.80%,跌幅居前6位的为:金山-6.06%、崇明-4.49%、青浦-3.52%、奉贤-2.67%、松江-2.66%、宝山-2.46%;同样,与去年下半年环比下降0.69%,降幅有所趋缓;跌幅居前6位的有:崇明-3.41%、金山-3.13%、松江-1.61%、奉贤-1.35%、宝山-1.24%、嘉定-1.06%;均为远近郊区域。

企业空间成本(元/平方米/天)

七. 中介服务人员再次减少

除了地方政府和空间运营方,中介机构在企业选址择巢中也发挥着重要作用。

其中,从业人员的数量是衡量一个地区招商引资活跃度、关注度和落地率的“晴雨表”。由于疫情和市场低迷,2022年上半年中介服务人员流失现象比较严重,同比减少17.64%;去年上半年中介从业人员呈大幅上升,同比增长4.23%,环比增长8.61%。而今年上半年则再次下降,同比跌幅为-4.99%,环比增幅为1.82%。同比跌幅居前6位的为:金山-18.75%、崇明-15.00%、嘉定-9.53%、闵行-8.62%、松江-7.78%、静安-6.56%。

服务人数(人)

从以上分析可以看出,企业“择巢选址”的热度既是观察经济的一个“晴雨表”,也折射出不同区域投资环境、营商环境的差异。今年上半年企业“择巢选址”动态有三个方面问题值得关注:一是存在地方政府招商引资很“热”与企业发展意愿和信心偏“冷”之间的差异;二是存在空间载体供应总量过“大”与市场需求太“小”的差异;三是存在各区域产业园区、楼宇布局之“多”与好项目好投资太“少”的差异。如何解决这些问题,看来还需要各级地方政府充分发挥主观能动性,用改革的思路、敢为人先的精神、不断创新的智慧,去破解这些发展中的问题。

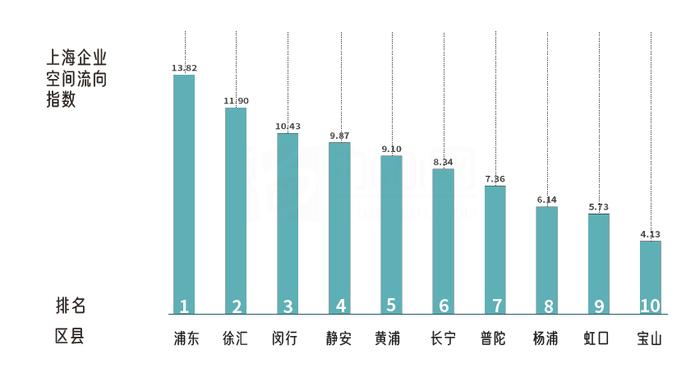

附:2024年上半年“上海企业选址动态指数”前10名

作者:上海产业转型发展研究院首席研究员 夏雨

编辑:林欣蓝

审核:夏 雨

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有