一份年度金融报告,往往能揭示一个国家经济的真实脉动。

2025年12月26日,中国人民银行发布的《中国金融稳定报告(2025)》显示:

截至2025年上半年,全国3529家参评银行中,被列为高风险的“红区”机构虽有312家,但其资产规模仅占银行业总资产的2.1%。

基于此,报告明确判断:我国银行机构整体经营稳健,金融风险整体收敛、总体可控。

98%的银行资产处于安全区间

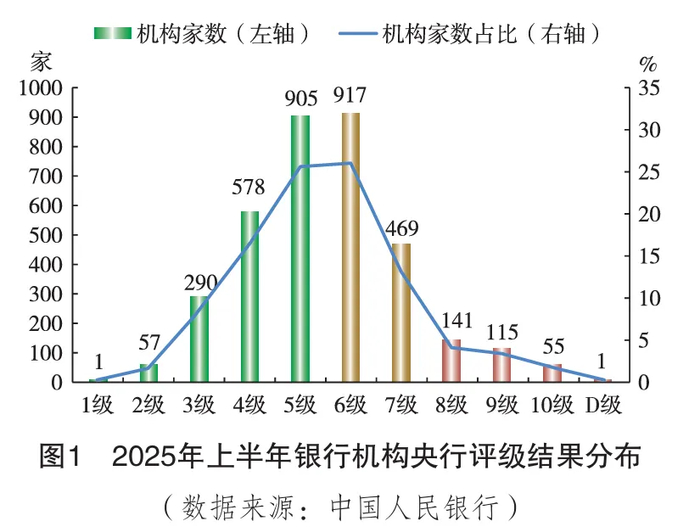

今年上半年,央行对全国3529家银行机构进行了新一轮金融机构评级。

从评级结果来看,98%的银行资产处于安全区间,对应着评级中的1至7级。

央行的评级体系将银行风险由低到高划分为11个级别,包括1–10级以及D级。其中,D级表示机构已倒闭、被接管或撤销;1–5级为“绿区”,6–7级为“黄区”,这两类机构被视为处于安全边界内;8–D级则划入“红区”,表明机构面临较高风险。

具体来看:

“绿区”的银行共1831家,其资产规模达421万亿元,占总资产的94.6%;

“黄区”银行1386家,资产规模14.5万亿元,占总资产的3.3%;

“红区”银行312家,资产规模9.4万亿元,占总资产的2.1%。

从机构类型看,21家全国性银行评级普遍较好,资产规模占全部参评银行的71%,是金融体系稳定的“压舱石”。地方法人银行中,城市商业银行68%位于“绿区”;农村中小金融机构(含农商行、农合行、农信社、村镇银行)虽有部分处于“红区”,但其资产规模占全行业比例不足1%。

与此同时,央行也对3235家银行开展了压力测试。在流动性风险压力测试中,即便面对重度冲击情景,参试银行的通过率仍高达96.29%,较上年进一步提升。

这意味着,即便面对严峻挑战,银行体系依然具备强大的缓冲能力和抗风险能力。

风险分布不均,地方处置显效

当然,稳健,不等于整齐划一。

风险虽总体可控,却分布不均。

通过报告发现,高风险机构主要集中在部分农村中小银行,尤其是农商行、村镇银行和农村信用社。

它们数量多,但体量小、地域局限、关联度低。虽然312家加总,但资产不足全行业3%,不具备跨区域传染的土壤。

值得注意的是,地方上的风险处置已见实效。

报告显示,北京、上海、浙江、江苏、福建、广东、安徽、湖北、四川等9个省市已实现高风险机构“清零”;另有13个省份将高风险机构数量压降至个位数水平。

2024年以来,全国农村中小银行净减少193家,其中村镇银行减少98家,农商行减少44家,农村信用社减少41家。退出方式有序:吸收合并、改制升级、市场退出。

省级农商联合银行改革更是取得突破。截至2025年上半年,浙江、江苏、四川等10省已挂牌成立省农联,既统一提供资本、科技、风控支持,又保留县域法人独立经营的灵活性。

这一成果的背后,是中央统筹、地方主责、“一省一策”风险化解机制的有效落地。

与此同时,行业格局日益清晰。

截至2025年三季度,大型银行总资产占比已经43.9%,同比增长10%,在服务国家重大战略、布局跨境金融、科技金融、绿色金融等前沿领域担当主力;股份制银行总资产占比16.1%,同比增长4.7%,聚焦核心区域与优势产业赛道,走特色化、差异化发展道路;而中小银行,如城商行和农商行总资产占比合计达到26.7%,则是专注服务小微、“三农”和社区金融。

一个“金字塔式”的分层体系已然成型——塔尖稳固,塔基灵活,尾部风险被有效隔离于系统之外。

从资金成本到风险定价的能力跃迁

银行业的稳健,不仅体现在资产质量上,更源于底层能力的变革。

2024年,商业银行净息差收窄至1.52%的历史低位,全年净利润同比下降2.27%。

压力之下开启了整贯穿银行经营系统性变革:

在负债端,监管重拳整治“内卷式”高息揽储。2024年,央行指导市场利率定价自律机制,禁止通过手工补息变相抬高存款利率。整改完成后,银行业每年可节省利息支出超800亿元。同时,存款利率联动调整机制、招投标利率报备制度等相继落地,推动负债成本理性回归,为稳健经营腾出空间。

在资产端,银行加速拓展轻资本业务。银行业务向轻资本领域加速拓展,财富管理、资产托管等业务崛起,推动非利息收入占比升至22.42%。

在资本端,风险缓冲垫持续加厚。国有大行(工、农、中、建、交)成功发行2100亿元TLAC非资本债券,并于2025年第二季度实现TLAC监管第一阶段达标;财政部还通过发行特别国债,支持部分大型银行补充核心一级资本,进一步增强了银行体系吸收损失和支撑实体的长期能力。

正是在负债成本趋于理性、收入结构持续多元、资本基础不断夯实的共同作用下,银行业正构建起一套更加成熟、更具韧性的综合经营能力。

如今,一家银行的核心竞争力,不再是资金成本优势,而是取决于客户深度经营、资产组合配置与风险精准定价等等的综合能力。

2.1%的高风险资产占比,96.29%的压力测试通过率。

这些数字背后,是中国金融治理体系十余年“早识别、早预警、早暴露、早处置”机制的厚积薄发。

今天的中国银行业,已超越传统“存贷汇”的角色。它是新质生产力的“输血者”,是旧风险的“拆弹手”,是宏观政策的“传导器”,更是中国经济韧性的“承压垫”。

银行体系的稳健,就是中国经济的稳健。

4001102288 欢迎批评指正

All Rights Reserved 新浪公司 版权所有