我们常常听人说,刺激消费。

那到底什么是消费?年轻人真的不爱消费了吗?还是真没钱消费了吗?

2024年3月18日,金融监管总局修订发布《消费金融公司管理办法》,将在2024年4月18日起施行。

别急,我们首先来思考一个问题,如果你缺钱了,你会怎么办?

对,那你会问谁贷款呢?

这种向个人的借款,属于民间借贷。

那就要找专业的贷款机构呗,但你知道该找谁吗?

如果企业不具备从事金融业务的资质,是不能经营放贷业务的。

银行、信托、消费金融公司和小额贷款公司等,都是有放贷资质的主体,可以提供贷款。

银行确实是主要的贷款机构,但不同机构的目标客群不一样,比如一般情况下银行审核会比较严格,要求会高一些。

然而世界是多样性的,客户的情况也千差万别,银行没法覆盖所有客群,其他客户也需要借钱!

这不就来了嘛!

而本次监管发文,就是针对其中的消费金融公司。

今天我们就来聊一聊。消费金融公司是要由国家金融监管总局批准设立的,为居民个人提供消费贷款的非银行金融机构。

与银行不同,消费金融公司是不能吸收公众存款的。

消费金融公司提供的是消费贷款,客户贷款的目的自然也要很明确的。

这里所谓消费,是指为生产生活需要而消耗物质财富,比如买台电脑用用,买健身卡练练肌肉,甚至买杯咖啡喝喝,都算消费。

但消费金融公司要考虑客户真实合理的消费需求和充分的还款能力,不是对所有的消费都能发放贷款,需要以小额为原则。

消费金融公司主要服务中低收入客群,不能为买住房和汽车提供消费贷款。那些大额消费需求会可以由银行等其他机构提供。

消费金融公司发放贷款还要以分散为原则,这也能降低自身的风险。

可见,消费金融公司和其他贷款机构相比,客群就体现出差异化,满足不同的需求。

然而,原来的消费金融管理办法已经实行了10年,

消费金融公司面临的风险水平、业务模式都在发生变化。

本次《管理办法》就对多项内容进行了完善,我们挑重点内容说一说。1、提高准入标准消费金融公司注册资本需要是一次性实缴的货币资本,最低限额由3亿元提升到了10亿元,增强风险抵御能力。

消费金融公司的股东出资数额有多有少,可以分为主要出资人和一般出资人。

出资最高的我们称之为主要出资人。《管理办法》对消费金融公司的主要出资人持股比例,由不低于30%,提高到不低于50%。

为啥要提高比例呢?因为如果股权相对分散,会影响消费金融公司的决策效率,

提升主要出资人持股比例,就有利于提高决策效率。其次,也有利于压实股东责任,增强股东参与公司经营的意愿,

能发挥股东资源优势,从而促进股东积极发挥支持作用。

但对主要出资人也有要求的,需要是金融机构,

或者主营业务为提供适合消费贷款业务产品的境内非金融企业,并且满足一定条件。

2、强化业务分类监管

消费金融公司可以在全国范围内开展业务,《管理办法》对其业务范围进行了优化调整,进行分级监管。业务范围划分为2类,分别是基础业务和专项业务。

对于经营状况良好,符合条件的消费金融公司,可以申请经营专项业务,拓宽融资渠道。

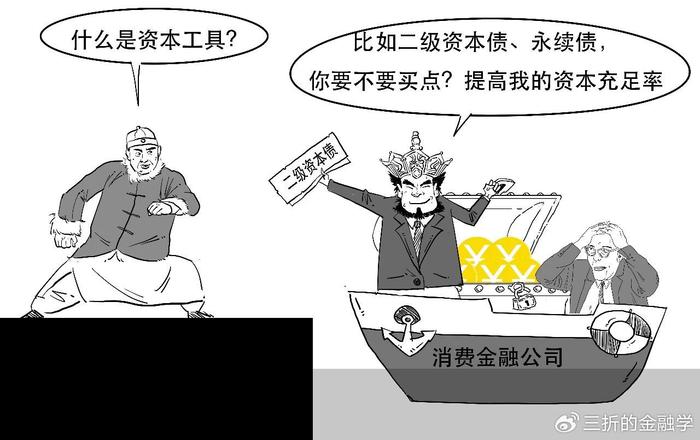

此外,一些符合条件的消费金融公司还可以申请发行资本工具,用来补充公司的资本。

《管理办法》要求消费金融公司更加专注主责主业,取消非主业、非必要类的业务。

比如,取消消费金融公司代理销售与消费贷款相关的保险产品。

这主要是考虑到保险销售的专业性比较高,处理不当容易引发投诉纠纷。专业的人做专业的事嘛!以往,消费金融公司通常会寻求与

3、担保增信业务

融资担保公司、保险公司等机构合作,作为贷款的风险缓释手段,从而降低自身风险。

这是一种增信服务,此类合作机构需要具备担保资质,或者符合保证保险监管等要求。

但这也容易引发一些问题。如果消费金融公司过度依赖这个模式,认为放款都由其他机构兜底,就可能会放松对借款人实际信用资质水平的审核,“闭眼放款”使自主风控能力大幅下降。

而这个模式对于借款人来说,除了原本要支付贷款利息外,还会增加担保费用,就推高了借款人贷款的综合成本。

一旦担保业务余额过大……

消费金融公司也可能会面临担保公司无法代偿的风险。

基于这些原因,《管理办法》对这一模式进行了限制,规定消费金融公司担保增信业务的余额,不能超过该公司全部贷款余额的50%。

同时,消费金融公司也不能因为引入了担保增信就放松对贷款质量管控,需要提升自己的风控能力。

此外,消费金融公司不能与无放贷资质的机构共同合作发放贷款。

《管理办法》强调,消费金融公司需要加强对合作机构的约束管理,也要将消费者权益保护纳入公司治理,切实保护金融消费者的合法权益。

总之,本次管理办法的发布,是时隔10年后的重大调整,

为满足消费金融公司高质量发展和监管需求。好了,今天就说到这吧。你准备好消费了吗?

等鱼来的日子,更需要耐心。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有