当被动投资的洪流以一种一往无前趋势冲刷A股时,作为洪流的发动机,指数编制机构在干什么?

我在2023年简单总结过国内龙头指数编制机构——中证指数公司,过去两年的主要工作:

首先是根据当前A股投资热度优化已发布指数,比如将大量中证全指/中证800指数的行业子指数修订为主题投资指数;其次是编制更多符合国内资本市场发展需求的新指数,比如推出多款科技创新、股东回报主题指数。

某位基金经理在2024年的基金二季报中提到,赚钱的时候他是幸运的,亏钱的时候他是不幸的。大多数市场参与者的舒适感其实与这位基金经理一样,很大程度上来自“后视镜”视角。

为了平衡投资者的舒适感和实体经济的融资需要,包括中证指数公司在内的指数编制机构,这两年的主要工作其实就是探求市场参与者的体感边界。

以已经发布的中证A50指数,和即将发布的中证A500指数为基础,中证A系列指数在纳入大量新质生产力行业个股的基础上,对指数成分股行业分布进行了二次均衡。或许在未来某一天,当投资者们从“后视镜”视角复盘中证A系列指数编制思路时,会将其视作应对当前市场平衡感的阶段解法。

一、被动指数的主动管理

1874年,德国统计学家哈曼·派许采用不同商品的销售量,加权计算综合商品价格指数时,可能也没想到“派氏加权法”会成为后市资本市场编制指数的重要准则之一。

任何事物都抵不过时间的侵蚀,经过100多年的发展,派氏加权法的缺点正逐渐被投资者关注。比如塞思·卡拉曼在《安全边际》一书中,就批评了采用自由流通市值指标“派氏加权”股票指数的计算方法,因为该方法会导致“动量效应”——有些上市公司盈利状况并不优秀,但只要入选了标普500指数,就会有增量资金不断买入,最终推动股价不断攀升,进而导致该公司更不可能被从标普500指数中剔除。

为了解决这种指数编制层面的“漏洞”,标普道琼斯指数公司在修订标普500指数编制规则时,添加了一条“主动判断”准则:指数委员会在具体成分股的资格筛选过程中,享有一定自由裁量权。至于具体如何裁量,标普道琼斯指数公司并未给出。

相对标普道琼斯指数公司的“黑盒”标准,中证指数公司在A系列新指数的编制过程中引入了“白盒的”中证ESG评价体系。比如即将公布的中证A500指数就明确规定,成分股中证ESG评级最低不得低于CC级。

中证指数官网显示,中证ESG评价体系包括环境(E)、社会(S)和公司治理(G)三个维度,下辖13个主题、22个单元和近200个指标。

环境维度,中证ESG评价体系旨在反映企业生产经营过程对环境的影响,揭示企业面临的环境风险和机遇;社会维度,该体系力求反映企业对利益相关方的管理能力及社会责任方面的管理绩效,揭示企业可能面临的社会风险和机遇;公司治理维度,中证指数公司重点考察企业是否具有良好公司治理能力或存在潜在治理风险。

普通投资者显然不可能手算每家上市公司的ESG得分,所以中证指数公司在官网开放了查询入口,投资者可以实时查看A股所有上市公司的ESG评级。

在被动指数的编制规则上做“主动管理”,最终效果如何?申万宏源证券曾在2020年发表过一篇针对标普500指数的研报,其中提到,2019年美股市值前500的上市公司中,共有73只未进入标普500指数。事后复盘,以上73只股票在2019年内的涨幅,均低于同期标普500指数,说明标普道琼斯指数公司的“主动管理”工作确实增厚了投资者收益。

中证A500指数目前尚未正式推出,对于指数成分股的ESG剔除效果暂时无法定量判断,但结合指数编制规则中对行业均衡的条款规定,至少指数编制机构的诉求是明确的——追求指数在长期维度的稳定、优异表现。

二、行业均衡与新质生产力

2020年的美股历史上第五次熔断,使得押注尾部风险的塔勒布一夜成名。但真正研究过塔勒布杠铃组合的朋友们不难发现,这个组合在绝大部分时间都是稳定亏钱的,虽然当极端情况出现时,采用塔勒布杠铃策略的某位基金经理净值涨了20倍。

对于投资者而言,一个投资组合10年不赚钱,可能确实难以坚持,所以当前全球资管行业普遍采用的组合构建方法,还是马科维茨的投资组合理论。而该理论的核心结论,就是尽可能保证均衡分散。

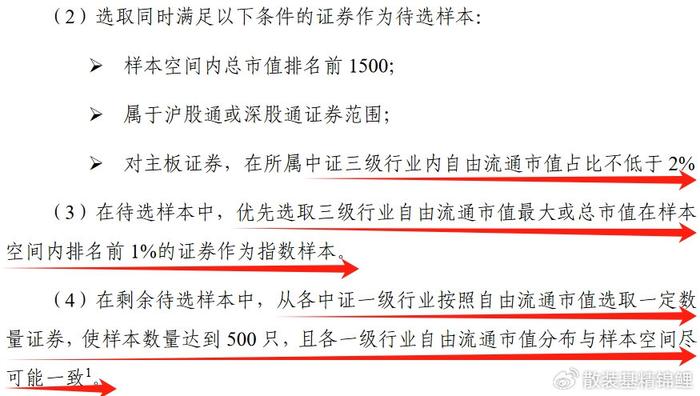

相对已经公布的中证A50指数,中证A500指数因为成分股数量更多,所以在编制规则中的行业均衡要求更细:不仅优先纳入中证三级行业中自由流通市值最大的证券,同时要求指数在中证一级行业自由流通市值上的分布结果与中证全指尽可能一致。

根据中证指数公司公告显示,中证A500指数最新一期样本已完成对35个中证二级行业及92个中证三级行业的全面覆盖,且指数行业分布权重相对沪深300、中证800等常见宽基指数更接近A股市场整体水平。

从具体行业层面角度拆解,中证A500指数的均衡分散特征可能更加直观。综合首批中证A500指数成分股与当前沪深300指数成分股名单,共有32只金融行业沪深300指数成分股未入选中证A500指数。除中证一级金融行业外,中证一级主要消费行业也是中证A500显著低配板块。

既然出现行业低配,那就一定存在相对高配行业。Wind数据显示,相对沪深300指数,即将公布的中证A500指数显著超配工业、原材料、通信服务等行业,而以上行业都是“硬科技”概念股较为集中的行业。

新质生产力自2023年9月提出以来,一直被许多投资者认为是概念炒作。但看过我8月文章的朋友不难发现,2024年内净值涨幅最大的基金经理们(年内净值最低点到最高点),均重仓了AI概念。且相关基金经理并非单纯从股价动量角度进行配置,而是进行了一定盈利预期筛选。

格雷厄姆曾经提出,资本市场短期看是投票器,长期看是称重机。股价上涨的根本原因还是上市公司盈利驱动。

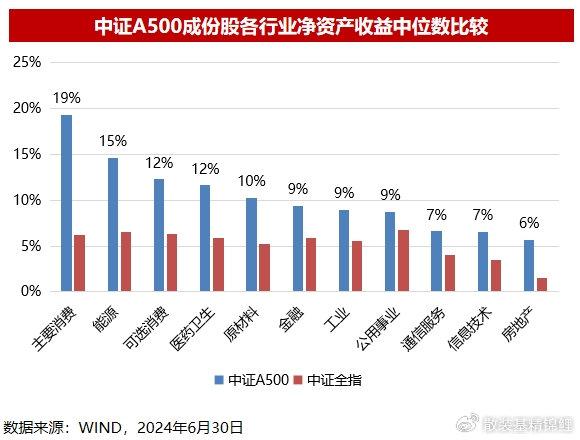

根据Wind数据统计,首批中证A500指数成分股按照行业分布排序后,ROE中位数均相对自身所在行业中位数有明显提升。以上数据说明,中证A500指数在均衡分散、兼顾新质生产力的基础上,确实将其中基本面情况更优质的成分股精挑细选,至少在理论层面保证了投资者长期利益。

三、最后的话

行业共识的形成来自每一位微观从业者的主观感受。2023年开始,当各家公募开始布局指数赛道时,许多朋友找我聊过国内公募行业的商业模式问题。汇总各位朋友的观点,公募基金的工作本质就是受托财富管理,而促成契约的核心要素就是信任。

那么投资者的信任感究竟由何而来呢?不论是曾经对明星基金的追逐,还是当下对指数投资的坚持,归根结底,投资者们渴求的都是收益确定性。

相对主动权益,被动指数如何让持有人产生更多“信任感”,成为当前公募基金公司们的关注重点。以本次中证A500指数相关ETF的申报为例,嘉实基金采取了低费率打法,主动将管理费+托管费的综合费率压低到了0.2%/年,希望将更多投资收益反馈给持有人。

除低费率让利动作外,定期分红也成为基金公司收获持有人信任感的另一项标准动作。根据嘉实中证A500 ETF(场内扩位简称:A500指数ETF;基金代码:159351)申报资料显示,嘉实基金将在每个季度最后一个交易日计算A500指数ETF(159351)的季度超额收益情况,一旦超额收益大于0,则会将不低于60%的超额收益以分红方式派发给持有人。

如果说曾经烈火烹油的主动权益营销更多围绕基金经理展开,那么当前轰轰烈烈的被动指数营销则更取决于基金公司的综合实力。

截至2024年8月31日,嘉实基金管理的ETF总规模已超1700亿元,旗下更是拥有国内首只沪深300 ETF(159919),其规模也于2024年正式突破1000亿元,正式成为深交所场内交易的、规模最大的沪深300ETF产品。

作为从2005年开始接触指数基金的行业老兵,嘉实基金在国内指数投资领域布局全面:除宽基指数外,嘉实旗下的科创芯片ETF(588200)、新经济港股通LOF(501311)等产品均独占相关指数国内份额,或断崖式领先其他基金公司同类产品。

2024年4月,最新版资本市场“国九条”发布。遍历《意见》全文,看似在谈资本市场高质量发展,本质还是探求更符合时代背景的投资者回报途径。

包括嘉实基金旗下的A500指数ETF(159351)在内,中证A50、A500指数相关ETF已经确定了低费率+稳定分红的持有人回报原则。或许多年后回看,2024年将成为国内资本市场发展的转折点之一。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有