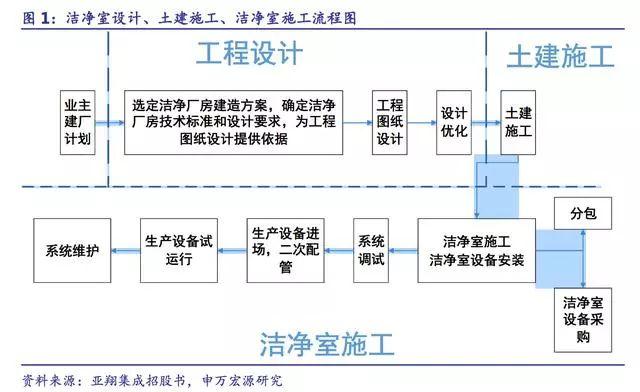

细分产业链拆分:工程设计、土建施工和洁净分包施工

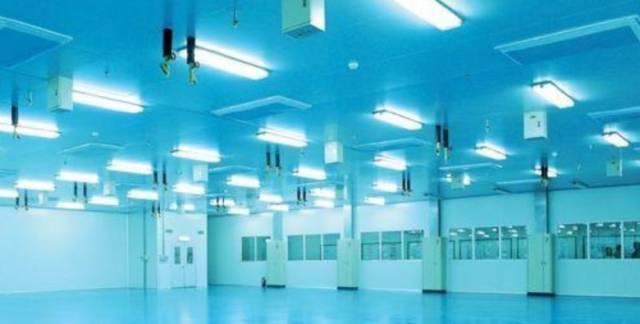

新建洁净厂房可以分为工程设计、土建施工、洁净室施工 3 个环节。

洁净室工程始于业主新建厂房计划,在业主确定建厂计划后,会联系具有设计资质的设计商为工厂做整体设计方案,由于洁净室工程在厂房建设中处于重要地位,故在工程设计的过程中设计方会和业主反复沟通,确定洁净厂房的建造方案和技术标准。

在工程设计确定之后,下一步就是土建施工,土建施工达到一定的阶段洁净室工程就开始了,工程设计及土建施工的意义在于为洁净室工程提供符合洁净厂房要求的建筑方案和空间。

工程设计毛利率最高,洁净室分包毛利最大

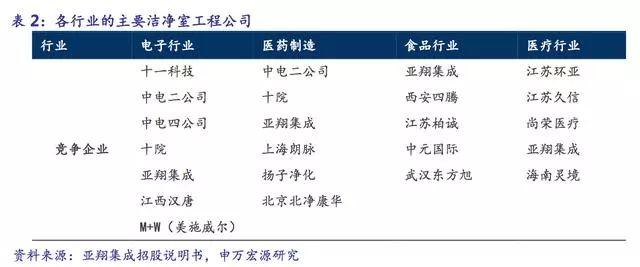

整体上看,目前我国洁净室工程行业竞争分散,技术实力参差不齐。洁净室工程服务行业市场化程度较高,行业内企业众多,但技术实力参差不齐。

经过多年的发展,行业内企业逐渐分化,一些资金、技术实力较强的企业逐渐在高端市场争得一定市场份额;规模较小、技术实力较弱的企业,集中于低端市场;但每家企业的市场份额均较低,整个市场较为分散,根据中国电子学会统计数据,2013 年洁净室市场份额最大的中电二公司也仅占4.9%。

上市公司中,亚翔集成和十一科技在 2015 年的市场份额分别为 3.77%和 6.26%。

洁净室的应用行业都是高技术高专业性的行业,对洁净室的技术和洁净效果要求都极高。洁净室工程是个技术性和专业性都非常强的行业,需要企业具备丰富的实践经验和较强的技术实力,拥有专业经验的企业优势非常明显。

目前国内电子领域洁净室工程行业的主要企业有十一院、中电二公司、中电四公司、十院、亚翔集成、江西汉唐、美施威尔(上海)等,其中业务规模较大的是十一院、中电二公司和中电四公司。

不同的环节议价能力不同,工程设计毛利率最高,高达 40-50%,洁净室施工毛利率15-20%,土建施工毛利率最低,10%以下。由于工程设计需要具备设计资质,不同行业的设计资质不同,其中工程设计综合甲级资质是我国工程设计资质等级最高、涵盖业务领域最广、条件要求最严的资质,目前全国具有综合甲级资质的企业不到 60 家,且工程设计对技术要求最高,故工程设计毛利较高。

在施工方面,土建施工竞争最为激烈,企业最多,毛利最低,而洁净室施工需要具备较强的专业基础和技术实力,属于技术密集型,故毛利相对较高。

从整体产业链价值看,集成电路和新型显示合计,年收入空间达千亿,毛利达百亿。

通过加总集成电路和新型显示 2 个行业的洁净室各产业链价值量,2017-2021 年,每年工程设计收入为 10-20 亿,毛利为 5-10 亿,土建收入为 350-450 亿,毛利为 20-30 亿,洁净室施工收入为 400-500 亿,毛利为 60-80 亿,整体收入在千亿级别,毛利在百亿级别。

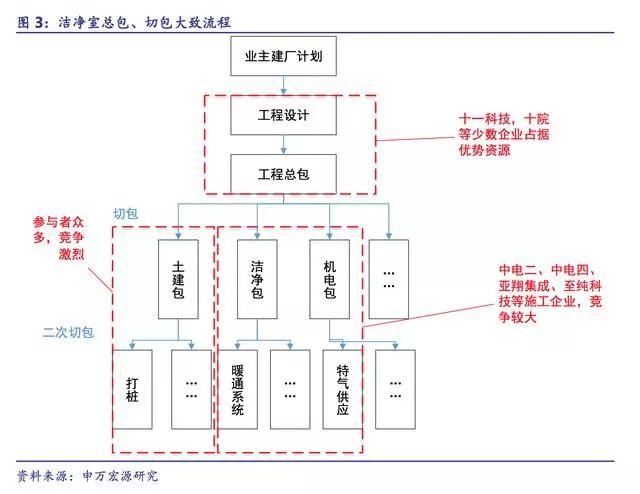

从产业链环节上看,工程设计具有极高的资质要求,国内具有资质企业不多,行业最为集中;

洁净室施工中洁净包和机电包是洁净室的核心部分,决定洁净效果,技术要求比较高;土建施工部分参与者众多,只需要一般土建资质就行,竞争激烈。

在洁净室工程行业,工程设计处在产业链上游,土建和洁净室施工处在下游,以合肥长鑫集成电路项目为例,十一科技是设计方和工程总包方,在设计工作完成以后,总包方先进行切包,共切分成 50 多个分包,对每个分包再邀请合格供应商前来投标,中电二、中电四、亚翔集成都属于公司的合格供应商,下游企业拿到分包之后会视情况进行二次分包。

由于设计工作的全局性,一般工程设计由一家企业承接,且工程设计对公司历史经验、公司实力要求很高,故少数大的设计院,比如十一科技、十院(中国电子工程设计院)等占据优势资源,市场最为集中。

众多分包中洁净包和机电包对技术要求比较高,参与者相对比较多,中电二、中电四、亚翔集成、苏州超净等都属于这个环节。

竞争格局稳定,集中度高,重点公司充分受益行业发展

集成电路洁净室工程竞争格局分析

由于土建施工一般都是外包给其他方进行,和洁净室工程关系不大,故仅仅参与土建施工的公司不在此分析之列。洁净室工程的整条产业链可以分为 3 个部分,工程设计,土建施工和洁净室施工,其中工程设计需要具备设计资质,且一般都是整体厂房布局的设计,而不仅仅只是洁净厂房的设计。

若设计厂商拿到的是 EPC(设计、采购、施工一体化)订单,则会将施工部分外包给其他方,洁净室施工方也会将土建部分外包给其他方,故仅仅参与土建工程的公司不在本报告分析之列。

本文完整报告下载:百度搜索“乐晴智库”www.767stock.com

我们用该公司参与的项目涉及的总投资金额作为公司业务大小的参考。我们统计了2010-2017 年大型的已建成和计划建设的集成电路项目和其总投资金额信息,根据目前我国主要的洁净室工程领域公司,按照工程设计和洁净室施工分类,根据各家公司公开的项目数据进行统计,如果公司参与这个项目,用“1”表示,如果公司没有参与该项目,用“0”表示。

最后统计每家公司参与的项目涉及的总计投资金额,比较其参与项目涉及的总投资金额和所有项目的总投资金额,以此作为公司业务量大小的参考。

根据测算,已建成和在建的项目投资总额为 10192 亿,设计领域十一科技一家独大,参与项目涉及总投资金额 6130 亿,占总金额比例 60%;洁净室工程施工市场比较分散,十一科技,中电二,中电四,亚翔集成,江西汉唐参与项目涉及的总投资金额为 2762亿,2105 亿,1341 亿,617 亿,675 亿。

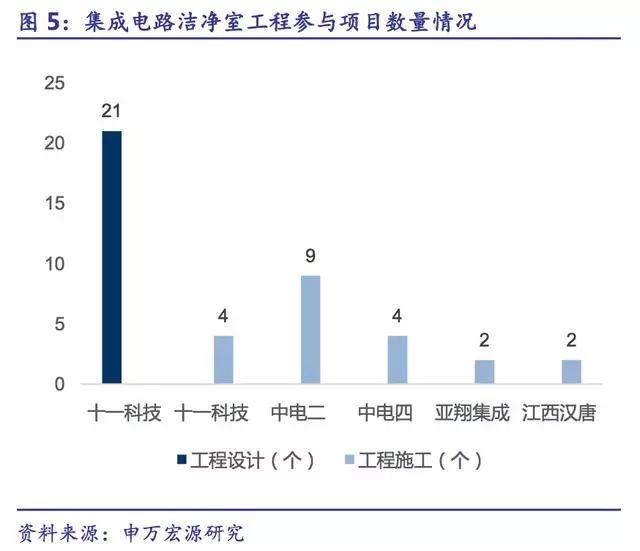

根据各家公司公布的项目数据进行整理分析,其中十一科技参与设计工程最多,共参与 21 个项目,参与项目涉及总投资金额为 6030 亿;

工程施工市场比较分散,十一科技、中电二、中电四、亚翔集成、江西汉唐均有不同程度的参与,参与项目分别为 4 个,9 个,4 个,2 个,2 个,按照参与项目累计涉及的总投资金额计算,十一科技,中电二,中电四,亚翔集成,江西汉唐参与项目涉及总投资金额为2762 亿,2105 亿,1341 亿,617 亿,675 亿。

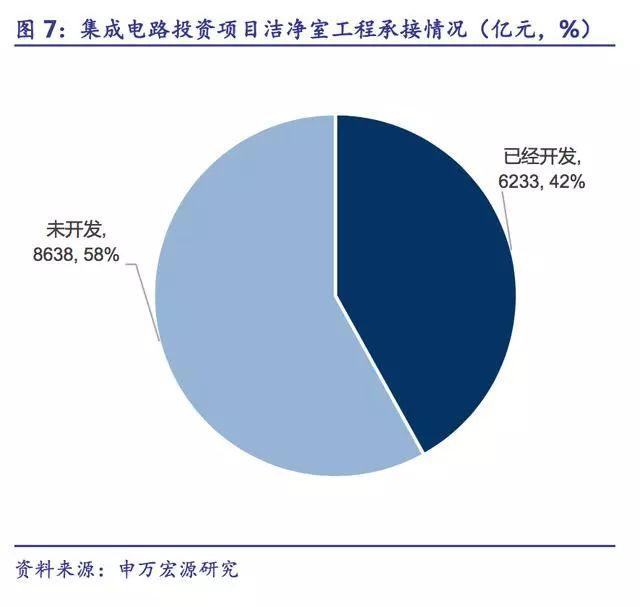

还未被承接的集成电路洁净室工程设计市场规模为 34.6 亿,洁净室施工市场规模为864 亿,占整体市场规模的 58%。

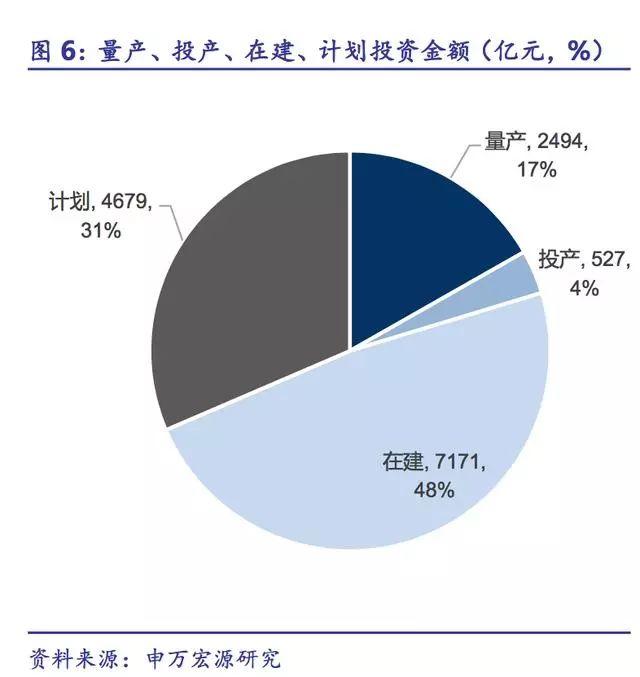

统计项目中,量产、投产、在建、计划的项目涉及的总投资金额分别为 2494 亿,527 亿,7171 亿,4679 亿,占比分别为 17%,4%,48%,31%,在建的项目中还没有公司承接(包括设计和施工)的项目共有 8 个,总计投资金额2850 亿元,计划的项目共有 10 个,总计投资金额 5788 亿元,即还未有公司参与的项目金额共计 8638 亿元,占总体项目金额的 58%;

以此计算还未被开发的集成电路工程设计市场规模为 34.6 亿,洁净室施工市场规模 864 亿元。

新型显示洁净室工程竞争格局分析和集成电路类似,新型显示产业的洁净室工程土建部分一般都是外包给其他方进行,和洁净室工程关系不大,故仅仅参与土建的公司不在此分析之列。

我们用该公司参与的项目涉及的总投资金额作为公司业务量大小的参考。我们统计了2010-2017 年大型的已建成和计划建设的新型显示项目(LCD 和 OLED)和其总投资金额信息;

根据目前我国主要的洁净室工程领域公司,按照工程设计和工程施工分类,根据各家公司公开的项目数据进行统计,如果公司参与这个项目,用“1”表示,如果公司没有参与该项目,用“0”表示。最后统计每家公司参与的项目涉及的总计投资金额,计算出其参与项目涉及的总投资金额占所有项目的总投资金额比例,以此作为公司业务量大小的参考。百度搜索“乐晴智库”,获得更多行业深度研究报告

根据我们的测算,已建成和在建的项目总投资金额为 8521 亿,设计领域,十一科技参与项目涉及的投资金额 1648 亿,占全体项目投资金额比例 19%;洁净室工程施工市场分散,亚翔集成,江西汉唐,中电二,中电四,参与项目涉及的总投资金额分别为 922 亿,1079 亿,4247 亿,1304 亿。

根据各家公司公布的项目数据进行整理分析,在设计领域,十一科技共参与 9 个项目,项目涉及总投资金额为 1648 亿;洁净室施工市场比较分散,亚翔集成、江西汉唐、中电二、中电四均有不同程度的参与,参与项目分别为 6 个,5 个,19 个,5 个,参与项目涉及的总投资金额分别为 922 亿,1079 亿,4247 亿,1304 亿。

还未被承接的新型显示洁净室工程设计市场规模为 18.1 亿,洁净室施工市场规模为453 亿,占整体市场规模的 45%。

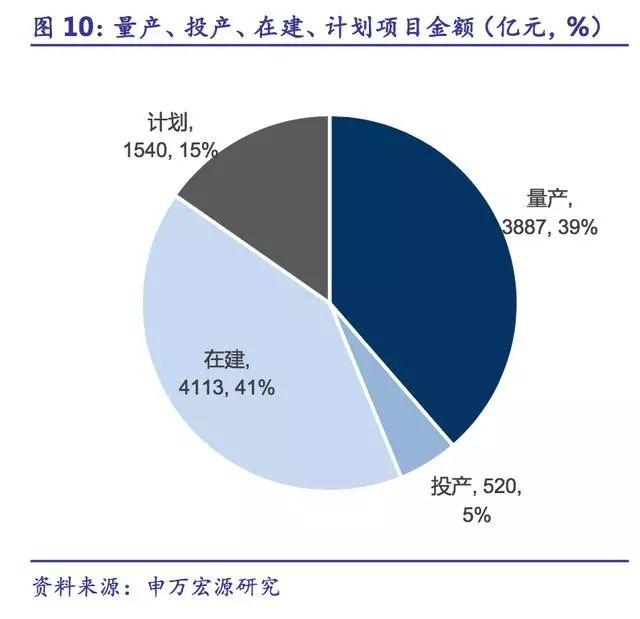

统计项目中,量产、投产、在建、计划的总投资金额分别为 3887 亿,520 亿,4113 亿,1540 亿,占比分别为 39%,5%,41%,15%,在建的项目中还没有公司承接的项目有 14 个,累计项目投资金额为 2994 亿元,计划的项目有6 个,累计项目投资金额为 1540 亿元,即还未有公司参与的项目共有 20 个,累计投资金额为 4534 亿元,占近年来总体投资金额的比例为 45%。

洁净室工程行业的变化趋势

总体来看,洁净室工程行业的变化趋势主要体现在 3 个方向,竞争方向转变,节能发展,以及高端洁净技术的探索。

1、竞争方向转变:由价格竞争转变为价值竞争

随着电子产品的集成化、密化、微型化、功能化等趋势,对元器件的可靠性要求越来越高,电子信息制造业对洁净室的要求标准也更加严格。

微量的脏污或微弱的静电都有可能造成元器件产品良品率的大幅降低,直接影响公司的效益。目前硬盘磁头的静电压阈值已经下降到3V以内,部分IC的封装环境要求达到Class10甚至 Class1的水平。

电子信息行业的技术发展和高性能要求促使洁净室工程行业企业由价格竞争转向技术竞争,只有具备技术研发、自主创新能力的企业才能满足客户需求而持续发展,才能设计和建造符合要求的高端的洁净室,相关技术和服务能力的提升将成为未来市场竞争的焦点。

2、节能化成为洁净室重要目标

洁净厂房是我国的耗能大户之一,据不完全统计,洁净室的能耗是一般写字楼的10~30 倍,我国的 8 英寸芯片厂,洁净室单位面积能耗比美国同型工厂高 15%(美国耗能 1.28 kW/m2~1.63kW/m2, 而中国耗能 1.48 kW/m2~1.93 kW/m2)(资料来源:中国电子学会洁净分会)。

以上海某知名芯片厂为例,其全年耗电量 51%是用于洁净室运行及相关的维护,如果将 51%的能耗合理降低,对企业来说就意味着利润的增长。

因此,洁净室下游相关行业企业越来越重视洁净室的节能问题。这就要求洁净室工程行业企业,从客户需求出发,从设计理念、建造施工、设备配备及运行等各个方面进行节能设计,只有采取全方位的节能技术,整个洁净室行业才能持续、良性发展。

3、向控制空气分子污染等高端洁净技术方向发展

空气分子污染(Airborne Molecular Contaminants,简称 AMC)作为 IC 工厂所关心的问题于 20 年前最先由日本人提出,近年来, 世界 IC 技术发展迅速, IC 芯片日益微型化,目前已经有直径为 0.4 mm 的世界最小的非接触型无线射频识别芯片。

AMC 对当前的 IC生产其潜在的污染比粒子污染要广泛多,粒子污染控制只需要确定粒径及个数,但对 AMC控制而言,除了受芯片线宽的缩小而变化外,并受工艺、工艺设备、工艺材料及传送系统等的影响;更有甚者用于某一工序的各种工艺材料(化学品、特种气体等)在很多情况下其微量的分子残余对下一工序往往可能就是污染物。

因此,IC 生产过程中的某些加工工序及工序间的材料传送和存放环境中,AMC 已成为严重影响成品率的重要问题,AMC 分子控制技术成为洁净室设计与施工建设的主流趋势。

目前,国内的洁净室工程行业企业中已经开始从事此方向的研究,在该领域比较领先的企业有亚翔集成,在分子净化技术方面该公司已经走在了同行业的前列,而中国电子工程设计院则在防微震方面技术领先。获取本文完整报告请百度搜索“乐晴智库”www.767stock.com

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有