导读: 2016年,在大宗商品疯狂盛宴中,ETF悄悄地成为了影响市场价格波动的幕后推手。投资者对大宗商品的热衷,到底是灾难还是救星?

前几年,随着食品和燃料等价格的上涨,市场对大宗商品的投资变得更加热衷,而由于实物投资较为困难,大宗商品交易型开放式指数基金(ETF)逐渐成为热门。

大宗商品ETF通过基金公司投资商品实物和期货合约,允许投资者押注原油、玉米、白糖、铜或其组合的未来走势。这种被动型的交易通常规模巨大,在不知不觉中对大宗商品价格造成剧烈波动。如今,尽管大宗商品ETF的交易规模和潜在影响力都不如以前巨大,但交易频次却更高,逐渐变成积极型基金。

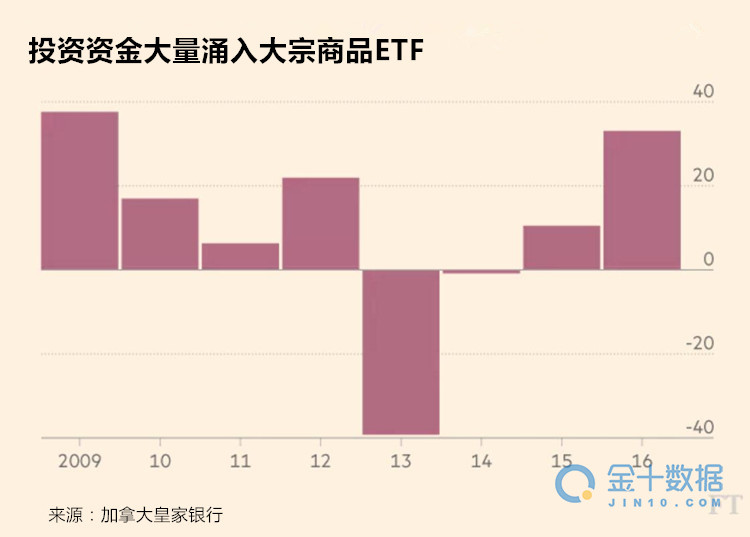

据加拿大皇家银行的数据,今年截至11月,超过330亿美元资金注入大宗商品ETF,创2009年来最高水平。有关大宗商品指数显示,今年对大宗商品市场的积极资金注入几乎抹去近五年来的流失。

市场对大宗商品的这种投资接近疯狂。在美国ETF市场中,接近十分之三的基金追踪石油和天然气期货,而追踪黄金期货和金矿的也占十分之三。根据ETF.COM的数据,2016年1月至2月中期间,因油价跌至谷底,投资者往汽油燃料类型的基金注入超过14亿美元,不过6月份油价反弹的时候又近乎撤回全部资金。

越来越多投资者甚至沉迷于使用杠杆对大宗商品进行快速交易。他们对杠杆ETF产品的持有时间十分短暂,像VelocityShares ETF这种针对原油的基金甚至能够提供300%的每日回报率。

投资者认为ETF跟一般“买入并持有”的资产不同。他们已经意识到,如果持有ETF太长时间,反而不利于大宗商品ETF的收益,因此开始做短线,但也有投资者选择持有长期合约。

全球大宗商品供应过剩不仅打压其价格,还导致许多大宗商品的现货价格相比期货交货价格下滑许多。严重的期货溢价通常意味着价格看跌,可能导致持有大宗商品ETF的投资者损失大量资金。为了避免这一问题,部分大宗商品ETF投资者会选择持有交割日期更晚的期货合约。

在这场投资盛宴当中,作为全球最大大宗商品ETF的黄金基金最为引人注目。黄金基金大多持有实物黄金而非衍生品合约。许多投资者喜欢投资黄金ETF是因为其流动性较好,又不像期货风险那般高,符合普通投资者的需求。

不过,这些日子以来,投资者对黄金ETF日益疯狂的买入反而加剧了近期的黄金抛售。彭博此前数据显示,11月黄金ETF 持有量在美国大选前暴增40%,但自那以来大幅撤回,导致金价持续下滑。

文|金十数据【微信ID: goldnews】

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有