摘要

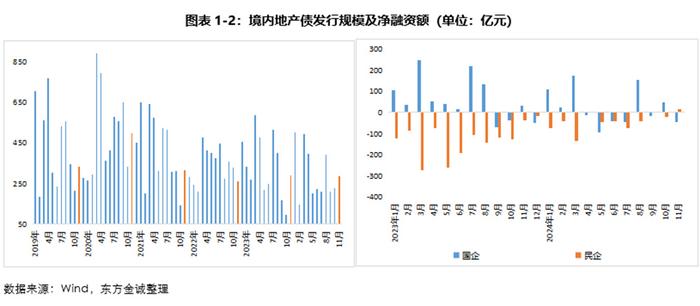

11月地产债发行规模持续回升,但受到期规模较大影响,当月净融资额再度转负,其中国企债因到期量增加导致净融资转负,民企债净融资额则由负转正。受信用债市场回暖、资金面宽松等因素共同影响,11月地产债发行利率出现大幅下行。

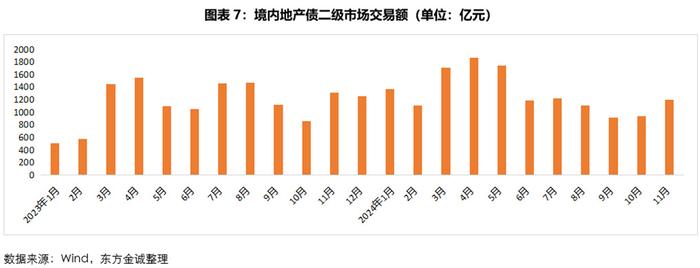

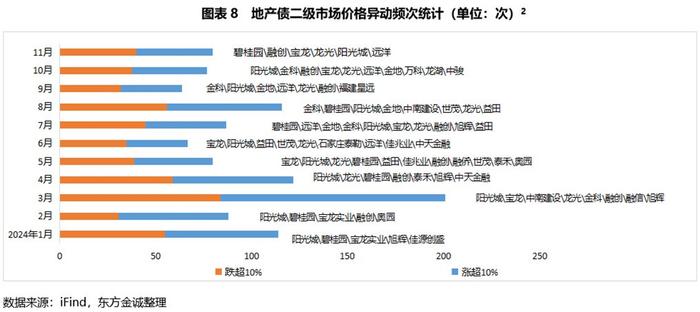

受行业基本面支撑,月内行业利差整体呈现下行走势,二级市场价格异动频次环比无显著增加,地产债交易活跃度小幅上升。

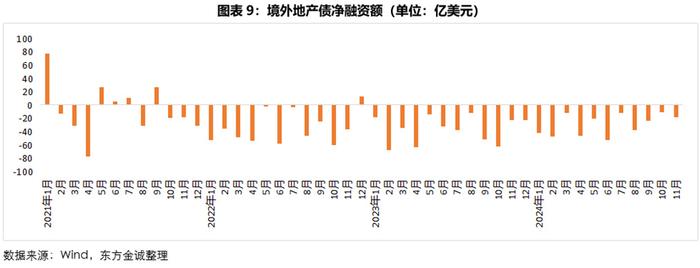

11月新发境外地产债规模仅为0.05亿美元,净融资缺口进一步扩大至18.56亿美元。

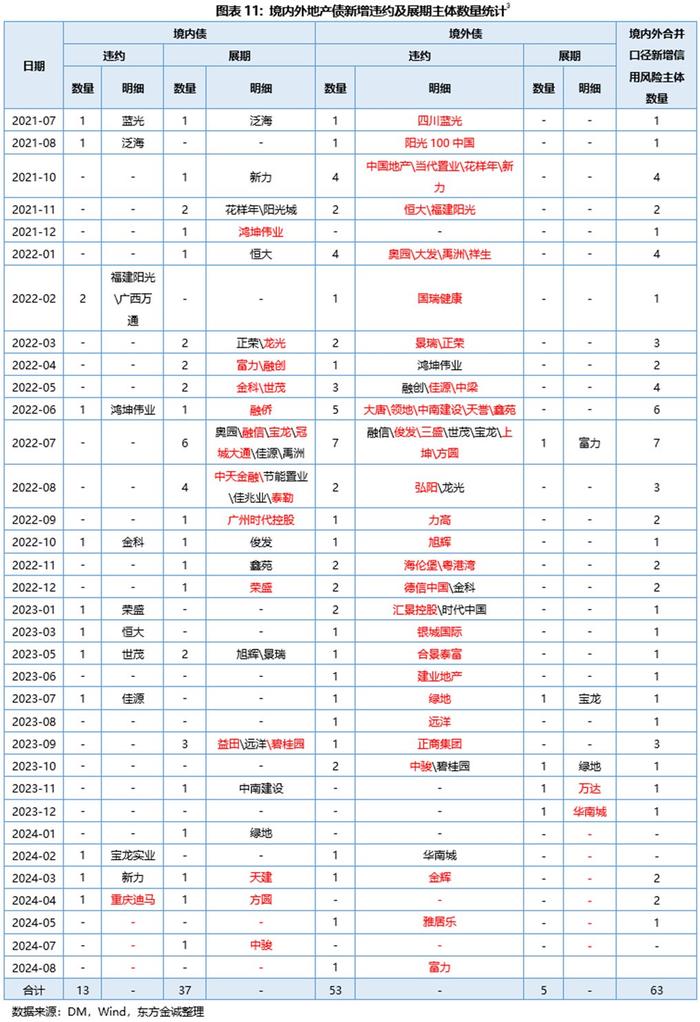

11月无新增境内外债券违约或展期主体。

高频数据显示,11月1-30日30大中城市日均商品房成交套数为3454套,环比下降6.66%(剔除了国庆假期的影响,对比基数为10月9-31日),不排除季节性因素带来的影响;从同比数据来看,11月日均成交套数较去年同期大幅增长20.41%。我们认为,11月楼市大体延续了9月26日中央政治局会议提出“止跌回稳”方向以来楼市出现的积极变化,其中,11月19日之后契税等减税政策全面落地,对高能级城市、特别是二级城市楼市成交量促进作用显著;12月在政策利好和房企年底冲业绩等因素共同作用下,楼市热度大概率会延续。后续房地产支持政策在降低房贷利率,加大“白名单”项目贷款拨付力度等方面还有较大空间。若政策支持到位,接下来房地产市场存在趋势性止跌回稳的潜力,这也将推动房企信用风险进一步收敛。

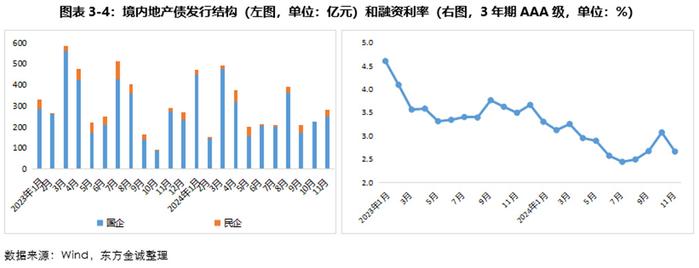

一、11月地产债发行规模持续回升,但受到期规模较大影响,当月净融资额再度转负,其中国企债因到期量增加导致净融资转负,民企债净融资额则由负转正。受信用债市场回暖、资金面宽松等因素共同影响,11月地产债发行利率出现大幅下行。

11月地产债发行规模持续回升,但受到期规模较大影响,当月净融资额再度转负。11月共计20家房企发行地产债27只,合计发行规模为282.55亿元,环比大幅增长25.3%,同比微降1.4%。净融资方面,11月地产债到期规模同比、环比分别增长6.7%和59.4%,拖累净融资额再度转负至-34.3亿元,上月为26.7亿元。

国企债净融资转负,民企债净融资额则由负转正。11月国企地产债发行规模为246.3亿元,同比下降9.4%,环比增长9.2%;当月到期量环比、同比均大幅增长,拖累净融资额由正转负至-46.9亿元。民企债方面,当月共计4家民营房企发行4只地产债,合计规模为36.3亿元,净融资额由负转正至12.6亿元,上月为-20.4亿元。

受信用债市场回暖、资金面宽松等因素共同影响,11月地产债发行利率大幅下行。11月,地产债主力品种为3年期AAA级地产债,共计发行10只,加权平均利率为2.66%,较前值大幅下行41bp,与信用债发行利率整体变化方向一致。

二、受行业基本面支撑,月内行业利差整体呈现下行走势,二级市场价格异动频次环比无显著增加,地产债交易活跃度小幅上升。

受益于政策继续加码提振行业景气度,11月地产债利差整体呈现下行走势。具体看,月初行业利差为120.47bp,月末收至104.44bp,月内大体延续下行走势,利差合计下行幅度为16.03bp。其中,国企利差与行业利差走势趋同,由月初的90.68bp下行至月末的75.62bp,月内合计下行幅度为15.06bp;民企利差则出现小幅上行,月末利差收至2415.54bp,较月初上行16.61bp。

11月,地产债二级市场交易活跃度持续上升。当月地产债成交只数和成交额分别为835只和1186.45亿元,债券成交数量和成交总额环比分别增长5.4%和27.4%。

11月地产债价格异动频次无显著增加,价格异动集中于已违约或展期房企。11月,债券单日价格偏离幅度超10%的频次为80次,较上月增加3次,涉及12家房企、24只债券。具体看,单日价格跌幅超过10%的频次为40次,上月为38次;跌幅超过30%的频次为23次,涉及6家主体,分别为上海宝龙实业、深圳龙光、碧桂园地产、阳光城集团、远洋控股和融创集团;月内单日价格涨幅超10%的频次40次,涨幅超30%的频次为26次,涉及9家房企,分别为上海宝龙实业、中南建设、金科地产、世茂股份、远洋控股、深圳龙光、碧桂园地产、阳光城集团和融创集团。

三、11月新发境外地产债规模仅为0.05亿美元,净融资缺口进一步扩大至18.56亿美元。

11月远东发展发行境外地产债1只,发行规模为0.05亿美元;当月到期规模为18.61亿美元,环比增长70.36%,带动净融资缺口由上月的10.92亿美元扩大至18.56亿美元。

四、11月无新增境内外债券违约或展期主体。

11月新增境内、境外违约债券各1只,违约日债券余额分别为10.42亿元和6.25亿美元,涉及主体分别为荣盛地产和合景泰富集团,均为前期已违约主体。

高频数据显示,11月1-30日30大中城市日均商品房成交套数为3454套,环比下降6.66%(剔除了国庆假期的影响,对比基数为10月9-31日),不排除季节性因素带来的影响;从同比数据来看,11月日均成交套数较去年同期大幅增长20.41%。我们认为,11月楼市大体延续了9月26日中央政治局会议提出“止跌回稳”方向以来楼市出现的积极变化,其中,11月19日之后契税等减税政策全面落地,对高能级城市、特别是二级城市楼市成交量促进作用显著;12月在政策利好和房企年底冲业绩等因素共同作用下,楼市热度大概率会延续。后续房地产支持政策在降低房贷利率,加大“白名单”项目贷款拨付力度等方面还有较大空间。若政策支持到位,接下来房地产市场存在趋势性止跌回稳的潜力,这也将推动房企信用风险进一步收敛。

注:

[1] 平均融资利率采用加权平均法计算,权重为发行量,计算范围包括超短期融资资券、一般短期融资券、一般中期票据、一般公司债、一般企业债和定向工具几类券种中主体级别在AA级及以上,期限为1、2、3、5年期的债券,单位为%。

[2] 图表中文字部分为当月债券价格跌幅超30%的主体名单。

[3] 本图表展示了房企境内外债券违约情况,其中“境内外合并口径新增信用风险主体数量”统计规则为:1.同一主体多次发生境内外债券展期、违约,计为新增1家;2.对同一母公司的违约、展期主体合并统计,例如福建阳光和阳光城计为同一主体;本图表中“境内债”“境外债”列所示统计结果是对境内外债券违约及展期情况的分别统计,统计规则为:1.在统计境内债违约主体数量时,对于已发生境外债违约或展期的主体仍认定为新增境内债违约(或展期)主体。对境外债的统计同理;2.同一主体先展期后违约属于信用风险的进一步暴露,分别计入新增展期和新增违约;同一主体先违约后展期只记为新增违约。另,本图表中标红处为最后一列的明细项。

本文作者 | 研究发展部 唐晓琳

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有