摘要:多项政策给消费基础设施带来利好,相信企业和机构会更关注资产管理水平的提升。

一年一度的《表现力指数 • 2024 年度商业地产表现报告》继续如约发布。

观点指数紧密追踪行业发展的脉动与革新步伐,深入商业地产及其关联产业链,通过企业领袖深度访谈、广泛市场调研,以及详尽的数据资料分析,携手行业领航者、资深从业者、权威专家及意见领袖,全面剖析商业地产全产业链的当前状态,一同把脉行业风向与前景。

同时将从产品创新、商业运营模式、投融资策略、多元化等维度,深入挖掘潜藏的机遇与增长点,为业界提供权威、全面且前瞻性的行业指南,助力企业把握市场脉搏,为商业地产的持续发展注入新的活力与灵感,共同推动行业的繁荣与发展。以下为报告节选:

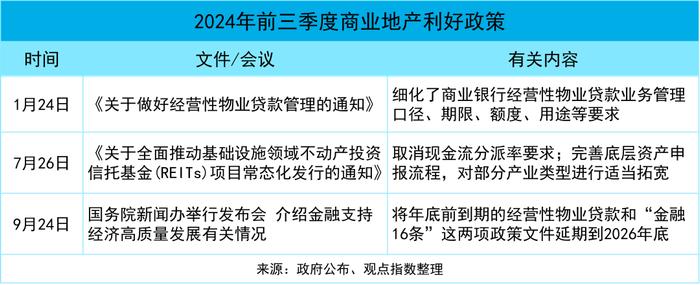

1月24日和7月26日的两大政策,分别从REITs和商业房地产资金供给上给资管带来利好消息。此外,观点指数认为有效需求不足仍是目前商业地产发展面临的关键问题,其对商业地产资管活动产生一定影响。同时,商业地产各板块的公开数据和面临的挑战表明当下地产投资承压,这也成为地产商出售和资管机构投资商业地产项目的契机。

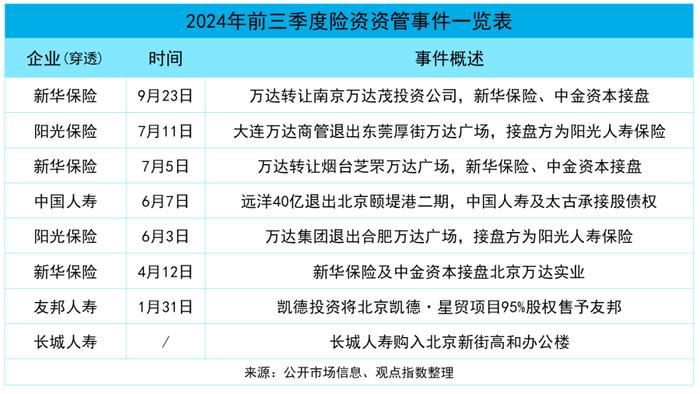

期内,据观点指数不完全统计,监测下的样本机构共录得25起商业地产资管事件,主要围绕商业地产项目的交易和管理运营进行。其中,资管机构对商业地产各板块项目的投资和改造均充分发挥金融属性,资管行为中体现出其看好国内的消费潜力和商业地产未来的经营利润。同时,地产企业调整发展策略,在商业地产资管中不是一昧地进行资产的全盘抛售,而是根据企业规划进行适应性调整。

期内共录得8起险资收购商业地产的事件,展现了险资作为传统金融构成的中坚力量。一方面,期内新华保险和阳光保险的收购为万达集团带来亟需的资金支持,同时也满足了险资本身对长期稳定收益的追求。另一方面,带有国资背景的险资可以充当金融稳定剂作用,在资管策略中发挥其“国家队”的优势。

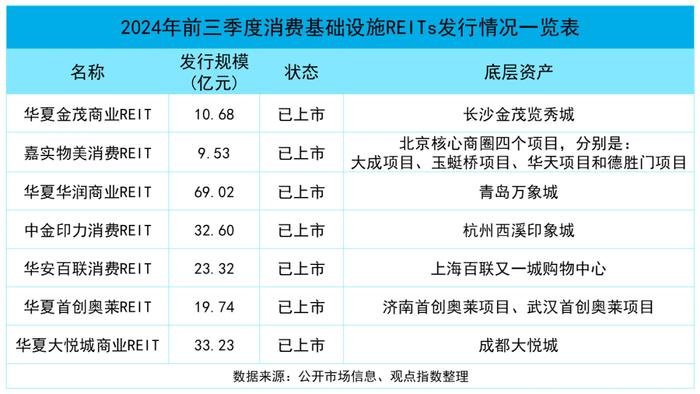

随着REITs政策的不断完善,2024年成为消费基础设施REITs发行的元年。从发行的数量和表现来看,期内消费REITs的规模拓展速度和利润表现优秀,两者共同彰显了原始权益人对底层资产强大的运营能力。此外,华夏首创奥莱REITs和华夏大悦城商业REITs的火爆点燃投资者对未来消费基础设施投资的热情,相信会有更多的企业关注并提高对资产的管理水平。

国寿资本追求长期稳定收益,黑石集团、凯德投资具备强大韧性

2024年,利好政策仍不断出台并支持商业不动产资管,企业的资管策略也顺应市场发展趋势和自身经营状况进行适应性调整。

基于此,观点指数通过对商业不动产投资管理机构进行研究,发布“2024年度商业不动产投资管理机构表现”研究成果。其中,国寿资本、黑石集团和凯德投资在本年度评选中表现优异。

国寿资本是内地商业不动产投资管理的翘楚。据观点指数了解,目前国寿资本在管不动产规模近千亿,千亿资金中极具代表性的是旗下6支聚焦于商业不动产项目投资的基金。从基金的投向来看,国寿资本的投资体现了追求长期稳定收益的特点。其通常选择位于核心城市、具有稳定现金流的商业不动产项目进行投资,通过长期持有和运营提升,来获取稳定的投资回报。

黑石集团作为全球首家资管规模破万亿美元的PE之王,在内地商业不动产项目上仍保持着逢低买入的投资特点,“坚持10年的投资未来”的投资逻辑在国内市场上具象化,体现出其对国内商业地产市场仍具发展空间的认可。

凯德投资今年仍旧表现出强大的综合能力。盈利方面,上半年凯德投资在中国的不动产投资营收为1.37亿新元,同比增长4.73%。其中零售板块的净物业收入为17.18亿元人民币,在当下商业市场行情中仍能做到同比增长1.18%。办公板块,尽管国内市场仍面临空置率较高的形势,但其净物业收入仍有较大规模,达到9.62亿元人民币,表现仍较为稳健。

除上述三家企业外,不少资管机构在当前商业市场环境下也极具韧性。如领展、越秀房托等,今年其在内地的盈利水平仍保持平稳态势。而平安不动产这类有险资背景的资管机构,继续发挥资金募集优势和科技赋能特点,积极投资许多商业不动产项目。

总的来看,内地商业地产市场尽管有所疲软,但仍具有强大韧性,在政策利好下相信有更多企业会关注内地商业不动产的募投管退。

政策俱起,商业地产发展压力仍存

今年面向商业地产资管方面的政策主要有以下两项:一是发改委7月26日发布《关于全面推动基础设施领域不动产投资信托基金(REITs)项目常态化发行的通知》)(发改投资〔2024〕1014号,下称“1014号文”)。二是1月24日有关部门发布的《关于做好经营性物业贷款管理的通知》,并在9月24日国新办发布会上对其进行延期。

从1014号文的项目申报要求来看,其取消了所有REITs的现金流分派率要求和拓宽了包括消费基础设施REITs在内的部分REITs的产业类型。

具体来看,1014号文取消了每年净现金流分派率不少于3.8%的硬性要求,转向要求企业近三个会计年度的平均EBITDA (或经营性净现金流)不低于未来3个会计年度平均预计EBITDA(或经营性净现金流)的70%。而消费基础设施中,归属于统一产权的配套酒店和商业办公用房可纳入REITs底层资产中(配套的面积要求不超过30%,特殊情况下不超过50%)。

现金流分派率从曾经的4%降低到3.8%后,如今更是取消了这一硬性要求,大体上看放宽了对底层资产盈利能力的苛刻条件。其次,配套酒店和商业办公用房同时纳入消费基础设施,改善了发行上面临的底层资产不匹配的问题。

观点指数认为,1014号文为消费基础设施的发行带来更为便利和宽松的条件,给日后底层资产的资管、新的消费REITs的发行、原有REITs的扩募等带来了积极影响。

经营性物业贷方面,其源于今年1月24日中国人民银行与国家金融监督管理总局联合印发的《关于做好经营性物业贷款管理的通知》(下称“《通知》”)。

对规范经营、发展前景良好的房地产开发企业,《通知》明确2024年底前,全国性商业银行除可发放经营性物业贷款用于与物业本身相关的经营性资金需求、置换建设购置物业形成的贷款和股东借款等外,还可发放经营性物业贷款用于偿还房地产开发企业及其集团控股公司(含并表子公司)存量房地产领域的相关贷款和公开市场债券。9月24日,有关部门宣布这一利好政策延期至2026年底,并在随后颁布有关政策文件。

实际上,经营性物业贷不仅仅是目前商业地产精细化管理的有力支持,其能偿还相关贷款的特点也为商业性房地产的长期经营带来了“以时间换空间”的保障,同时还能为市场上各类投资机构打下情绪稳定剂。

当前,商业地产资管中面临的困境和挑战具体有哪些?2023年底的中央经济工作会议、今年三月的《政府工作报告》和多次政治局会议中都给出了答案:有效需求不足,仍继续出现并被表明其是我国目前面临的主要挑战之一。

据观点指数了解,今年商业地产发展仍面临较大压力。购物中心方面表现良好,但仍面临着近年来消费降级、电商对线下门店的冲击、空置率高、经营管理能力不足、供需失衡等问题;写字楼方面则表现为空置率较高,同时伴随部分企业缩减成本开支等挑战。

从投资方面的数据来看,1-9月全国商业营业用房开发投资额为5389亿元,同比下降13.4%,降幅较2023年同期收窄4.2个百分点。办公楼开发投资额为3178亿元,同比降幅为6.5%,降幅同期收窄4.5%。整体来看,商业地产今年的累计投资降幅较去年有所减少,企业投资意愿有所回温。但回顾近10年的数据来看,商业地产的投资仍保持下降趋势,目前企业对商业地产的有关投资仍较弱。

观点指数认为,商业地产作为我国消费和服务升级的重要载体,当下的压力仍深刻影响着行业的经营管理和转型升级。同时,观点指数过往发布的地产融资报告,仍显示当下地产企业的风险隐患,尤其是较大的资金回流压力依然存在。加上部分地产企业的业务也在进行转型和调整,使得期内商业地产项目出售成为首选,这也是资管机构扩大对商业地产项目投资的市场契机。

资管机构金融属性彰显,地产企业保持韧性

据不完全统计,报告期内观点指数监测下的样本资管机构和地产企业共录得25起商业地产资管事件,主要围绕商业地产项目的交易和管理运营进行,标的资产主要是购物中心、写字楼、酒店、社区商业和街区商业。

政策驱动下,期内购物中心板块较为活跃,主要集中在地产企业的项目出售和资管机构对购物中心的收购、运营投入和战略调整上。其中,购物中心资产的出售主要集中在地产企业中,交易对应的接盘人涉及GIC、领展、华懋集团和广州融悦汇控股有限公司。双方的交易基本形成了地产企业退出和资管机构进入的特点。

从项目的多元化运营来看,期内样本资管机构和地产企业参与的各类商业地产项目运营均保持活跃。

购物中心方面,新鸿基地产参与的南京ifc商场于7月29日开业,168个高端品牌的汇聚为南京增添高端消费场景。据了解,该商场位于南京河西中央商务区核心地带,交通便利,地理位置较好。值得注意的是,商场引入了超50家南京首店,使其成为南京市商务局2022年出台的《关于促进首店经济发展的若干措施》的受益者之一,同时也彰显了企业在商业地产资管中的智慧。

写字楼方面,凯德投资期内开业的两个写字楼项目延续了当前写字楼多元化、绿色和智慧办公等特点,在为企业提供服务的同时,彰显了写字楼精细化运营的必然趋势。

酒店上,保利、凯德投资、铁狮门和阳光保险参与的酒店品牌在今年陆续开业,主要聚焦于目标群体设定、自身经营特点打造和多元化服务的发展上。

观点指数认为,期内的资管动作展现出资管机构的资金融通优势和地产企业的资管韧性。

从资管机构对商业地产的投资和改造行为来看,一方面体现了其对国内消费潜力和商业地产未来经营利润的看好,另一方面则是发挥了其对地产企业资金支持和业务转型升级的金融辅助作用。从地产企业对商业地产的资管态度来看,无论是资产处置还是运营,都凸显了其在资管方面的韧性。

险资加码收购,打开资管风控新篇

报告期内,观点指数监测下的险资在商业地产资管方面较为活跃。其中涉及到出售的底层资产有万达广场、万达茂、北京颐堤港二期、凯德·星贸项目和北京新街高和办公楼。

实际上,自2023年起,险资就对持股万达广场企业的股权进行收购。去年一月和五月,大家保险便陆续收购了上海周浦万达广场、上海松江万达广场、西宁海湖万达广场和江门台山万达广场。今年,万达集团旗下子公司股权的出售仍是锚定险资这一资管主体,其中主要的承接的险资为阳光保险和新华保险。

今年4月、7月和9月,新华保险联合中金资本共同完成了万达集团旗下多个子公司股权的收购。根据企查查的信息来看,由新华保险和中金资本联合成立的坤华(天津)股权投资合伙企业(有限合伙)是三次收购事件的主要发起方。其中新华保险和中金资本在该企业的持股比例分别是99.99%和0.01%。同时,该合伙企业于2024年1月17日在中国证券投资基金业协会完成备案并获得基金编号,中金资本是该投资合伙企业的私募基金管理机构。

此后,北京万达广场实业有限公司、烟台芝罘万达广场有限公司和南京万达茂投资有限公司的最大股东变成坤华(天津)股权投资合伙企业(有限合伙)。尽管目前该公司未披露其持有的商业地产项目的实际运营情况,但从此次股权变更可以看到,新华保险作为万达集团项目退出的保险接盘人,发挥在地产企业资本退出时的中坚力量。

阳光保险在万达旗下项目公司股权的收购案例中亦是类似,收购案中涉及到的子公司分别是苏州联商壹号商业管理有限公司和苏州联商陆号商业管理有限公司,两个公司涉及的私募基金管理机构均为中联基金。

综上,观点指数认为,保险作为长期资本的典型代表,在地产企业重资产向轻资产转型中发挥了关键作用,在商业地产资管中的力量不可小觑。同时,商业地产项目的长期运营能为险资带来了一定的利润,也迎合了后者追求长期稳定投资收益的特点。

但在中国人寿对远洋颐堤港的收购中,险资耐心资本的特点不是从获得长期经营利润的角度去体现,而是彰显“国家队”为房企纾困的决心,通过投融管退中的投资途径为房企缓解流动性压力。

6月7日,远洋集团控股有限公司公告披露其将所持北京颐堤港二期项目全部股权及债权出售予大股东中国人寿和合作方太古地产,股权交易价为38.7517亿元,债权为1.25亿元,两者合计40亿元。其中,项目的出售原因仍是亟需改善流动性并获取资金。

与成都太古里不同的是,该二期项目尚处于开发建设期,中国人寿不会获得后续每年的租金收入,而且其承接的股权还为远洋集团提供了13年的优先报价权,即此次交易实际上可视为远洋将持有物业作为“抵押”出售给中国人寿换来热钱。

从整个商业地产的发展角度来看,中国人寿的资管行为尽管没有将商业资产项目升值作为目的,但其强化了整个房地产市场的风险抵御能力。从大方向来说,其向民间资本展示了资产管理的风控新篇。

消费基础设施迎来REITs元年,推动企业提升资产管理水平

REITs作为近三年来不动产资管退出的新途径,提高企业流动性的同时也督促着其不断提升资产管理水平。从消费基础设施REITs的发展进程来看,去年十月证监会发布的《关于修改〈公开募集基础设施证券投资基金指引(试行)〉第五十条的决定》使得REITs市场扩容试点范围覆盖到了消费基础设施领域,意味着资管退出多了一种选择。此外,今年七月发改委发布的1014号文则带动REITs进入常态化发行新阶段,同时表明消费基础设施得到更具包容性的发行条件。

据观点指数统计,期内共有7只消费基础设施REITs成功发行,其规模扩展速度空前。

从财务数据来看,期内7支REITs的表现优秀。

净利润方面,已公布半年报的四支REITs期内表现良好。其中嘉实物美消费REIT的净利润领跑。其中报显示,期内对其贡献租金和物业管理服务费收入占比超10%的租户为北京物美京丰科技发展有限公司(下称“京丰科技”),其连同底下6位关联方企业为该底层资产的租金及物业管理服务费收入的贡献合计超过40%。

从二级市场情况来看,截至9月30日,消费基础设施REITs的涨跌幅存在一定差异。其中嘉实物美消费REIT的涨跌幅最大,达到了13.85%。7支REITs中的最低跌幅不超过3%,基金整体表现稳健。受二级市场股价影响,嘉实物美消费REIT、华夏华润商业REIT、华夏首创奥莱REIT和华夏大悦城商业REIT的市值,在期内均呈现出上升态势。

事实上,根据七月份四大银行官方网站公布的最新定期存款利率来看,银行六个存期的挂牌利率分别为:3个月期1.05%、6个月期1.25%、1年期1.35%、2年期1.45%、3年期1.75%、5年期为1.8%。而从已经公布的消费基础设施REIT的预计现金流分派率来看,最低的分派率为4.83%,远高于银行存款利率。可以预见,消费基础设施REIT的发行或能不断优化原始权益人对底层资产的管理水平。

从具体的REIT表现来看,期内华夏首创奥莱REIT和华夏大悦城REIT受到各大投资机构和投资者的青睐,其在发售第一天时就因公众投资者认购热情高涨,提前停止募集。

其中,华夏首创奥莱REIT在询价阶段就得到众多机构投资者的认可。究其原因主要是济南和武汉两个优质底层资产和该REIT运营管理能力较好。从底层资产来看,奥特莱斯拥有独特的商业模式和高性价比的一站式休闲购物体验。其“名品+折扣”的特点,具有明显的穿越经济周期的优势。

同时,华夏大悦城REIT作为西南地区首单消费REIT,也给REIT市场注入了新鲜血液。

华夏大悦城REIT的底层资产来自成都大悦城,在成都有着得天独厚的地理位置。此外,成都大悦城的资管企业是大悦城控股集团股份有限公司,是直属中粮集团的大型国有企业,为华夏大悦城购物中心REIT的长期稳健运营提供坚实基础。

观点指数认为,华夏首创奥莱REIT和华夏大悦城REIT的成功发售不仅为消费基础设施领域的资产证券化提供了参考案例,而且体现出商业地产对新发展模式的积极探索,相信未来会有更多的企业关注并提高其资产管理水平。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有