这两周老南出差比较多,忙得转不开。

今天把内参前阵子的一篇文章修改下,供大家参考,即聊聊ETF的缺点。

这个时候写ETF的缺点,很容易招骂,就和我们20年底提醒公募基金,尤其百亿基金的风险,以及今年一直建议要标配A股一样,评论区不少都在骂,毕竟和当下主流观点很不一样。

01

随着19-21年期间,尤其21年规模暴增的主动偏股公募基金,在22、23年的回撤中,大量40%、甚至50%的回撤,让投资者失去信任。

逻辑可参考我当年写的《投资百亿基金,就输在了起跑线上》

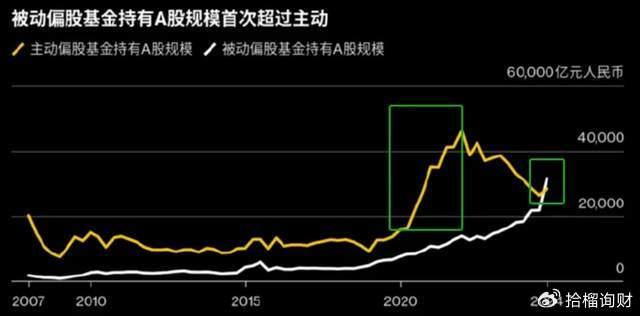

去年以来,以ETF为代表的被动型基金,受到青睐,截止到今年3季度,历史上首次规模超过了主动基金。

这两天,距9.23,A500指数推出一个多月,跟踪A500的指数基金规模达1035亿,创下境内指数基金最快突破千亿的纪录。

这几天和一些业内交流这事,大家都不约而同的认为,按照历史看,但凡散户一窝蜂冲的投资品,大概率最后一地鸡毛。ETF这波也难避免。

ETF的优点这里就不多说了,本质就是根据对应指数,复制一篮子股票,能拿到均值回报。这里主要说说这个工具的缺点。

02

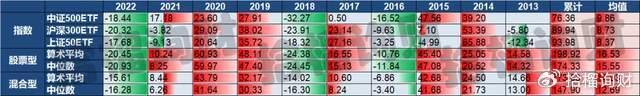

首先,长期收益跑不过主动管理人,风险却一样。

我们在wind里构建一个对比,一个是沪深300(黄线),一个是万得基金重仓股100(白线),就是基金重仓的票。

你会发现两个指数的波动形状高度一致,从19年行情开始,到23年初,金仓还跑赢了指数一倍,但两者的回撤是一致的,都在41%。

这也是过去多年我自己实践下来发现的ETF的最大的缺陷,就是长期牛市过程中,跑不赢主动型产品,但下跌的时候,和主动型产品一致,一点都不少跌。

就是收益跑不过,风险还一样,那优势在哪里?

再举个行业ETF的案例,被全网骂成翔的兰兰的中欧医疗健康,从19年初行情开始到现在,和医药ETF的对比。

这会医药ETF还剩8%的涨幅,而兰兰的中欧医疗还有72%的回报,但两者的最大回撤,恰好一模一样,67%。

是不是?主动型行业指数,只要别选的太差,相对行业ETF还是比较容易做出超额收益的,但真行业开跌的时候,ETF跌的一点不少。典型的赚的少,跌起来一点都不少。

有兴趣的,还可以看我们去年写的这篇——《首选指数?巴菲特这话在A股并不对》,里面列举了大量的数据。

数据来源:wind 拾榴询财

03

其次,但凡是指数,都存在行业或风格的暴露,这就存在择时的问题,这是需要专业驾驭的。

举个例子,上一轮19、20套的最狠的一批基民,很多是重仓什么坤坤、兰兰之类这批百亿网红基金的。

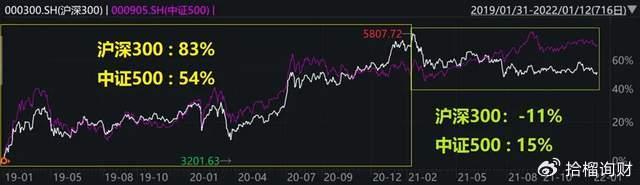

这批基金的风格非常明显,就是重仓蓝筹,重仓价值,重仓行业龙头。实际上,这个风格和沪深300是高度相关的。

然后到了21年,蓝筹开始大跌,光伏、新能源为代表的成长股开始涨。这个风格又开始和中证500高度相关。

这个图就很清楚了,19年初到20年底,300跑赢500近30%,而21年,500又跑赢300近26%。

要知道,300和500可是最重要的两大宽指,但风格的差异还是很明显的,这个差异是由指数构成的个股、行业差异导致的。

那更别说行业指数,对择时的要求更高,如这波埋人最多的医药、医疗,21年高位没跑掉,回撤67%。

04

再次,ETF本身是存在套利制度的。

很多人没意识到,ETF是各类量化基金,尤其是套利量化重点跟踪的品种。

通过各种对冲、场内场外,能玩出花来。散户在猛冲ETF的过程中,产生的任何秒级的价差,都会被套利基金吃掉,也就是不断的小刀割韭菜。

这个话题有点复杂,但是必然会存在的。所以我绝对相信,各家套利都会盯着各ETF,在散户猛冲的过程中,寻找套利机会。

所以,我自己的投资组合里,唯一和指数相关的,就是私募量化指增,还是通过FOF的形式参与,虽然今年量化超额很难做,但超额还是有的。

各位感受下,这是某大券商统计的,私募量化指增产品,今年的均值超额数据,更别说优秀的产品了:

结

所以,不是说ETF不好,在美国这样的高度机构化的成熟市场,市场定价精准,主动管理产品和各对冲基金,想长期超越指数,还是挺难的。

但在A股,韭菜如此茂盛的市场,且波动率是美股的3倍,长期超越指数,并不难,千万别迷信指数。

因此,从配置角度而言:

最优选还是去挑选一些有长期超额能力的主动型管理人,或者优质的私募量化指增产品。不过,这个是有难度的,只适合有专业选择能力的投资者。

其次选,就是去选择一些优质的FOF,无论是公募FOF,还是私募FOF,还是能创造出显著的超额回报。

如果再其次,那ETF是最无奈的保底选择。

关键如果选择ETF,这种持续100%满仓的产品,在牛熊转换时的择时止盈还是很重要的,不然在A股这种超高波动的市场,牛市期间没超额垫底,一转熊,盈利部分能跌光。

-END-

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有