编者按:在全球保险市场的浪潮中,中国保险中介已迎来历史性的转折点。深入分析海外市场的演化,我们能从中汲取哪些宝贵经验和启示?面对亚洲市场中介份额的持续增长,我们如何把握这一趋势?在“报行合一”的政策推动下,我们如何借鉴海外市场的经验,同时避免盲目追求理想化模式?

泛华控股集团董事兼首席战略官林创斌从国际视角出发,深入探讨海外保险销售市场的演化历程、寿险市场费用率的变迁以及中国中介行业可以借鉴的经验与应当规避的误区。他将分析中国保险中介行业如何在吸收国际经验的基础上,结合国内市场的独特性,探索出一条创新的发展道路。

让我们跟随林总的洞察,一同思考和探索中国保险中介行业的未来发展方向,见证其在全球保险市场中的崛起与繁荣。

,时长23:06

“泛华高管说”第五期嘉宾:泛华控股集团董事兼首席战略官林创斌先生。

以下是他的解读——

PART.1

海外保险销售市场演化史,亚洲市场中介份额将持续增长

自去年以来,国内保险业一直在讨论“报行合一”和中介发展的问题,实际上,寿险营销费用也一直是海外监管和从业者热议的话题,目前有些国家已经完全禁止寿险由佣金驱动,比如荷兰。“报行合一”在海外一直在持续演化,欧美等国保险业的发展可能比中国早一百年,但中介发展只比我们早二三十年。

在很多欧美国家,专业中介已经是市场上的主要渠道,99%的欧洲国家甚至已经没有自营团队,以银保和中介为主;美国部分保险公司有自营团队,但规模非常小,主要是还是以中介或独立财务顾问为主;澳大利亚情况也一样。

亚洲的情况和欧美相反,在很多成熟保险市场,如日本、韩国、中国香港,主要渠道还是保险公司的自营团队。整个亚洲,目前中介占比是11%,在香港市场,十年前中介占比接近10%,但去年已达到30%。十年时间,中介已经是香港寿险市场最重要的渠道。我认为,未来亚洲中介的市场份额会持续提升。

从保险发展的历史来看,中国保险业有三四十年的历史,中介行业可能只有二十多年历史,相对于海外成熟市场,还处于发展的早期阶段。其实在渠道改革方面,中国和海外市场的差距并不大,比如有一百多年历史的加拿大市场,其渠道改革主要发生于20世纪90年代和2000年左右。

PART.2

海外寿险市场费用率演化史,客户付咨询费终将成为主流商业模式

在很多西方国家,寿险现在主要靠独立财务顾问带动,美国最为典型。原因很简单,这些市场都是以养老金带动独立财务顾问的渠道,强积金取代了一大部分寿险的养老功能,传统的寿险中介逐渐演化为全能的财务顾问。

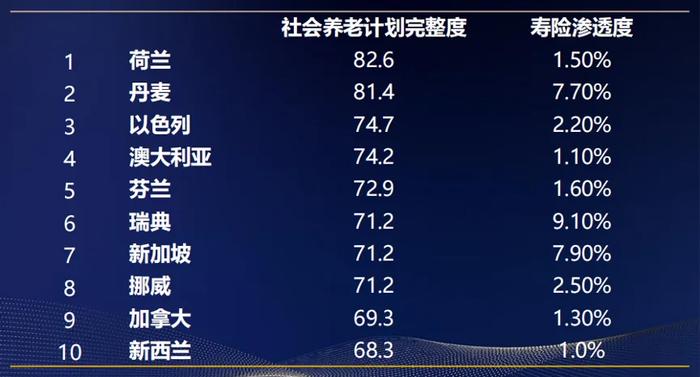

值得关注的是,除了瑞典和丹麦的养老金和保险挂钩,在很多国家,社会养老计划(强积金)越完善,其保险渗透率就越低,养老金已经取代了很多寿险产品的保障功能。

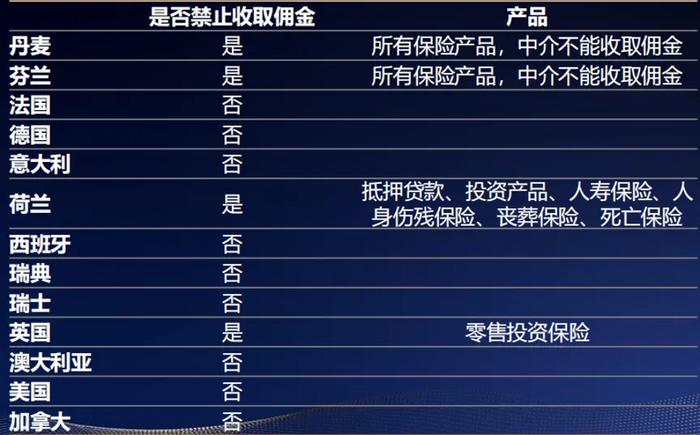

那么,在渠道进化的过程中,在提倡保护消费者群体的氛围下,何为合理的销售费用?这也是欧美近十年一直在探索的问题,在很多比较极端的欧洲国家,中介是不能收取佣金的。比如荷兰,任何寿险渠道都不能收取佣金,而是由客户付咨询费。所以,“报行合一”虽然暂时给行业带来了困难,但相比于这些国家,我们仍然有发展机会。

PART.3

海外市场中国中介能学的经验有哪些?专业化职业化+适度多元化+集中化

从世界的角度来看,中国保险中介发展处于什么阶段?我认为已经领先于全亚洲。日本的保险业发展已有一百年,中国台湾的保险渗透率也很高,但没有一家中介公司上市,只有内地的泛华、水滴、慧择能做到上市。

原因有很多,其中之一就是发展的时间点不同。中国寿险中介起源于中国加入WTO后,很多外资公司来到中国,比平安起步晚了十多年,要建自营团队很困难,而中介渠道在海外已很成熟,他们更易于接受,所以选择了中介。这样的起点导致中国保险中介有了一个非常好的开始。

虽然国外的经济和金融发展都比国内早了上百年,但我们不应该盲目复制他们的经验,必须走有自身特色的路。每个国家的情况和发展阶段都不同,中国保险中介发展得已经非常专业,但毕竟海外比我们超前二三十年,仍存在一些可以学习的地方和需要吸取的教训。

该学一:专业化、职业化

美国有30多万名财务顾问,85%以上是本科生,平均年龄44岁,2023年收入中位数为10万美金。在美国,财务顾问是一个得到社会尊重的职业,因为他们能提醒客户避免做出不理性的判断。

我在加入泛华前担任投资经理时,负责日本的工业和保险业投资。在日本所有的保险公司中,我只投资了索尼人寿。日本经历了三十年负利率时代,人口老龄化非常严重,整个寿险行业都是负增长,只有索尼人寿20年来持续正增长,年复合增长率5%。它是怎么做到的?背后就是专业化、职业化。

日本很多传统寿险公司的代理人都是女性为主,和中国没有太大区别,但索尼人寿的5700个代理人中80%都是男性,平均年龄46岁。他们的代理人中32%都是MDRT,是全世界比例最高的公司。

该学二:适度多元化

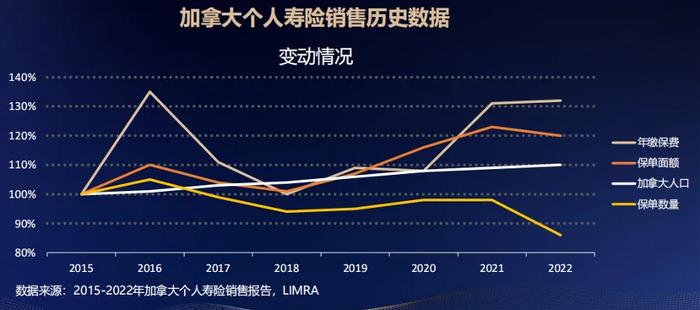

代理人收入多元化是件好事,但过度多元化却未必,必须适度。以加拿大为例,其代理渠道20年来在不停演化,现在加拿大的寿险渠道几乎全都依赖独立财务顾问。这就导致很多独立财务顾问觉得保险产品销售难度大,不愿意卖,使得近十年加拿大的人口、经济在增长,但保单却在下降。加拿大市场的问题就是财务顾问的渠道太多元化,因而不愿意卖保险。所以,中国应该学习多元化,但必须适度。

该学三:集中化

根据美国独立顾问平台LPL的披露,美国传统的独立财务顾问平台公司只有 90家,资产规模达到3万亿美金。LPL 占比最大,有20%份额。前15家公司的规模都超过500亿美金,份额超过80%。在英国,前8家财务顾问公司拥有超过60%的市场份额。

PART 4

又有哪些不应该学?过度理想化+缺乏差异化+缺乏科技化

那么,海外国家有什么东西是我们不该学的?

不该学一:过度理想化

我们不能太过理想化,要相信保险永远是买回来的,不是卖出去的。此外,渠道和供应商零利益冲突也是不可能的任务。澳大利亚监管20年来不停进行渠道改革,消费者保护群体一直提倡降低金融产品的销售费用,最终导致越来越多的财务顾问离场,在社会层面,养老金(强积金)做得很成功,但寿险是负增长。因此,建议无论监管者还是从业者,都不要过度理想化。

不该学二:缺乏差异化

中国香港的保险中介市场有800多家持牌经纪公司,10万从业人员,超过50人的中介公司不到二十家,无差异化经营导致行业内卷严重,最近香港最大的中介公司甚至宣布停业三个月。这就是无差异化造成的现象,因此集中化非常重要。

不该学三:缺乏科技化

中国保险中介的销售科技已经领先香港、新加坡二三十年,无纸化、数字化对我们是家常便饭,但在很多市场还做不到。目前,在中介行业还没有中国公司依靠科技占领某一个海外市场的份额,但距离这一天已经不远了。

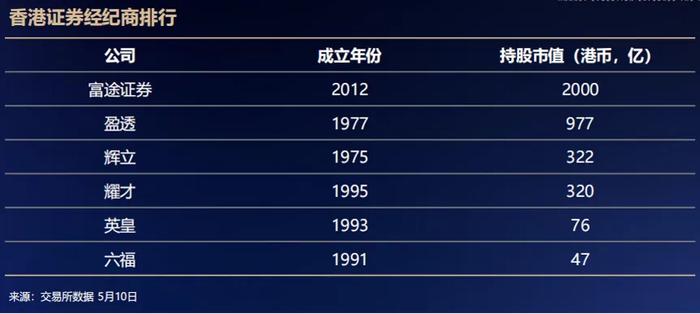

这一点在证券行业已经得到了验证,富途是由一位腾讯的老员工于2012年创立的,现在已经是全香港最大的零售券商,领先于很多香港老牌证券公司,这是很多国有企业三十年都做不到的事。所以,我非常相信科技。

PART 4

后记七条展望

我们应该珍惜眼前,继续走高质量发展的道路,虽然短期会面临一些困难,但我依然相信:

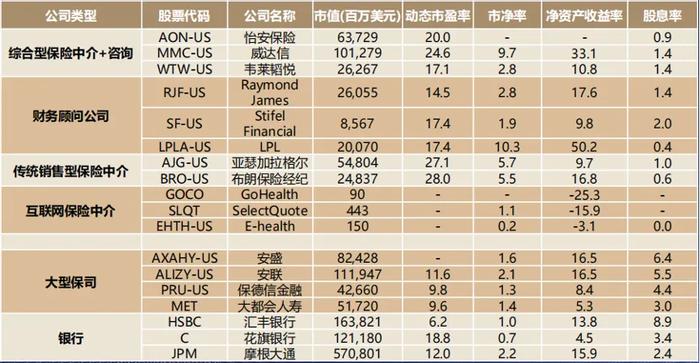

第一,中介是金融行业最好的赛道,从海外金融公司的对比可以看出,中介的估值永远是最高的。

第二,专业寿险中介是亚洲金融行业里唯一一片蓝海,中介市场占比较低,有很大的发展机会。

第三,保险是买回来的,不是卖出去的,保险销售永远会在。无论在任何市场,唯有专业独立中介才会真的以客户利益为主导。

第四,专业化、职业化、数字化是整个行业的共同语言,是正确的发展方向。

第五,行业集中化是我们可以从海外吸取的好经验。科技合规都需要成本,如果没有足够的规模,做不到这件事。

第六,过度理想化可能带来反效果,导致最终整个社会出现保险不足。

第七,坚决高质量发展,走中国特色的中介发展道路。

*以上内容整理自今日保“第五届保险中介发展峰会””林创斌主题演讲《海外中介演化史-什么该学 什么不该学》分享。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有