我们今天来看一下“锅茅”苏泊尔2022年和2023年一季度的财报,他们家的情况是不是明显要好于规模小得多的爱仕达这类竞争对手呢?

苏泊尔成立于1998年7月,2004年就在深交所主板上市,其炊具和小家电在行业内的知名度还是相当高的,相信很多朋友家中都有苏泊尔的产品。

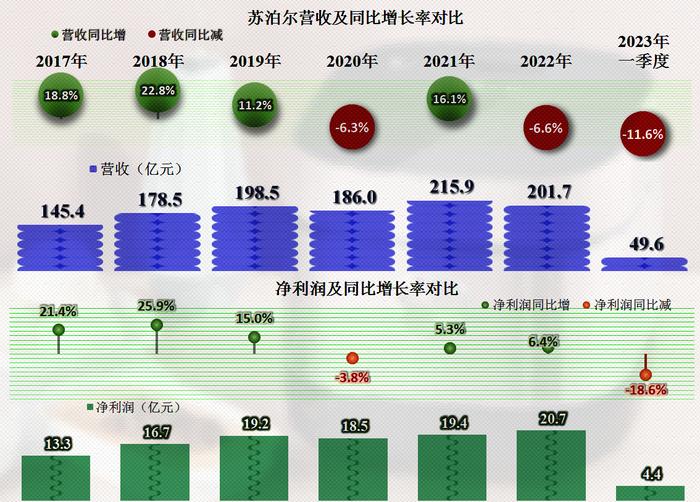

2022年,苏泊尔的营收同比下降了6.6%,稳住了200亿元出头的规模;净利润同比增长6.4%,创下了历史新高。必须得承认,在现在的经济形势下,这样的成绩是相当不错的表现了。

2023年一季度的情况似乎就不太好了,营收同比下降了11.6%,净利润同比下降了18.6%,似乎经营形势有下行的苗头。

分季度来看,2022年一季度,营收和净利润双双增长,形势看着还不错。从二季度开始,营收出现了一成出头的下跌,关键是这种下跌持续了四个季度,一直延伸至2023年一季度,这样的表现就不太好了。净利润在前两个季度增长,三季度持平以后,四季度就开始稳不住了,下跌的幅度开始逐步加大。

2022年营收下跌的原因很好找,那就是其“出口代工”这项业务下降了近三成,导致分销和直销渠道的增长被其全部耗光后,仍有不足,出口形势对苏泊尔的影响还是不小的。

分产品来看,除了“其他家用电器”产品以外,烹饪电器、炊具和料理电器等全部都在下跌,相对来说,核心产品烹饪电器的下降幅度更小一些,还是其核心产品的竞争力更强,更耐冲击一些。

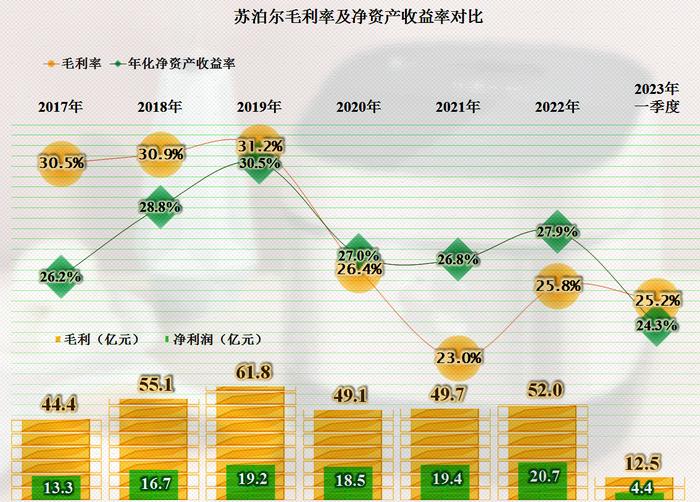

疫情下的三年,苏泊尔的毛利率下降明显,虽然有核算上调整运输费这类因素的影响,但显然影响不会有这么大。在2021年毛利率降至23%的低谷后,2022年回升明显,2023年一季度甚至也能稳住2022年的水平。

也正是疫情下的三年,苏泊尔练成了“降龙十八掌”,其净资产收益率超过了毛利率。这几年,虽然毛利额少了,净利润并没有下降,甚至还有所增长。应该承认,他们这几年的经营成绩还是不错的。2023年一季度,年化的净资产收益率低于毛利率,再厉害的武功,也得吃饱了饭才能发出来,公司营收下降,与对劳动力的食物供应减少是一个道理。

各种渠道销售的产品毛利率均有提升,但全年毛利率上升的重要原因还有毛利率最低的出口代工业务的占比下降。

分产品来看,各产品的毛利率均在回升;各产品间的毛利率差异不大,第二大产品“炊具及用具”的毛利率相对要高一些。

2022年,除了销售费用以外,研发费用和管理费用随营收同步下降,占比竟然没有变化,看来他们的管理还是在线的。但是销售费用却不好说了,在复杂的市场环境中,很难降低这项费用,金额和占营收比提升是无可奈何的事。2023年一季度,销售费用占营收比的增长还在继续,但增长幅度不大。

苏泊尔主营业务的盈利空间维持在了10个百分点左右,最近四年和2023年一季度均能稳住这一水平,也是不容易做到的。可以说,就算形势不太好,但至少到一季度为止,对其并没有造成实质性的负面影响。

苏泊尔的现金流量表现很好,随着近三年固定资产类投资的下降,他们已经是一头“现金牛”,网友们叫其“锅茅”是有一定道理的。

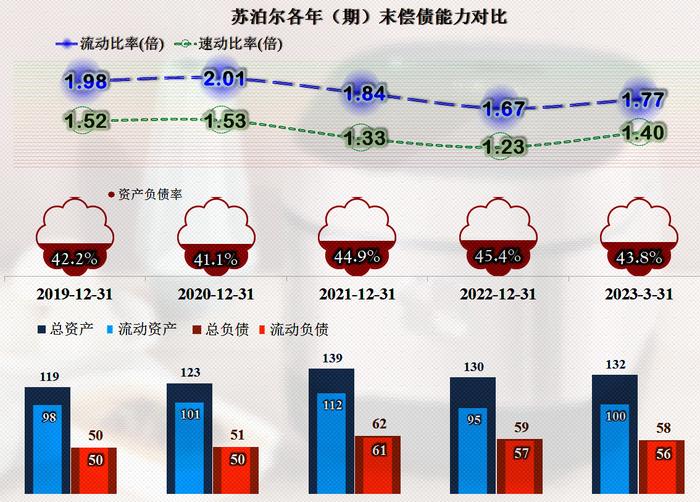

苏泊尔的长短期偿债能力都是极强的,毕竟长时间大额盈利,利润是企业最好的武器,没有用其摆不平的负债。

其主要的负债就是业务链上的欠款,“应付票据及应付账款”在2021年末达到峰值后,2022年末有所下降,2023年一季度略有回升。从其“合同负债及预收款项”来看,其后续订单的情况好像还不错。除了这些欠款以外,苏泊尔在资产负债方面的问题比较少,我们就略去不提了。

最后我们再来看一下,其人员的情况,2022年末,其员工同比下降了1616人,主要生产人员下降明显,只有销售人员和财务人员略有增长。其外包劳务的支出也是下降的,并不存在大量靠外包劳务来替代自有生产人员的情况,应该更多的是产量下降和机器人这类的应用增加带来的生产人员减少。

苏泊尔的经营情况还不错,至少到现在为止,他们还相当稳得起,从其近几年人员下降,固定资产投资减少等情况看,他们已经在积极应对新的经营形势了。

声明:以上为个人分析,不构成对任何人的投资建议!

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有