在投资者印象中,能在A股上市的公司员工数再怎么少也得有几百人吧?正常一点的几千上万人应该是占大多数。但是事实上,A股上市公司里只有几十人甚至十几人的也有不少。

尽管A股IPO条件苛刻,但是对公司人数却没有过多的限制。于是这些上市公司中既有员工数量过万的“巨无霸”,也有员工仅数十人的“袖珍型”企业。对于这一类迷你型的企业,它们的市场表现如何?财务状况怎样?是否有投资价值?牛熊君带你细细分析。

“小微”企业最小只有11人

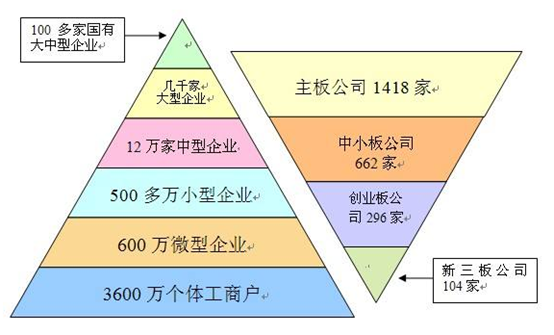

说起小微企业,第一印象通常是创业大学生办的个体小店。殊不知,赫赫有名的上市公司也有不少“小微企业”。在A股三千多家上市公司中,员工总数在100人以下的有超过47家。其中最少的是*ST新亿和东方银星,都只有11人,紧跟其后的紫光学大和创兴资源,他们的员工人数分别是13人和14人。对比市场上的“巨无霸”——中国石油员工数高达52.16万、建设银行员工36.25万。单从人数上看,小微企业真的是低到尘埃里。

从行业分布来看,这些小微企业也没有想象中的高大上,与那些人工智能、创业团队更是搭不上边。事实上,这些A股小微企业,大多是2000年之前上市的老牌公司。它们主要集中在传统周期性行业。在员工数最少的前100家A股上市公司中,以房地产、化工、纺织服装、综合等为主的传统周期性行业内的“小微”企业有50家,占据了总数的一半。

人数少股票收益却屡屡跑赢大盘

读者可能疑惑,这类企业不是大多属于劳动密集型产业吗?可是为什么这些“小微”企业的员工数却如此之少?

事实上,这些公司并非一开始就是小微企业。究其原因,主要是因为企业经营不善,业绩普遍较差。刚上市时,还是“金凤凰”,只不过在折翅之后便变成了乌鸡。我们发现,在这100家“小微”企业中,曾有63家企业“披星戴帽”,属于业绩地雷股。其中房地产、综合行业是发生过“戴帽摘帽”事件最多的两个行业。我们以被市场戏称为“不死鸟”的*ST盛润为例:在公司重组之前,当时员工人数仅仅8人。除了上市前四年,*ST盛润三分之二的年份是在亏损,公司都已经没有了主营业务,两次频临暂停上市,三次触及退市红线又“化险为夷”。

虽然从基本面看,小微上市公司综合质量较差,但是在过去两年中,小微企业股票的平均收益率却跑赢了大盘。为什么会出现这样的结果呢?牛熊君发现,小微企业普遍是低市值。小微企业正因为其“小”,容易被炒作,换手率较高,股价波动较大。“坏资产”必须要给人提供一些额外的“甜头”,来让人愿意持有它,这个“甜头”就是小微上市公司给投资者提供的更高的收益率,来补偿投资风险。

重组卖壳成就“不死小蜂鸟”

这些A股小微企业频繁上演“戴帽摘帽”戏码,它们为什么总能屡战屡败,屡败屡战,成为投资者眼中的“不死鸟”呢?

上市公司一旦出现经营不善难以为继的时候,一般都会通过重组转型来自救。以园城黄金为例,2003年首次被“披星戴帽”,到2013年“摘星”,期间“戴帽摘帽”上演了9次,历经十年,主营业务由最初的房地产转变为有色金属。我们对“戴帽小微企业”的主营业务分析发现,重组之后主营业务发生改变的占比超过60%。通常在企业公布重组消息后,股价连续上涨,重组成功后业绩也大多有改善,说明重组转型是一种效果不错的企业自救方式。

除了重组转型,“卖壳”也是展开自救的另一种主要方式。我们之前提到*ST盛润,正是这么一家常年挂着ST的股票被炒家相中,在多次的炒作下成就了曾经“第一妖股”的名头。终于“不死鸟”被一汽集团下属的富奥汽车借壳上市,上演了A股市场壳资源的“金身不败”。该退市的不用退市了,不该上市的实现上市了,可谓各得其所,因此二级市场也在用华丽的连续涨停作为庆祝。对于一些欲上市的企业或者中概股而言,借壳上市提供了一种相对便捷的方式,它避免了IPO漫长的排队审核。

员工人数最少的前100家“小微”企业中,潜伏的“壳”公司不在少数。总的来看,一个好壳的标准就是市值低,负债良好,借壳前盈利能力一般。“小微”企业中有7家企业成功借壳。它们的市值普遍较低,其中有5家企业在借壳前半年的日均总市值均低于50亿元。这对于借壳后企业的增资或股东持股的重新分配非常有利。另外这些公司的资产负债率基本处于30%至50%之间,良好的企业负债状况不会给欲借壳公司带来复杂的债务关系。

投资前途在何方

不少网友义愤填膺:“允许这样的坏公司上市和存在,简直就是对证券市场的亵渎、是对投资者侮辱和蔑视、是A股的一大悲哀!”

确实,这些A股小微企业很多是“披星戴帽”,这些ST股里,好股、坏股往往是泥沙俱下。在混沌中,牛熊交易室还是整理了一些投资建议供大家参考:

(1)ST年报前后往往具有超额收益:

2017年年初以来,ST概念指数累计上涨约8%,超过上证综指3个百分点。主要原因是年初各公司年报集中公布,摘帽及重组保壳预期带来结构性的交易机会。根据统计,在每年2~4月的年报集中期,相对于上证指数均有可能产生超额收益。

(2)帽行情引领投资热点,提前布局收益显著:

2016年以来共有52只股票成功摘帽,从时点上看,申请摘帽前一个月是最好布局时点,平均相对收益率约6%,而在正式摘帽后,预期兑现,股价下调。

牛熊交易室建议重点关注以下两类:一是有望摘帽的,尤其是通过内生增长,扭转业绩的公司,其既有基本面改善的支撑,又有摘帽带来的交易性机会;二是有望资产重组的;包括借壳、资产注入等,除事件性交易机会外,公司改变也最为彻底。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有