本报告由零壹研究院、P2P日报联合出品

报告摘要:

据零壹研究院数据中心观察,2017年2月,P2P网贷新增平台近6年首次出现零增长,正常运营平台数量已降至1583家。2月交易金额约2020亿元,贷款余额达到9182亿元,环比增长6.1%。投资利率轻微下降至9.63%,这与前两年同期利率趋势一致。由于年底和春节期间对资金需求加急,投资期限已连续三个月下降,2月平均期限为139天。

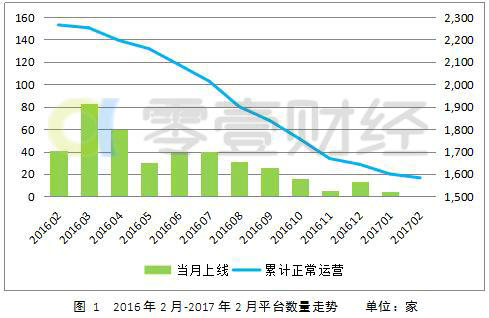

1、近6年新增平台首次出现零增长

截至2017年2月28日,零壹研究院数据中心监测到的P2P借贷平台共4,905家(仅包括有PC端业务的平台,且不含港台澳地区,下同),其中正常运营的仅有1,583家(占到32.3%的比例),与上月基本持平。2017年2月,我们暂未统计到新平台上线,自2011年3月以来平台数量首次出现零增长。

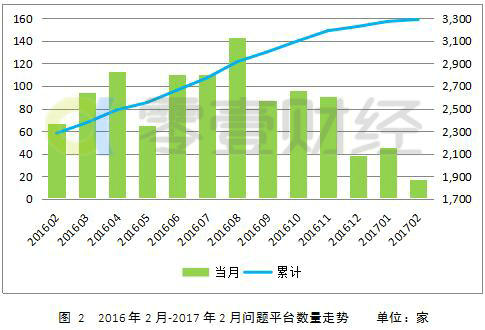

2、问题平台总量3,290家,隐性停运平台仍在增多

截至2017年2月28日,零壹研究院数据中心统计的问题平台(不含转型)共有3,290家,占平台总量的比例高达67.1%。其中,歇业停业的平台有1,205家,占问题平台总量的36.7%,进一步来看,隐性停运(连续两个月或以上时间不发标)与公告停业的比例约为4:6。据零壹研究院观察,2017年以来隐性停运的比例仍在持续扩大。

2017年2月,我们共统计到17家P2P问题平台,其中6家已停业,失联和网站无故关闭的平台分别有5家和4家,提现困难的平台2家。需要说明的是,由于近半年来P2P问题平台以隐性停运为主,隐性停运平台的数据统计存在一定的滞后,我们会在后续报告中追溯调整。

3、月度交易额轻微上涨,约2020亿元

截至2017年2月末,全国P2P借贷行业累计交易额约为3.75万亿元,其中2月交易额为2020亿元,环比增长6.9%。与前几年不同,今年只有两天春节假日落在2月份,正常工作或交易天数与上月基本持平,所以对行业交易额未造成下挫影响。

从不同区域来看,有四个省市的交易规模达到百亿级别:上海680亿,广东500亿,北京410亿,浙江210亿元,合计占到全国交易额的89.1%。从平台角度来看,零壹研究院数据中心的样本数据显示,约有60%的平台交易额环比上升。

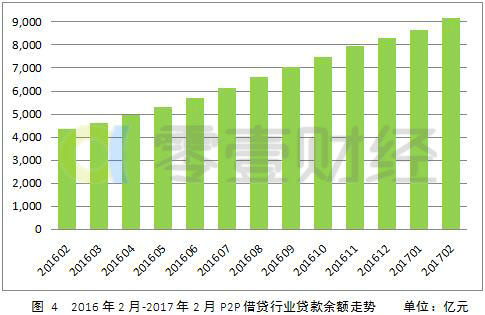

4、贷款余额稳定增长,达9,182亿

P2P行业贷款余额平稳增长,截至2017年2月底达到9,182亿元,同比增长111.1%,环比增长6.1%。分地域来看,北京2,790亿元,约占30.4%,上海和广东分别有2,340亿元和1,856亿元,所占比例为25.5%和20.2%。

5、借款期限连续3个月下降,2月降至139天

2017年2月,P2P网贷平均借款期限为139天,较上月缩短39天;若将7天及以下的天标纳入数据统计,平均借款期限约为114天。借款期限的缩短,除了节假日前后资金面紧张,投资者偏爱短期标的之外,还与平台对接大量小额短期的现金贷有关。目前,北京、上海和广东三地区平均借款期限分别为433天、122天和178天,其中北京与上个月相比大幅下降113天,上海和广东与上月基本持平(相差10天以内)。

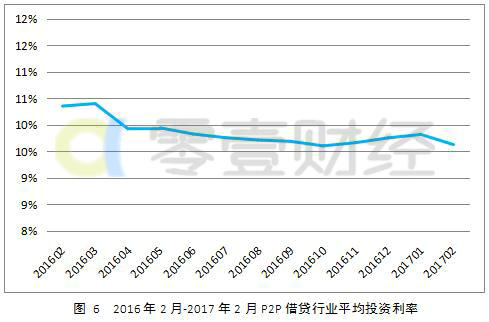

6、平均投资利率为9.63%,环比轻微下降

2017年2月,P2P网贷行业平均投资利率为9.63%,环比下降0.19个百分点,同比下降0.73个百分点。从2016年下半年以来行业投资利率走势来看,除上年年末和春节期间投资利率有轻微上扬,其余时间均呈稳定而缓慢的下降趋势。

北京、上海和广东平均投资利率分别为9.49%、10.04%和9.55%,北京和广东较上月轻微有下降(0.2至0.5个百分点),上海市则与上月基本持平。截至2017年2月底,全国七成以上省份(含直辖市)的平均投资利率降至12%以下,北京、广东、重庆、天津、陕西、浙江等省市已低于10%,但辽宁、山西、河南和湖南等地仍较高。

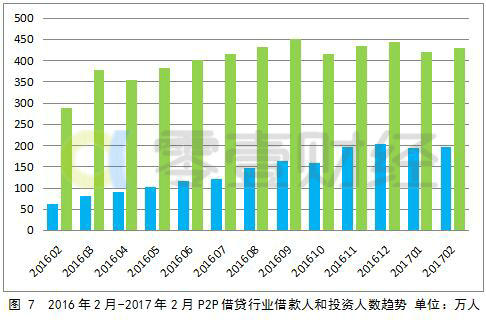

7、活跃借款人和投资人均有所增长

2017年2月,我国P2P行业活跃借款人估计在196.2万左右,同比增加218.7%,环比增长0.5%。投资人数则在430.2万人左右,环比增长2.0%。

8、已有167家平台上线银行存管系统

据零壹研究院数据中心不完全统计,截至2017年2月28日,正式上线存管系统的平台有185家(其中167家为银行存管或银行直连),已与银行签订存管协议但系统暂未上线的平台至少有81家。已统计到的银行存管情况参见零壹财经网贷存管最新名单。

至少有26家银行与P2P开展资金存管合作,恒丰银行、华兴银行、江西银行、徽商银行、浙商银行对接P2P平台数量分别达到39家、36家、35家、15家、12家,其他银行不超过10家。值得注意的是,四大行中的中国农业银行和中国建设银行也已开展了网贷资金存管业务,对接平台各2家;两家民营银行——华瑞银行与天津金城银行也已与P2P平台上线存管系统,另据公开消息,新网银行即将完成首批网贷机构的系统对接。

分地区来看,广东、北京、浙江、上海、安徽地区接入银行资金存管系统的网贷平台较多,分别达到50家、48家、20家、20家、10家。除此之外,其他地区上线资金存管的平台数均不足10家。

2016年8月至今,至少有102家平台上线银行存管系统(指直接存管和银行直连),是8月前数量(47家)的两倍有余。我们认为,8月《办法》的发布是造成P2P平台加快与银行对接的直接因素之一,随着2月23日《网络借贷资金存管业务指引》的发布,未来几个月网贷平台将加速上线存管系统,18家联合存管模式的网贷平台面临整改的命运。

9、P2P行业融资并购

据零壹研究院数据中心不完全统计,截至2017年2月,国内P2P借贷行业累计融资事件共计291起,涉及217家平台,融资总额在484亿元左右。2017年2月,P2P网贷领域仅有2起融资:华闻创投以现金1亿元增资草根投资,此次增资完成后,草根投资估值近100亿;消费金融平台快来贷获创投时报1000万Pre-A轮融资。

整体来看,国内金融科技领域投融资活跃度较上月有显著降低,获得融资的网贷平台共有3家,除上述两家P2P平台外还有1家为现金贷平台。

10、网贷行业热点回顾

1)厦门首发网贷备案管理办法

2月9日,厦门市金融办印发《厦门市网络借贷信息中介机构备案登记管理暂行办法》(下文简称“暂行办法”),该办法是继2016年10月28日中国银监会办公厅等部门印发《网络借贷信息中介机构备案登记管理指引》以来,在全国各地方政府中贯彻落地的第一份网贷机构备案管理办法。

暂行办法采取“互联网+”手段防范互联网金融风险,依托厦门市金融风险防控预警平台,要求网贷机构将合同业务数据和资金流数据实时上传并进行匹配比对,得出监管企业的综合分值,并根据企业的分值进行分级处理,加强对网贷机构的监测预警和风险提示。

2)Lending Club2016年亏损1.46亿美元

2016年2月,美国网贷平台LendingClub公布了2016年第四季度财报。财报公布后,LendingClub股票出现下跌。2016年第四季度的净营业收入为1.292亿美元,比上个季度上涨了15%,与去年同期相比下降了4%。2016年全年净营业收入为4.95亿美元。2016年第四季度的GAAP净亏损为3230万美元,相比上个季度略有下降。全年亏损额达到1.46亿美元。

3)北京已对62家P2P下发整改通知

零壹财经获悉,截至2月22日,北京监管部门已对62家平台发放了整改通知书,具体由各区金融办发放到机构手上。在发放之前,银监局、金融局等监管部门会与各机构进行沟通交流。

北京监管部门从八个方面对互联网金融机构进行了核查,包括:1)公司基本情况;2)是否未尽应尽义务;3)是否违反十三项禁令;4)是否违反风险管理要求;5)是否违反科技信息系统风险管理规范;6)出借人与借款人保护;7)信息披露;8)其他风险,该条包括是否涉及暴力催收等。该八大方面所涉及具体细化核查事项多达148条。

4)银监会正式发布网贷资金存管指引

2月23日,银监会正式发布了《网络借贷资金存管业务指引》(下文简称“指引”)。指引要求,网贷机构作为委托人需指定唯一一家存管人作为资金存管机构,并且不得用“存管人”做营销宣传。此次《指引》确认了银行存管模式,存管银行应对客户资金履行监督责任,不应外包或由合作机构承担,不得委托网贷机构和第三方机构代开出借人和借款人交易结算资金账户;联合存管模式确认出局。

5)网贷平台SoFi完成新一轮5亿美元融资

2月26日消息,美国网贷平台SoFi完成新一轮总额为5亿美元的融资,融资结束后SoFi公司总值达到43亿美元。本轮融资由SilverLakePartners领投,另有包括日本软银集团、DCMVentures和对冲基金ThirdPoint等在内的多家机构也参与本次融资。此外,上述机构同时还会购买SoFi的贷款产品。

6)Prosper与若干投资机构达成协议 将出售价值50亿美元的贷款产品

28日消息,美国网络借贷平台Prosper宣布已与若干投资机构达成协议,将在未来两年内向其出售价值50亿美元的贷款产品。

据悉,此次参与投资的机构包括New Residential Investment Corp、杰富瑞集团(Jefferies Group)、第三点对冲基金(Third Point LLC)以及索罗斯基金管理公司(Soros Fund Management)等多家公司,金融信息服务平台DV01将充当贷款数据代理。在购买贷款产品的同时,这些公司还将按照购买量获得相应的股票份额。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有