(报告出品方:海通证券)

1. 调味品板块:23Q2 营收稳健增长,归母净利润略有承 压

23 半年度在消费弱复苏、行业竞争激烈、部分原材料仍在高位的背景下,调味品作 为刚需必选的民生行业,行业收入端表现依然较为稳健,利润端整体略有承压。随着餐 饮行业逐渐复苏、原材料成本逐渐下降,我们预计行业有望在下半年迎来更好的发展。 23H1 调味品板块上市公司总计收入/归母净利润分别同比+3.17%/-34.15%至 290.57/35.7 亿元。其中 23Q2 单季分别同比+0.22%/-74.89%至 137.35/6.58 亿元。剔 除中炬高新 23H1 因为工业联合诉讼计提的 17.47 亿元预计负债影响,23H1、23Q2 归 母净利润分别同比-1.93%、-8.18%。 23H1 调味品行业上市公司毛利率同比-0.94pct 至 33.82%,其中 Q2 单季同比 -1.45pct 至 32.49%。23H1 调味品板块销售/管理/财务/期间费用率同比 -0.03pct/+0.36pct/+0.16pct/+0.48pct 至 7.51%/6.18%/-1.26%/12.43%,其中 23Q2 单 季分别同比+0.05pct/+0.19pct/+0.44pct/+0.67pct 至 7.35%/6.53%/-1.71%/12.17%。板 块归母净利率下行,23H1/23Q2 分别同比-6.96pct/-14.32pct 至 12.29%/4.79%。

整体营收稳健增长,复合调味品板块表现亮眼。23H1、23Q2 调味品行业上市公司 整体收入同比+3.17%、+0.22%,各细分子板块有所分化,23H1、23Q2 的酱油/食醋/ 复合调味品/酵母/榨菜收入同比增速分别为-0.28%/-3.71%/+19.67%/+10.23%/-5.97%、 -2.15%/-13.88%/+16.53%/+8.45%/-21.35%。

酱油:①海天味业:23H1、23Q2 收入分别同比-4.19%、-5.34%,分产品看, 23H1 的酱油/调味酱/蚝油/其他收入增速分别为 -9.28%/-5.96%/-0.53%/+12.19%;②中炬高新:23H1、23Q1 收入分别同比 +0.08%、-1.36%,分产品看,23H1 的酱油/鸡精鸡粉/食用油/其他收入增速分 别为+7.51%/+10.18%/-10.93%/-2.44%。③千禾味业:23H1、23Q2 收入分别 同比+50.89%、+33.76%,分产品看,23H1 的酱油/食醋收入增速分别为 +60.06%/+26.06%。千禾收入增速明显快于同行,我们认为主要系添加剂事件 后消费者对零添加认知度显著提升。

食醋:恒顺醋业:23H1、23Q2 收入分别同比-3.71%、-13.88%,分产品看, 23H1 的醋系列/酒系列/酱系列收入增速分别为+2.48%/-11.93%/-19.03%。

复合调味品:①天味食品:23H1、23Q2 收入分别同比+17.42%、+12.71%、 +21.79%,分产品看,23H1 的火锅调料/中式菜品调料/香肠腊肉调料/鸡精/香辣酱收入增速分别为+13.83%/+20.92%/264.06%/-21.31%/-23.39%。②日辰 股份:23H1、23Q2 收入分别同比+12.3%、+17.71%,分产品看,23H1 的酱 汁类调味料/粉体类调味料/食品添加剂收入增速分别为 18.65%/-0.4%/-46.36%。③宝立食品:23H1、23Q2 收入分别同比+19.67%、 +16.53%,分产品看,23H1 的复合调味品/轻烹解决方案/饮品甜点配料收入增 速分别为+32.1%/+11.64%/+22.74%。

酵母:安琪酵母:23H1、23Q2 收入分别同比+10.23%、+8.45%,23H1 的酵 母及深加工产品收入增速为 7.14%。

榨菜:涪陵榨菜:23H1、23Q2 收入分别同比-5.97%、-21.35%,分产品看, 23H1 榨菜/萝卜/泡菜收入增速分别为-10.05%/-28.78%/+31.46%。

23Q2 行业毛利率略有下降。23H1 调味品板块整体毛利率同比-0.94pct 至 33.82%, 其中 Q2 单季同比-1.45pct 至 32.49%。酱油/食醋/复合调味品/酵母/榨菜 23H1 毛利率同 比-0.33pct/+0.24pct/+0.78pct/-2.18pct/-2.05pct 至 35.51%/35.72%/35.83%/24.54%/53.05%,Q2 单季同比 +0.2pct/+3.25pct/-1.81pct/-3.1pct/-8.87pct 至 34.61%/36.46%/33.2%/23.65%/48.8%。

酱油:①海天味业:23H1 毛利率同比-0.72pct 至 35.91%;23Q2 毛利率同比 -0.14pct 至 34.73%。②中炬高新:23H1 毛利率同比-0.05pct 至 31.95%;23Q2 毛利率同比+0.85pct 至 32.53%。③千禾味业:23H1 毛利率同比-0.33pct 至 38.29%;23Q2 毛利率同比-0.2pct 至 34.61%。

食醋:恒顺醋业:23H1 毛利率同比+0.24pct 至 35.72%;23Q2 毛利率同比 +3.25pct 至 36.46%。

复合调味品:①天味食品:23H1 年毛利率同比+0.97pct 至 36.23%;23Q2 毛 利率同比-3.38pct 至 31.13%。②日辰股份:23H1 年毛利率同比+0.39 pct 至 39.64%;23Q2 毛利率同比+1.48pct 至 40.55%。③宝立食品:23H1 年毛利辣酱收入增速分别为+13.83%/+20.92%/264.06%/-21.31%/-23.39%。②日辰 股份:23H1、23Q2 收入分别同比+12.3%、+17.71%,分产品看,23H1 的酱 汁类调味料/粉体类调味料/食品添加剂收入增速分别为 18.65%/-0.4%/-46.36%。③宝立食品:23H1、23Q2 收入分别同比+19.67%、 +16.53%,分产品看,23H1 的复合调味品/轻烹解决方案/饮品甜点配料收入增 速分别为+32.1%/+11.64%/+22.74%。

酵母:安琪酵母:23H1、23Q2 收入分别同比+10.23%、+8.45%,23H1 的酵 母及深加工产品收入增速为 7.14%。

榨菜:涪陵榨菜:23H1、23Q2 收入分别同比-5.97%、-21.35%,分产品看, 23H1 榨菜/萝卜/泡菜收入增速分别为-10.05%/-28.78%/+31.46%。

中 Q2 单季同比-1.45pct 至 32.49%。酱油/食醋/复合调味品/酵母/榨菜 23H1 毛利率同 比-0.33pct/+0.24pct/+0.78pct/-2.18pct/-2.05pct 至 35.51%/35.72%/35.83%/24.54%/53.05%,Q2 单季同比 +0.2pct/+3.25pct/-1.81pct/-3.1pct/-8.87pct 至 34.61%/36.46%/33.2%/23.65%/48.8%。

酱油:①海天味业:23H1 毛利率同比-0.72pct 至 35.91%;23Q2 毛利率同比 -0.14pct 至 34.73%。②中炬高新:23H1 毛利率同比-0.05pct 至 31.95%;23Q2 毛利率同比+0.85pct 至 32.53%。③千禾味业:23H1 毛利率同比-0.33pct 至 38.29%;23Q2 毛利率同比-0.2pct 至 34.61%。

食醋:恒顺醋业:23H1 毛利率同比+0.24pct 至 35.72%;23Q2 毛利率同比 +3.25pct 至 36.46%。

复合调味品:①天味食品:23H1 年毛利率同比+0.97pct 至 36.23%;23Q2 毛 利率同比-3.38pct 至 31.13%。②日辰股份:23H1 年毛利率同比+0.39 pct 至 39.64%;23Q2 毛利率同比+1.48pct 至 40.55%。③宝立食品:23H1 年毛利率同比+0.68pct 至 34.77%;23Q2 毛利率同比-0.54pct 至 34.47%。

酵母:安琪酵母:23H1 年毛利率同比-2.18pct 至 24.54%,我们认为主要系原 材料成本在高位所致;23Q2 毛利率同比-3.1pct 至 23.65%。

榨菜:涪陵榨菜:23H1 年毛利率同比-2.05pct 至 53.05%,我们认为主要系原 材料上涨所致;23Q2 毛利率同比-8.87pct 至 48.8%。

23Q2 整体期间费用率略有上升。23H1 调味品板块销售/管理/期间费用率分别 -0.03pct/+0.36pct/+0.48pct 至 7.51%/6.18%/12.43%;23Q2 单季分别同比 +0.05pct/+0.19pct/+0.67pct 至 7.35%/6.53%/12.17%。

酱油:23H1 整体销售/管理/期间费用率分别同比+0.41pct/+0.42pct/+1pct 至 6.5%/5.53%/10.33%;23Q2 整体销售/管理/期间费用率分别同比 +1.02pct/+0.05pct/+1.45pct 至 6.73%/5.71%/10.18%。①海天味业:23H1 销 售/管理/期间费用率分别同比+0.3pct/+0.19pct/+0.73pct 至 5.39%/4.55%/7.81%;23Q2 销售/管理/期间费用率分别同比 +0.89pct/-0.14pct/+1.35pct 至 5.57%/4.72%/7.51%。②中炬高新:23H1 销售 /管理/期间费用率分别同比+0.34pct/+1.13pct/+1.39pct 至 8.49%/9.74%/18.13%,人工成本支出及诉讼费用支出增加导致管理费用率提 升;23Q2 销售/管理/期间费用率分别同比+0.9pct/+0.6pct/+1.34pct 至 8.4%/9.86%/18.13%。③千禾味业:23H1 销售/管理/期间费用率分别同比 -1.75pct/+0.48pct/-1.88pct 至 12.53%/6.57%/18.18%,销售费用投入产出比提 高导致销售费用率下降;23Q2 销售/管理/期间费用率分别同比 +1.02pct/+0.05pct/+1.45pct 至 6.73%/6.54%/18.25%。

食醋:恒顺醋业:23H1 销售/管理/期间费用率分别同比 +0.31pct/-0.14pct/-0.06pct 至 14.18%/8.04%/22.15%;23Q2 销售/管理/期间 费用率分别同比+0.68pct/+0.88pct/+1.35pct 至 16.24%/8.14%/24.27%。

复合调味品:23H1 整体销售/管理/期间费用率分别同比 -1.09pct/+1.3pct/+0.36pct 至 13.84%/7.32%/20.84%;23Q2 整体销售/管理/ 期间费用率分别同比-4.1pct/+1.38pct/-2.46pct 至 12.72%/8.06%/21.4%。①天 味食品:23H1 销售/管理/期间费用率分别同比-2.16pct/+2.4pct/+0.78pct 至 13.26%/8.23%/21.04%,销售费用率下降明显,主要系市场费用率同比-3.62pct。23Q2 销售/管理/期间费用率分别同比-6.6pct/+2.49pct/-3.42pct 至 11.42%/9.64%/20.48%。②日辰股份:23H1 销售/管理/期间费用率分别同比 +1.04pct/-0.61pct/+0.62pct 至 7.9%/14.29%/22.77%;23Q2 销售/管理/期间费 用率分别同比+0.65pct/-1.91pct/-0.87pct 至 8.17%/13.15%/21.89%。③宝立食 品:23H1 销售/管理/期间费用率分别同比-0.13pct/+0.31pct/+0.36pct 至 15.42%/5.15%/20.31%;23Q2 销售/管理/期间费用率分别同比 -1.91pct/+1.38pct/-1.52pct 至 14.81%/5.58%/20.11%。

酵母:安琪酵母:23H1 销售/管理/期间费用率分别同比 -1.01pct/-0.29pct/-1.23pct 至 5.07%/7.6%/12.5%;23Q2 销售/管理/期间费用 率分别同比-0.57pct/-0.5pct/-0.35pct 至 4.93%/8.12%/12.28%。

榨菜:涪陵榨菜:23H1 销售/管理/期间费用率分别同比-0.04/+0.22pct/-0.1pct 至 14.18%/3.45%/13.71%;23Q2 销售/管理/期间费用率分别同比 -1.44pct/+0.54pct/-1.37pct 至 14.18%/3.45%/13.71%。

23Q2 净利率表现分化,复合调味品提升明显。23H1 调味品板块整体归母净利率 同比-6.96pct 至 12.29%,其中 Q2 单季同比-14.32pct 至 4.79%。酱油/食醋/复合调味品 /酵母/榨菜 23H1 归母净利率同比-11.11pct/+0.03pct/+2.1pct/-1pct/-1.12pct 至 11.14%/ 10.84%/14.63%/9.96%/35.19%。Q2 单季同比-23.1pct/ +1.33pct/ +2.44pct/-2.08pct/ -4.94pct 至-1.26%/9.62%/13.69%/9.54%/36.26%。

酱油:①海天味业:23H1 归母净利率同比-1.2pct 至 23.88%,主要系毛利率 下降而期间费用率提升所致;23Q2 归母净利率同比-1.67pct 至 23.07%。②中 炬高新:23H1 归母净利率同比-66.17pct 至-54.36%;23Q2 归母净利率同比 -135.53pct至-123.68%。③千禾味业 23H1归母净利率同比5.05pct至16.76%, 主要系毛利率提升而期间费用率下降所致;23Q2 归母净利率同比+3.69pct 至 15.64%。

食醋:恒顺醋业:23H1 归母净利率同比+0.03pct 至 10.84%;23Q2 归母净利率同比+1.33pct 至 9.62%。

复合调味品:①天味食品:23H1 归母净利率同比+0.89pct 至 14.58%;23Q2 归母净利率同比+0.83pct 至 12.06%。②日辰股份:23H1 归母净利率同比-3pct 至 14.63%;23Q2 归母净利率同比-1.11pct 至 15.88%。③宝立食品:23H1 归母净利率同比+4.52pct 至 14.71%;23Q2 归母净利率同比+4.76pct 至 15.21%。

酵母:安琪酵母:23H1 归母净利率同比-1pct 至 9.96%,主要系毛利率下降所 致;23Q2 归母净利率同比-2.08pct 至 9.54%。

榨菜:涪陵榨菜:23H1 归母净利率同比-1.12pct 至 35.19%,主要系毛利率下 降所致;23Q2 归母净利率同比-4.94pct 至 36.26%。

23Q2 经营性净现金流短期承压。23H1 调味品行业上市公司经营性净现金流为 39.24 亿元,同比+39.48%;其中 Q2 单季为 24.38 亿元,同比-37.13%。销售回款方面, 23H1 调味品上市公司实现 310.59 亿元,同比+6.59%;其中 Q2 单季为 149.62 亿元, 同比-5.56%。

2. 乳制品:23H1 营收小幅增长,原奶价格回落释放盈利 弹性

受下游端消费弱复苏,及上游牧场端经营短期承压因素影响,乳制品板块 23H1 营 收实现小幅增长;利润表现方面,受益于原奶价格下行及费用率管控良好,整体板块利 润端表现亮眼。展望 23 年下半年,我们认为随着消费复苏情况持续好转,及企业持续 挺价控费的经营策略,我们预计行业整体表现将有望进一步回暖。23H1 乳制品板块上 市公司总计收入/归母净利润分别同比+2.84%/+5.04%至 965.84/73.91 亿元。其中 23Q2 单季分别同比+5.09%/+2.71%至 430.17/11.71 亿元。 23H1 乳制品行业上市公司毛利率同比+0.37pct 至 30.60%,其中 Q2 单季同比 +0.32pct 至 30.24%。23H1 乳制品板块销售/管理/财务/期间费用率同比 +0.12pct/+0.10pct/+0.11pct/-0.14pct 至 16.74%/3.96%/0.09%/21.35%,其中 23Q2 单 季分别同比-0.42pct/-0.37pct/+0.09pct/-0.13pct 至 17.10%/3.83%/0.05%/21.59%。行业 归母净利率小幅下滑,23H1/23Q2 分别同比-0.43pct/+0.03pct 至 5.77%/2.72%。

23H1、23Q2 乳制品行业上市公司整体收入同比+2.84%、+5.09%,各细分子板块 表现有所分化,23H1、23Q2 的龙头乳企/区域乳企/奶酪/奶粉收入同比增速分别为 +4.31%/+1.80%/-20.35%/-1.72%、+7.71%/+1.36%/-20.47%/+3.04%。

龙头乳企:伊利股份:23H1、23Q2 收入分别同比+4.31%、+1.05%,分产品 看,液态奶销售受消费弱复苏影响表现承压;奶粉及奶制品、冷饮表现亮眼, 具体看 23H1、23Q2 的液态奶/奶粉及奶制品/冷饮收入增速分别为 -1.09%/+12.01%/+25.54%、-0.52%/-8.94%/+19.22%。

区域乳企:①光明乳业:23H1、23Q2 收入分别同比-1.88%、-1.34%,分产 品看,23H1、23Q2 的液态奶/其他乳制品/牧业产品收入同比增速分别为 +3.11%/-5.10%/-27.21%、+5.35%/-9.80%/-23.55%,我们认为液奶板块增长 主要系 22 年同期上海大本营受疫情影响严重,23 年消费场景逐步恢复所致; 其他乳制品营收同比-9.8%,我们认为或受海外奶粉业务表现不佳影响。②新 乳业:23H1、23Q2 收入分别同比+10.84%、8.84%,分产品看,23H1 的液 态奶/奶粉/其他业务收入同比增速分别为+12.31%/+17.70%/-3.54%。 ③天润 乳业:23H1、23Q2 收入分别同比+12.62%、16.26%,分产品看,23H1、23Q2 的常温乳制品/低温乳制品/畜牧业产品/其他业务收入同比增速分别为 +20.43%/+4.96%/-7.16%/-34.49%、+18.64%/+4.96%/-53.24%/-42.37%。④ 燕塘乳业:23H1、23Q2 收入分别同比+7.14%、10.89%。分产品看,23H1的液体乳类/花式奶/乳酸菌乳饮料/冰淇淋雪糕收入同比增速分别为 +6.43%/+5.49%/+12.74%/-60.21%。⑤三元股份:23H1、23Q2 收入分别同 比-0.15%、+0.55%。分产品看,23H1 的液态奶/固态奶/冰淇淋及其他业务收 入同比增速分别为+5.98%/+15.68%/+14.10%。

奶酪:妙可蓝多:23H1、23Q2 收入分别同比-20.35%、-20.47%。我们认为 增速放缓主要系宏观环境影响。分产品看,23H1、23Q2 的奶酪/贸易/液态奶 收入增速分别为-19.45%/+38.38%/-55.24%、-16.64%/+32.25%/-61.34%。

奶粉:贝因美:23H1、23Q2 收入分别同比-1.72%、+3.04%。23H1 的奶粉类 /米粉类/其他类收入增速分别为-0.80%/+170.29%/-12.85%。其中米粉类营收 增长主要系定制米粉订单量增长较多所致。

区域乳企毛利率小幅提升,结构化升级静待毛利改善。23H1 板块整体毛利率同比 -0.04pct 至 30.60%,其中 Q2 单季同比+0.32pct 至 30.24%。龙头乳企/区域乳企/奶酪/ 奶粉 23H1 毛利率同比-0.37pct/+1.02pct/-3.32pct/-0.05pct 至 33.37%/22.68%/33.0%/43.79%,Q2 单季毛利率同比 -0.07pct/+1.53pct/-0.55pct/+1.56pct 至 32.73%/23.11%/33.31%/44.37%。

龙头乳企:伊利股份:23H1 毛利率同比-0.04pct 至 33.37%,我们认为主要系 液奶表现承压所致;23Q2 毛利率同比-0.07pct 至 32.73%。

区域乳企:①光明乳业:23H1 毛利率同比+1.01pct 至 20.12%,我们认为主 要系原奶成本下行所致;23Q2 毛利率同比+1.86pct 至 20.28%。②新乳业: 23H1 毛利率同比+2.84pct 至 27.97%,我们认为主要系原奶成本下行及高端系 列表现亮眼所致;23Q2 毛利率同比+2.60pct 至 28.80%。③天润乳业:23H1 毛利率同比+2.42pct 至 20.55%,我们认为主要系产品结构升级所致;23Q2 毛利率同比+2.11pct 至 20.97%。④燕塘乳业:23H1 毛利率同比+3.08pct 至 27.28%;23Q2 毛利率同比+4.95pct 至 28.78%。⑤三元股份:23H1 毛利率 同比-2.60pct 至 24.25%;23Q2 毛利率同比-2.80pct 至 24.41%。

奶酪:妙可蓝多:23H1 毛利率同比-3.32pct 至 33.0%,我们认为主要系原材 料成本压力所致。

奶粉:贝因美:23H1 毛利率同比-0.05pct 至 43.79%,我们认为主要系产品销 售折扣及原材料成本上涨等原因所致;23Q2 毛利率同比+1.56pct 至 44.37%。

23H1 行业期间费用率整体保持稳定。23H1 乳制品板块销售/管理/期间费用率分别 -0.42pct/+0.10pct/-0.14pct 至 16.74%/3.96%/21.35%;23Q2 单季分别同比 +0.12pct/-0.37pct/-0.13pct 至 17.10%/3.83%/21.59%。

龙头乳企:伊利股份:23H1 销售/管理/期间费用率分别同比 -0.79pct/+0.16pct/-0.45pct 至 17.55%/4.01%/21.85%,其中广告费用率提升 1.25pct 至 10.64%;23Q2 销售/管理/期间费用率分别同比 -0.48pct/-0.54pct/-0.89pct 至 18.04%/3.83%/22.20%。

区域乳企:①光明乳业:23H1 销售/管理/期间费用率分别同比 -0.02pct/+0.65pct/+0.95pct 至 12.16%/3.37%/16.58%,其中广告费用率提升 4.56pct 至 6.05%;23Q2 销售/管理/期间费用率分别同比 +1.51pct/+0.71pct/+2.55pct 至 12.55%/3.51%/17.17%。②新乳业:23H1 销 售/管理/期间费用率分别同比+1.33pct/-0.86pct/+0.61pct 至 15.66%/4.34%/21.96%,其中广告费用率-3.71pct 至 16.15%;23Q2 销售/管 理/期间费用率分别同比+1.74pct/-0.88pct/+0.92pct 至 15.82%/4.26%/21.94%。③天润乳业:23H1 销售/管理/期间费用率分别同比 -0.20pct/+0.08pct/+1.07pct 至 5.36%/3.02%/9.67%,其中广告费用率-0.39pct 至 6.05%;23Q2 销售/管理/期间费用率分别同比+0.13pct/+0.41pct/+1.68pct 至 5.18%/3.05%/9.39%。④燕塘乳业:23H1 销售/管理/期间费用率分别同比 -0.25pct/+0.38pct/+0.24pct至 9.77%/4.45%/15.26%,其中广告费用率-0.31pct 至 5.28%;23Q2 销售/管理/期间费用率分别同比+0.43pct/+0.51pct/+1.10pct 至 9.35%/4.13%/14.40%。⑤三元股份:23H1 销售/管理/期间费用率分别同比 +0.86pct/-0.87pct/-0.80pct 至 17.52%/3.49%/23.40%,其中广告费用率提升 +0.41pct 至 4.92%;23Q2 销售/管理/期间费用率分别同比 +1.17pct/-1.00pct/-0.84pct 至 16.60%/3.18%/22.03%。

奶酪:妙可蓝多:23H1 销售/管理/期间费用率分别同比 +2.26pct/-0.77pct/+3.49pct 至 25.65%/5.71%/32.80%,其中广告费用率提升 -0.02pct 至 16.26%;23Q2 销售/管理/期间费用率分别同比+5.04pct/-0.55pct/+6.53pct 至 27.02%/5.70%/34.56%。

奶粉:贝因美:23H1 销售/管理/期间费用率分别同比-0.08pct/-0.23pct/-1.58pct 至 29.62%/5.83%/36.75%,其中广告费用率-1.26pct 至 2.54%;23Q2 销售/ 管理/期间费用率分别同比+1.23pct/-0.16pct/-3.10pct 至 30.64%/5.0%/35.33%。

23H1 净利率表现分化,区域乳企增幅亮眼。23H1 乳制品板块整体归母净利率同 比+0.16pct 至 7.73%,其中 Q2 单季同比+0.48pct 至 6.58%。龙头乳企/区域乳企/奶酪/ 奶粉 23H1 归母净利率同比-0.14pct/+1.04pct/-3.71pct/+0.15pct 至 9.52%/3.89%/1.38%/3.21%。Q2 单季同比+0.15pct/+1.57pct/-4.05pct/+1.62pct 至 8.21%/4.84%/0.42%/4.85%。

龙头乳企:伊利股份:23H1 归母净利率同比-0.14pct 至 7.73%,我们认为主 要系毛利率下滑所致;23Q2 归母净利率同比+0.15pct 至 7.06%。

区域乳企:①光明乳业:23H1 归母净利率同比+0.44pct 至 2.39%;23Q2 归 母净利率同比+0.52pct 至 2.13%。②新乳业:23H1 归母净利率同比+0.51pct 至 4.47%;23Q2 归母净利率同比+0.41pct 至 6.32%。③天润乳业:23H1 归 母净利率同比+0.30pct 至 9.06%;23Q2 归母净利率同比-1.17pct 至 9.34%。 ④燕塘乳业:23H1 归母净利率同比+3.79pct 至 10.21%;23Q2 归母净利率同 比+5.73pct 至 13.11%。⑤三元股份:23H1 归母净利率同比+2.87pct 至 5.05%; 23Q2 归母净利率同比+5.85pct 至 8.29%。

奶酪:妙可蓝多:23H1 归母净利率同比-3.71pct 至 1.38%,我们认为主要系 毛利率下行所致;23Q2 归母净利率同比-4.05pct 至 0.42%。

奶粉:贝因美:23H1 归母净利率同比+0.15pct 至 3.21%;23Q2 归母净利率 同比+1.62pct 至 4.85%,我们认为主要系毛利率上行及费用率下调所致。

3. 软饮料板块:受益客流复苏&成本下行,整体业绩表现 优异

23 年上半年受益于线下人流量的持续复苏,整体软饮料板块收入较快增长,同时 受益于原材料价格下行,整体盈利能力表现优异。 板块整体收入端来看,23 年上半年软饮料板块上市企业(A 股)总计收入/归母净 利润分别同比+21.89%/ +45.50%至 149.46/27.38 亿元,其中 23Q2 单季分别同比 +26.06%/+45.24%至 64.58/10.32 亿元。 板块整体盈利端来,23 年上半年软饮料板块毛利率同比+0.40pct 至 38.59%,此外 其中 23Q2 单季同比增长 0.84pct 至 36.50%。23 年上半年软饮料板块上市企业(A 股) 销售/管理/研发/财务/期间费用率同比-1.96pct/-0.24pct /-0.06pct/-0.16pct/-2.41pct 至 13.96%/3.44%/0.67%/-0.94%/17.13%,其中 23Q2 单季分别同比 -1.62pct/-0.27pct/-0.04pct/-0.35pct/-2.27pct 至 15.05%/4.11%/0.83%/-1.38%/18.60%。 最终板块归母净利率,23H1/23Q2 分别同比+2.97pct/+2.11pct 至 18.32%/15.97%。

能量饮料、乳制品、奶茶子行业呈现强劲复苏态势,植物蛋白饮料复苏相对较弱。 分子行业来看,23H1 能量饮料/乳饮料/植物蛋白饮料/奶茶饮料细分板块营收分别同比增 长 27.24%/27.26%/10.17%/37.23%。此外 23Q2 能量饮料/乳饮料/植物蛋白饮料/奶茶饮 料细分板块营收分别同比增长 29.96%/21.02%/9.97%/46.75%,其中奶茶饮料收入增长 较快。 (1)能量饮料子板块:23H1 东鹏收入同比增长 27.24%至 54.60 亿元,其中 23Q2 营收同比增长 29.96%至 29.69 亿元。主要系随着人员流动的活跃、消费场景复苏所致。 (2)乳饮料子板块:李子园 23H1 营收同比增长 0.06%至 7.01 亿元,此外 23Q2 营收同比-0.94%至 3.56 亿元,营收有所承压。均瑶健康 23H1 营收同比增长 62.50%至 8.79 亿元,主要系随着宏观经济回暖下游消费需求增加,受益于独家专利技术、新产品、 线上新渠道、新业务发展趋势良好,其中 23Q2 营收同比增长 47.92%至 4.34 亿元; (3)植物蛋白饮料子板块:承德露露 23H1 营收同比增长 2.16%至 14.94 亿元, 其中 23Q2 营收同比增长 2.41%至 3.53 亿元。养元饮品 23H1 营收同比+9.18%至 30.02 亿元,主要系 2023 年市场需求得到有效恢复,其中 23Q2 销售额同比+10.24%至 7.73 亿元。欢乐家 23H1 营收同比增加 30.86%至 9.12 亿元,主要系公司主要产品椰子汁和 水果罐头营业收入增长,其中 23Q2 销售额同比增加 17.13%至 3.95 亿元。 (4)奶茶饮料子板块:香飘飘 23H1 营收同比+36.26%至 11.71 亿元,主要系销量 上升所致,其中 23Q2 销售额同比增长 35.19%至 4.92 亿元。佳禾食品 23H1 营收同比 +38.09%至 13.27 亿元,主要系下游消费复苏,粉末油脂、咖啡、植物基等产品销量增 加所致;其中 23Q2 营收同比增加 56.33%至 6.86 亿元。

成本下行驱动板块整体毛利率提升。23H1 软饮料板块上市企业(A 股)整体毛利 率同比+0.40pct 至 38.59%,其中 23Q2 单季同比+0.84pct 至 36.50%。 能量饮料/乳饮料/植物蛋白饮料/奶茶饮料 23H1 分别同比 +0.42pct/-1.49pct/-0.46pct/+7.13pct 至 43.10%/30.14%/43.82%/22.76%,23Q2 单季分 别同比+0.51pct/+0.53pct/-0.07pct/+5.88pct 至 42.75%/31.58%/38.74% /21.14%。 (1)能量饮料子板块:东鹏饮料 23H1/23Q2 同比+0.42pct/+0.51pct 至 43.10%/42.75%,主要是因为虽然本期白砂糖采购价较去年同期增长,但由于聚酯切片 等其他原材料采购价格较去年同期下降较多,使得整体毛利率上升。 (2)乳饮料子板块:李子园 23H1/23Q2 同比+5.48pct/+5.69pct 至 36.73%/36.85%。 均瑶健康 23H1/23Q2 同比-7.23pct/-3.65pct 至 24.88%/27.26% (3)植物蛋白饮料子板块:承德露露 23H1/23Q2 同比+0.20pct/-1.83pct 至 45.21%/ 37.33%。养元饮品 23H1/23Q2 同比-1.44pct/-1.77pct 至 45.13%/39.92%。欢乐家 23H1/23Q2 同比+3.50pct/+5.20pct 至 37.23%/37.71%,主要系水果原料涨价导致水果 罐头的销售成本上涨及毛利下降。 (4)奶茶饮料子板块:香飘飘 23H1/23Q2 同比+7.19pct/+2.72pct 至 27.89%/ 23.58%。佳禾食品 23H1/23Q2 同比+7.13pct/+8.76pct 至 18.22%/19.40%。

我们认为,上游原材料&包材价格对软饮料企业毛利率变化有着重要影响,上游原 材料价格变化普遍呈现上涨趋势,导致较多公司毛利率承压。 (1)PET 价格在 2022 年呈现上涨的趋势,2023 上半年 PET 价格同比下降 14.21%, 23Q2 PET 价格同比下降 17.25%。 (2)白砂糖价格 2023 年以来整体呈现上升趋势,2023H1 白砂糖价格同比上升 11.76%,2023Q2 白砂糖价格同比上涨 19.70%。 (3)奶粉价格,根据 Global Dairy Trade,2023H1 全脂奶粉价格同比-35.35%。 23Q2 全脂奶粉平均价格达到 2721.67 美元/吨,同比-36.63% (4)瓦楞纸价格变化呈现下降趋势,2023H1 价格同比上升 19.35%,23Q2 瓦楞 纸价格同比下降 17.60%。

上半年整体控费效果良好,广告宣传费不断压缩。23H1 软饮料板块上市企业(A 股)销售/管理/期间费用率分别-1.96pct/-0.24pct/-2.41pct 至 13.96%/3.44%/17.13%; 其中 23Q2 单季销售/管理/期间费用率分别同比-1.62pct/-0.27pct/-2.27pct 至 15.05%/4.11%/18.60%。 (1)能量饮料子板块:东鹏 23H1 销售/管理/期间费用率同比 -0.57pct/-0.05pct/-1.21pct 至 15.81%/3.00%/19.18%,其中 23Q2 销售/管理/期间费用 率同比-0.05pct/+0.12pct/-0.50pct 至 15.91%/2.79%/19.23%。 (2)乳饮料子板块:李子园 23H1 销售/管理/期间费用率同比 -3.53pct/+0.49pct/-2.95pct 至 9.71%/4.45%/13.61%,主要系公司减少广告费投入所致。 其中 23Q2 同比-4.01pct/+0.78pct/-3.08pct 至 7.79%/4.49%/11.69%。均瑶健康 23H1 销售/管理/期间费用率同比-4.22pct/-0.77pct/-4.52pct 至 11.14%/6.29%/18.13%,主要 系合并泛缘供应链、均瑶润盈销售、管理费用所致;其中 23Q2 销售/管理/期间费用率同 比-2.07pct/+0.62pct/-0.64pct 至 12.25%/6.87%/20.09%。 (3)植物蛋白饮料子板块:承德露露 23H1 销售/管理/期间费用率同比 -0.45pct/-0.08pct/-0.71pct 至 15.75%/1.15%/16.00%,其中 23Q2 销售/管理/期间费用 率同比-5.13pct/+0.38pct/-5.58pct 至 8.55%/2.29%/7.63%。养元饮品 23H1 销售/管理/ 期间费用率同比-5.11pct/-0.30pct/-5.75pct 至 10.60%/1.63%/11.03%,主要系广告及管 理维修费用较上年同期减少所致;其中 23Q2 销售/管理/期间费用率同比 -8.15pct/-0.78pct/-10.78pct 至 16.66%/3.45%/16.16%。欢乐家 23H1 销售/管理/期间费 用率同比增加-0.73pct/-0.28pct/-1.14pct 至 11.18%/6.08%/16.93%,其中 23Q2 销售/ 管理/期间费用率同比+2.05pct/+0.42pct/+2.47pct 至 13.93%/7.57%/21.21%。 (4)奶茶饮料子板块:香飘飘 23H1 销售/管理/期间费用率同比增加 -2.35pct/-2.99pct/-5.81pct 至 31.21%/9.12%/38.60%,其中 23Q2 销售/管理/期间费用 率同比+2.02pct/-4.14pct/-4.01pct 至 37.26%/10.70%/45.47%。佳禾食品 23H1 销售/管 理/期间费用率同比-0.67pct/-0.94pct/-1.03pct 至 2.72%/2.68%/6.16%,其中 23Q2 销售 /管理/期间费用率同比-0.40pct/-1.06pct/-0.03pct 至 3.07%/2.82%/6.15%

23H1 软饮料板块上市企业(A 股)广告宣传费用率/销售人员职工薪酬费用率分别 -1.07pct/-0.34pct 至 6.42%/5.68%。 (1)能量饮料子板块:东鹏饮料 23H1 广告宣传费用率/销售人员职工薪酬费用率 同比-0.31pct/-0.58pct 至 6.89%/7.55%。 (2)乳饮料子板块:李子园 23H1 广告宣传费用率/销售人员职工薪酬费用率同比 -3.43pct/-0.50pct 至 1.97%/4.32%,主要系公司减少广告费投入所致。均瑶健康 23H1 广 告宣传费用率/销售人员职工薪酬费用率同比-3.99pct/-0.12pct 至 4.90%/4.30%。 (3)植物蛋白饮料子板块:承德露露 23H1 广告宣传费用率/销售人员职工薪酬费 用率同比-1.04pct/+0.03pct 至 9.74%/4.53%。养元饮品 23H1 广告宣传费用率/销售人员 职工薪酬费用率同比-4.92pct/-0.08pct 至 5.88%/2.06%,主要系公司减少广告费投入所 致。欢乐家 23H1 广告宣传费用率/销售人员职工薪酬费用率同比-0.88pct/+0.97pct 至 1.09%/7.76%,主要系人工成本上涨以及公司为了维护终端市场增加理货员所致。 (4)奶茶饮料子板块:香飘飘 23H1 广告宣传费用率/销售人员职工薪酬费用率同 比+1.03pct/-3.10pct 至 16.19%/12.52%,主要系市场推广费、广告投入增加所致。佳禾 食品 23H1 广告宣传费用率/销售人员职工薪酬费用率同比+0.13pct/-1.02pct 至 0.38%/1.63%。

板块整体盈利能力大幅提升。23H1 软饮料板块上市企业(A 股)归母净利率同比 +2.97pct 至 18.32%,其中能量饮料/乳饮料/植物蛋白饮料/奶茶饮料归母净利率同比 +2.71pct/-0.43pct/+3.19pct/+8.92pct 至 20.29% /11.53%/25.08%/3.66%。 23Q2 软饮料板块上市企业(A 股)归母净利率同比+2.11pct 至 15.35%,能量饮料 /乳饮料/植物蛋白饮料/奶茶饮料归母净利率同比+2.63pct/-1.15pct/+0.58pct/+8.53pct至 20.57%/12.56%/19.66%/1.90%。

(1)能量饮料子板块:东鹏 23H1 归母净利率同比+2.71pct 至 20.29%,公司的销 售规模和效益保持稳定增长,其中 23Q2 同比增加 2.63pct 至 20.57%。 (2)乳饮料子板块:李子园 23H1 归母净利率同比+4.48pct 至 19.19%,主要系公 司 2022 年 7 月 1 日开始对部分产品提价和 23H1 部分原材料价格同比下降,同时 23H1 销售费用同比下降所致。其中 23Q2 同比+3.85pct 至 21.18%。均瑶健康 23H1 归母净 利率同比减少 2.97pct 至 5.42%,其中 23Q2 同比减少 3.78pct 至 5.48%。 (3)植物蛋白饮料子板块:承德露露 23H1 归母净利率同比+0.72pct 至 21.08%, 保持了稳中有进的发展势头,其中 23Q2 同比增加 3.38pct 至 21.50%。养元饮品 23H1 归母净利率同比+5.13pct 至 30.36%,其中 23Q2 同比-1.11pct 至 23.13%。欢乐家 23H1 归母净利率同比+2.33pct 至 14.22%,其中 23Q2 同比增加 1.89pct 至 11.25%。 (4)奶茶饮料子板块:香飘飘 23H1 归母净利率同比+11.28pct 至-3.76%,实现了 公司经营情况的有效提升和改善,其中 23Q2 同比+8.98pct 至-10.15%。佳禾食品 23H1 归母净利率同比+6.71pct 至 10.21%,主要系营业收入的增长以及原材料价格下降所致, 其中 23Q2 同比+6.80pct 至 10.54%。

整体合同负债稳定,其中能量饮料整体回款良好体现较强行业需求信心。23H1 软 饮料板块上市企业(A 股)整体合同负债/预收账款 37.09 亿元,同比+19.10%,其中能 量饮料/乳饮料/植物蛋白饮料/奶茶饮料合同负债/预收账款分别同比+45.90%/ -13.15%/-0.18%/+37.95%至 18.51/1.10/16.31/1.16 亿元。 23Q2 软饮料板块上市企业(A 股)整体合同负债/预收账款 14.79 亿元,同比 +34.85%,其中能量饮料/乳饮料/植物蛋白饮料/奶茶饮料合同负债/预收账款分别同比 +147.42%/ +95.21%/+29.06%/79.51%至 1.66/-0.19/13.65/-0.33 亿元。 23H1 软饮料板块上市企业(A 股)经营性净现金流为 20.92 亿元,同比+203.25%; 其中能量饮料/乳饮料/植物蛋白饮料/奶茶饮料经营性净现金流分别同比+82.00%/ -1807.43%/+616.37%/+73.08%。 23Q2 软饮料板块上市企业(A 股)经营性净现金流为 20.32 亿元,同比+26.70%; 其中能量饮料/乳饮料/植物蛋白饮料/奶茶饮料经营性净现金流分别同比+36.07%/ +109.61%/+20.47%/-17.90%。

4. 休闲食品:整体收入有所承压,单品型公司表现更稳健

23 年上半年,受去年同期高基数影响,休闲食品板块整体收入表现有所承压,不 过受益于良好的控费,盈利能力有所提升。此外单品型公司整体表现稳健,而渠道型公 司表现则呈现一定的分化态势。 板块整体营收端,23H1 休闲食品板块上市企业(A 股)总计收入/归母净利润分别 同比增长-6.05%/17.56%至 165.02/12.59 亿元,其中 23Q2 单季分别同比增长 4.45%/3.97%至 73.27/3.77 亿元。 板块整体盈利端,23H1 休闲食品板块毛利率同比下滑 0.63pct 至 30.87%,其中 23Q2 单季毛利率同比下降 1.77pct 至 29.35%,较 22 年同期毛利率有所下降。23H1 休 闲食品板块上市企业(A 股)销售/管理/研发/财务/期间费用率同比提升 -2.40pct/-0.07pct/0.18pct/-0.13pct/-2.41pct 至 16.59%/5.73%/0.92%/-0.29%/22.95%, 其中 23Q2 休闲食品板块上市企业(A 股)销售/管理/研发/财务/期间费用率分别同比提 升-1.40pct/-1.44pct/-0.03pct/0.00pct/-2.87pct 至 17.03%/6.25%/0.98%/-0.28% /23.98%,23Q2 板块整体期间费用率水平较 22 年同期继续降低。最终 23H1/23Q2 行 业归母净利率分别同比提升 1.53pct/-0.02pct 至 7.63%/5.14%,23H1 整体板块盈利能力 有较好恢复。

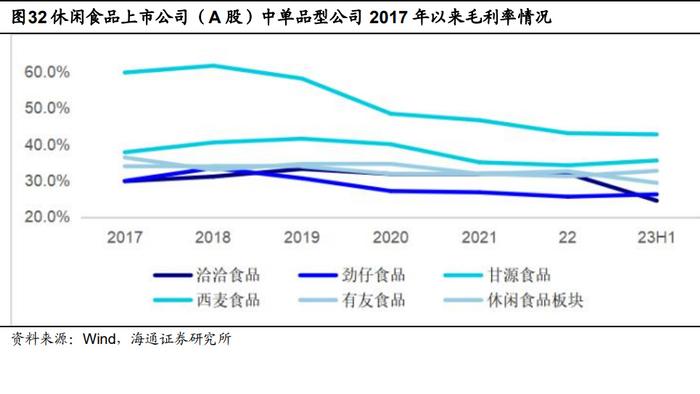

单品型公司业绩表现稳健,渠道型公司内部业绩分化。分不同商业模型来看,23H1 单品型公司/渠道型公司营收分别同比增长+11.62%/-13.14%,其中 23Q2 营收分别同比 增长+17.83%/-2.53%,23H1 单品型公司较渠道型公司整体表现更为稳健,而 23Q2 渠 道型公司表现有明显改善。 (1)单品型公司:劲仔食品和甘源食品营收增长较快,洽洽、西麦食品营收稳步 增长。23 年 H1 洽洽食品/劲仔食品/甘源食品/西麦食品/有友食品营收分别同比增长 +0.28%/+49.07%/+34.57%/+10.88%/-1.70%,其中 23Q2 营收分别同比增长 +8.34%/+35.17%/+48.12%/+11.19%/+11.25%。其中洽洽食品收入增长主要系量贩零食 渠道的渗透和抖音渠道的拓展以及新品研发所致;劲仔食品主要系持续开发及优化经销 商、落实终端市场建设、新产品推广以及新媒体平台收入增长所致;甘源食品主要系公 司持续优化产品结构,同步推动线上和线下渠道发展开辟了新的业绩增长点所致。 (2)渠道型公司:盐津铺子营收增长较快,三只松鼠营收大幅下降。23H1 年来 伊份/良品铺子/三只松鼠/盐津铺子营收分别同比增长 -8.75%/-18.55%/-29.67%/+56.54%,良品铺子营收降低主要系受市场及平台变化影响, 公司线上渠道营业收入下降;盐津铺子营收上涨主要系公司聚焦七大核心品类,多个渠 道、多个品类实现快速发展。其中 23Q2 营收分别同比增长 -10.00%/-17.96%/-3.12%/+57.59%。

23H1 毛利率整体有所下滑,其中 23Q2 毛利率压力更大。23H1 休闲食品板块上市 企业(A 股)整体毛利率同比下滑 0.63pct 至 30.87%,其中 23Q2 同比下滑 1.77pct 至 29.35%,是上半年下滑的主要原因。 进一步拆分来看,单品型公司/渠道型公司毛利率 23 年 H1 分别同比下滑 1.67pct/0.05pct 至 29.42%/31.63%,其中 23Q2 单季毛利率分别同比变化 -2.48pct/1.18pct 至 27.28%/30.66%。

(1)单品型公司。23H1 洽洽食品/劲仔食品/甘源食品/西麦食品/有友食品毛利率 分别同比变化-4.77pct/-1.33pct/+3.50pct/-0.44pct/+4.30pct 至 24.52%/26.26%/35.60%/42.79%/32.75%,23Q2 分别同比变化 -6.92pct/-1.81pct/+5.83pct/+1.92pct/+0.73pct 至 20.56%/26.51%/34.93%/43.24%/31.72%。劲仔食品毛利率下降主要是受鱼制品原料价 格上涨以及新产品推广产品结构变化影响; (2)渠道型公司。23H1 来伊份/良品铺子/三只松鼠/盐津铺子毛利率分别同比变 化-1.85pct/+1.48pct/-2.89pct/-2.16pct 至 42.48%/28.95%/24.97%/35.34%,23Q2 分别 同比变化-1.74pct/-0.60pct/-4.09pct/-0.49pct 至 41.57%/28.63%/18.66%/36.03%。来伊 份通过对线上渠道进行了战略调优和品类结构调整提高毛利率;盐津铺子通过主动调整 产品价格向下游适当转移成本及调整产品结构或渠道结构提高毛利率。

我们认为,上游原材料&包材价格对软饮料企业毛利率变化有着重要影响,上游原 材料中,棕榈油、白砂糖和瓦楞纸价格持续下行趋势,小麦价格维持平稳态势。 (1)棕榈油价格变化:2023H1 棕榈油平均价格为 7810 元/吨,较 2022 年同期降 低 40.97%,但 23Q2 棕榈油平均价格为 7580.53 元/吨,较 22 年同期下降 47.71%。 (2)小麦价格变化:2023H1小麦平均价格为2975.89元/吨,较2022年同期-3.83%, 但 23Q2 小麦平均价格为 2803.10 元/吨,较 2022 年同期增长 13.40%。 (3)白砂糖价格变化:2023H1 白砂糖平均价格为 6501.79 元/吨,较 2022 年同期 下降 11.58%,此外 23Q2 平均价格为 7062.93 元/吨,较 22 年同期增长-16.21%。 (4)瓦楞纸价格变化:2023 年 H1 瓦楞纸平均价格为 3623.71 元/吨,较 2021 年 同期下降-16.22%,此外 23Q1 平均价格为 3512.30 元/吨,较 22 年同期下降 21.37%。

23H1 整体期间费用率管控良好,渠道型公司费用效率提升较快。23H1 休闲食品板 块上市企业(A 股)销售/管理/研发/财务/期间费用率同比变化 -2.40pct/-0.07pct/+0.18pct/-0.13pct/-2.41pct 至 17.97%/5.64%/0.82%/-0.15%/24.29%, 此外 23Q2 单季分别同比变化-1.40pct/-1.44pct/-0.03pct/0.00pct/-2.87pct 至 17.03%/6.25%/0.98%/-0.28%/23.98%。

(1)单品型公司:劲仔食品、甘源食品费用率管控较好。具体来看,23H1 洽洽食 品/劲仔食品/甘源食品/西麦食品/有友食品销售费用率分别同比变化 0.68pct/-0.42pct/-3.95pct/-4.00pct/0.86pct 至 9.59%/11.14%/12.70%/27.18%/10.17%, 管理费用率分别同比变化-0.01pct/-1.84pct/-1.22pct/-0.44pct/-1.68pct 至 5.43%/3.79%/4.35%/6.08%/4.40%,期间费用率分别同比变化 +0.10pct/-1.61pct/-5.36pct/-4.77pct/-0.67pct 至 14.95%/16.21%/17.44%/32.65%/14.71%;劲仔食品销售费用率降低主要是 23H1 销售 人员薪酬、品牌推广费及电商平台推广服务费增加所致;甘源食品销售费用率降低主要 是广告费用减少所致;西麦食品销售费用率增加主要是存款利息收入增加和研发加大投 入费用增加所致;有友食品销售费用率增加主要是 23H1 外币业务折算产生的汇兑差额 所致。

23Q2 劲仔和西麦食品的费用率均继续有所下降。具体来看,23Q2 洽洽食品/劲仔 食品/甘源食品/西麦食品/有友食品销售费用率分别同比变化 -0.03pct/-0.77pct/-4.21pct/-3.53pct/+3.27pct 至 8.52%/10.47%/11.82%/28.51%/10.90%,管理费用率分别同比变化 -0.97pct/-1.22pct/-1.41pct/-0.20pct/-2.56pct 至 5.64%/3.72%/4.38%/7.44%/4.50%,期 间费用率分别同比变化-1.45/-1.03/-5.28/-3.90/1.07pct/至 14.25%/15.64%/16.49%/34.92%/15.64%;

(2)渠道型公司:23H1 来伊份、盐津铺子费用率管控较好。具体来看,23H1 来 伊份/良品铺子/三只松鼠/盐津铺子销售费用率分别同比变化 +0.74pct/+0.01pct/-5.92pct/-6.27pct 至 26.63%/18.41%/17.23%/12.56%,管理费用率 分别同比变化+0.47pct/-0.07pct/+0.69pct/-1.02pct 至 12.62%/5.17%/3.90%/4.24%,期间费用率分别同比变化+1.09pct/+0.21pct/-5.33pct/-7.46pct 至 39.69%/24.02%/21.64%/19.61%;三只松鼠销售费用率主要系 23H1 平台及推广费用减 少所致;盐津铺子销售费用率降低主要系随着公司业务发展和规模增加,销售费用增幅 低于营业收入增幅。 23Q2 盐津铺子期间费用率继续下降较为明显,23Q2 销售费用率分别同比变化 +4.32pct/+1.92pct/-5.14pct/-6.23pct 至 29.03%/20.49%/21.16%/11.48%,管理费用率 分别同比变化-0.89pct/-0.85pct/-2.44pct/-0.73pct 至 14.59%/5.35%/5.26%/4.13%,期间 费用率分别同比变化+2.99pct/+1.37pct/-8.09pct/-7.66pct 至 44.02%/26.35%/27.16%/18.18%。

上半年广告宣传费的良好控制是费用率降低主要因素。23H1 休闲食品板块上市企 业(A 股)广告宣传费用率/销售人员职工薪酬费用率分别同比变化-2.26pct/+0.12pct 至 6.09%/5.14%。 (1)单品型子板块:恰恰食品 23H1 广告宣传费用率/销售人员职工薪酬费用率同 比变化+0.51pct/-0.02pct/至 5.03%/3.47%。劲仔食品 23H1 广告宣传费用率/销售人员职 工薪酬费用率同比变化+0.25pct/-0.56pct/至 6.07%/3.94%,主要系产品推广及品牌投入 增加,电商平台营业收入增加,推广服务费用增加所致。甘源食品 23H1 广告宣传费用 率/销售人员职工薪酬费用率同比-1.63pct/-1.54pct/至 4.26%/5.18%,主要系 23H1 广告 费减少所致。西麦食品 23H1 广告宣传费用率/销售人员职工薪酬费用率同比 -2.86pct/-1.08pct/至 14.19%/11.79%。有友食品 23H1 广告宣传费用率/销售人员职工薪 酬费用率同比变化+1.02pct/-0.4pct/至 7.12%/2.07%,主要系 23H1 品牌推广费用增加 所致。 (2)渠道型子板块:来伊份 23H1 广告宣传费用率/销售人员职工薪酬费用率同比 变化-0.32pct/+0.47pct 至 4.13%/10.33%,主要系公司平台服务费用降低以及人员结构 的调整对应的人力成本降低所致。良品铺子 23H1 广告宣传费用率/销售人员职工薪酬费 用率同比变化-2.14pct/+0.9pct 至 5.35%/4.1%,主要系线上渠道收入下降,对应费用投 放下降。三只松鼠 23H1 广告宣传费用率/销售人员职工薪酬费用率同比-5.1pct/-0.24pct 至 10.61%/2.85%,本期销售费用减少较大,主要系平台及推广费用减少所致。盐津铺 子 23H1 广告宣传费用率/销售人员职工薪酬费用率同比变化+0.4pct/-3.15pct 至 1.98%/6.32%,主要系随着公司业务发展和规模增加,渠道结构占比发生较大变化,导 致销售费用相应同向小幅增加。

23H1 整体归母净利率提升,渠道型公司盈利能力表现更佳。23H1 休闲食品板块 上市企业(A 股)归母净利率同比提升 1.53pct 至 7.63%,其中单品型公司/渠道型公司 归母净利率同比变化-0.08pct/+1.80pct 至 10.96%/5.91%。 23Q2 休闲食品板块上市企业(A 股)归母净利率同比下降 0.02pct 至 5.14%,单 品型公司/渠道型公司归母净利率同比变化-1.58pct/+0.36pct 至 9.06%/2.67%。

(1)单品型公司:甘源食品和西麦食品归母净利率提升较快。23H1 洽洽食品/劲 仔食品/甘源食品/西麦食品/有友食品归母净利润率分别同比变化 -3.15pct/-0.15pct/+7.78pct/+2.00pct/+4.25pct 至 9.96%/8.99%/14.47%/9.32%/16.73%;其中 23Q2 分别同比变化 -4.86pct/-1.14pct/+8.48pct/+1.92pct/-4.49pct 至 6.63%/9.01%/14.81%/8.30%/13.31%; 劲仔食品归母净利润率降低主要是营业收入增长所致;有友食品归母净利润率增加主要系毛利率提升、管理费用下降以及投资收益增加所致。

(2)渠道型公司:三只松鼠、盐津铺子归母净利率提升较快,三只松鼠归母净利 率承压。23H1 来伊份/良品铺子/三只松鼠/盐津铺子归母净利润率分别同比变化 -2.20pct/0.80pct/3.31pct/2.32pct 至 2.58%/4.75%/5.31%/12.97%;23Q2 分别同比变化 -3.68pct/-2.60pct/3.90pct/2.78pct 至-1.88%/2.54%/-3.84%/13.40%。来伊份归母净利润 率降低主要系特定渠道的团购业务收入大幅减少及线上电商的部分业务销售收入减少所 致;三只松鼠归母净利率上升主要系产品逐步构建“全品类+全渠道”经营能力,带动 业绩实现可持续增长。

板块预收账款/合同负债环比提升体现出良好下游需求。23H1 休闲食品板块上市企 业(A 股)整体合同负债/预收账款 8.18 亿元,同比降低 14.04%,其中单品型公司/渠 道型公司合同负债/预收账款分别同比降低 5.33%/17.98%。 此外 23Q2 休闲食品板块上市企业(A 股)整体合同负债/预收账款 9394.94 万元, 同比降低 180.88%,其中单品型公司/渠道型公司合同负债/预收账款分别同比降低 106.12%/400.64%。我们认为整体板块合同负债/预收账款环比降低体现出下游渠道仍需 开发扩张的需求。 板块整体经营性净现金流表现稳定。23H1 休闲食品板块上市企业(A 股)经营性 净现金流为 17.25 亿元,同比增加 5.80%;其中单品型公司/渠道型公司经营性净现金流 分别同比变化-27.84%/+24.09%至 4.15/13.11 亿元。 23Q2 休闲食品板块上市企业(A 股)经营性净现金流 11.29 亿元,同比增长 23.39%; 其中单品型公司/渠道型公司经营性净现金流分别同比增长+12.78%/+35.93%至 5.59/5.70 亿元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有