(报告出品方/作者:国泰君安证券,李鹏飞、魏雨迪、王宏玉)

1. 国内钢管行业集中度有望逐步提升,龙头及拥有产 品竞争优势的标的将受益

1.1. 我国是全球最大的钢管生产国

我国钢管产量占全球钢管总产量的一半以上。按生产工艺不同,钢管可 分为焊接和无缝钢管。其中,焊接钢管由板带原材料经卷制、焊接而成; 无缝钢管由钢锭或实心管坯经穿孔后,进行冷轧、冷拔、顶管或热挤压 而成。相较来看,无缝钢管生产工艺难度更大、成本更高,但因无制管 焊缝,其承压能力优于焊接钢管。按成份不同,钢管可分为碳素钢管、 合金钢管(包括不锈钢管)等。其中,碳素钢管中除了 Fe、C 元素外, 还含有炉料带入的少量 Si、Mn、Al 等元素;合金钢管则为了增强其特 定的物理或化学性能,额外添加 Cr、Ni、Mo、Ti、V 等合金元素。根据 WSA数据,2021 年全球钢管产量 12957 万吨;中国钢管产量 8680 万吨, 占全球产量比重为 67%。其中,2021 年中国焊接、无缝钢管产量占全球 焊接、无缝钢管产量的比重分别为 66%、68%。2008 年以来,中国钢管 产量占比始终维持在 50%以上,我国是全球最大的钢管生产国。

1.2. 我国是全球最大的钢管出口国,部分高端钢管仍依赖进口

我国钢管行业经历快速发展,已成为全球最大钢管出口国。上世纪 90 年代前,受制于生产能力和技术水平,我国仅可生产少部分低端钢管, 钢管进口依赖度较高;随着天津钢管、宝钢股份等企业的钢管项目建成 投产,我国钢管行业进入快速发展阶段,2002 年后我国由钢管净进口国 转变为净出口国;2003-2015 年期间,钢管净出口量快速上升,期间 CAGR 达 56.88%。根据中国海关总署数据,2023 年 1-7 月,中国钢管出口量 617.78 万吨,同比升 29.82%;进口量 11.43 万吨,同比降 29.34%;净出 口量 606.35 万吨,同比升 31.90%。总体来看,我国钢管出口量呈上升 趋势、进口量呈下降趋势,净出口量持续上升。我国钢管行业虽起步较晚,但自上世纪 90 年代以来经历了高速发展阶段,目前我国已成为全 球最大的钢管出口国。

我国进口钢管单价远高于出口单价,且近两年价差有所扩大,反映出我 国部分高端钢管仍依赖进口。根据中国海关总署数据测算,2023 年 1-7 月中国出口钢管平均单价为 1461.22 美元/吨,同比降 21.38%;而进口钢 管平均单价为 6495.04 美元/吨,同比升 44.05%;进出口价差高达 5033.82 美元/吨,同比升 89.94%。我国钢管进口量虽有所下降,但进口单价持 续上升,且 2021 年以来进出口钢管价差不断扩大;反映出我国出口钢 管附加值相对较低,而进口钢管附加值较高,部分高端钢管仍依赖进口。

1.3. 我国钢管行业总产能过剩,集中度有望逐步提升

国内钢管维持供大于求的格局。伴随我国钢管行业快速发展,2015 年我 国钢管产销量达峰;2015 年后,受钢铁去产能,以及地产、基建等领域 需求增速放缓等因素影响,我国钢管产销量均有所回落。根据世界金属 导报数据,2021 年中国焊接钢管产量为 5883.2 万吨,同比下降 3.7%;无缝钢管产量为 2630.3 万吨,同比下降 6.0%;焊接钢管表观消费量为 5527.6 万吨,同比下降 3.6%;无缝钢管表观消费量为 2303.6 万吨,同 比下降 7%左右。2004 年以来国内钢管始终维持供大于求的局面,需要 依靠出口消纳部分产量。

我国钢管总产能过剩,未来行业集中度有望提升,行业龙头及具备产品 竞争优势的标的将受益。目前,我国钢管总产能过剩,产能利用率偏低, 根据 Mysteel 和世界金属导报数据,2021 年我国焊管总产能 8500 万吨, 产量 5883.2 万吨,对应产能利用率仅为 69.21%;2022 年我国无缝钢管 产能 4520 万吨,产量 2630.3 万吨,对应产能利用率仅为 58.19%。另外, 目前我国钢管行业集中度仍偏低,存在同质化竞争等问题,钢管企业整 体平均盈利水平较低;根据前瞻产业研究院的数据,2020 年我国无缝钢 管行业 CR5 为 22%,远低于除我国之外的无缝钢管行业 CR3 70%。伴 随钢管总需求量震荡下降,及需求结构调整的趋势,我们认为未来钢管 行业有望逐步优化整合,行业集中度有望逐步提升。对应来看,我们预 期行业龙头,及具备产品竞争优势的钢管标的有望充分受益。

1.4. 油气、电站锅炉领域钢管需求维持景气

油气、电站锅炉领域钢管需求维持景气。根据 Mysteel 数据,2022 年国内钢管市场需求量约为 8450 万吨,其中,建筑领域需求占比 31%、能 源领域需求占比29%、制造业领域需求占比20%,钢结构类需求占比10%。 在建筑领域,房地产仍占主导地位,随地产端持续下行,建筑领域钢管 需求或持续走弱;在能源领域,油气用管需求占主导地位,目前油价仍 维持相对高位,油气领域持续景气,能源领域钢管需求有望持续增长; 在制造业领域,传统工程机械等领域的需求相对较弱,但电站锅炉、新 能源汽车等细分领域的用管需求仍维持景气;在钢结构领域,目前我国 钢结构建筑占比仅为 11.81%,较发达国家的 30%-50%仍存在较大差距, 未来我国钢结构建筑占比将不断提升,对应钢结构领域钢管需求将持续 增长。本报告中,我们将重点分析相对景气的油气、电站锅炉钢管市场 格局。

2. 油气用管:行业集中度有待提升,产品结构有望逐 步优化

2.1. 油气用管竞争格局:国内集中度有待提升,产品结构将逐 步优化

2.1.1. 油气用管主要包括油井管、管线管

油气用管主要包括油井管、管线管。油井管(OCTG)主要用于石油、 天然气前端的勘探和开发,以无缝管为主,具体产品包括油管、套管和 钻柱构件(钻杆、钻铤、方钻杆等),其中油管主要用于将油层的石油 输送至地面,可回收利用,但油管在服役工况下常受到腐蚀介质和交变 载荷(弯曲、振动)的共同作用,易发生严重腐蚀、疲劳破坏,因此属 于易耗品;套管主要用于固定油井井壁,服役中需要在套管和井壁之间 注入水泥以进行固定,因此不可回收利用;钻柱构件主要用于油井钻探。 根据常宝股份招股说明书,套管、油管、钻柱构件的消费结构相对稳定, 消费占比分别为 75%、22%、3%。管线管则主要用作已开采油气后续的 集输、长输等管道,以焊接管为主,其中集输管道主要用于从各分散的 油气井收集原油和原始的天然气,运输距离相对较短;长输管道则主要 用于将原油和天然气从集输系统运送至炼化厂,以及将成品油气从炼化 厂进一步运送至最终用户、存储或分配终端等处,运输距离相对较长。

2.1.2. 油井管竞争格局:集中度偏低,非 API 产品较国外龙头仍有一 定差距

国内油井管行业集中度偏低。根据《中国钢管行业企业基本情况汇编 2020-2021》数据,2021 年油井管产量 TOP10 的企业分别为天津钢管、 宝钢股份、华菱钢铁、包钢股份、黑龙江建龙、宝鸡石油钢管、林州凤 宝、常宝股份、瓦卢瑞克天大、华润制管,产量分别为 78、58.37、50.48、 41.8、41.2、34、32.9、26.08、10、8.44 万吨,同比分别增 18.18%、2.49%、 32.63%、34.1%、48.2%、70%、-5.87%、4.11%、23.08%、14.52%;其 中,仅宝鸡石油钢管以焊接油井管为主,其他企业均以无缝油井管为主。 根据 CMRC 中研世纪和华经产业研究院的数据,2021 年全国油井管总产量约为 572.73 万吨,由此可测算得 TOP10 企业的油井管市占率分别 为 14%、10%、9%、7%、7%、6%、6%、5%、2%、1%,对应油井管 行业 CR3、CR5 分别为 33%、47%。总体来看,我国油井管生产企业数 量较多,且多数企业生产规模较小,行业集中度偏低。

国内常规 API 油井管生产技术成熟,产品已具备较强竞争力。目前,国 内外主要以 API(American Petroleum Institute,美国石油学会)标准作 为生产和检验常规油井管的基础标准,具体包括 API SPEC 5CT《套管 和油管规范》、API SPEC 5DP《钻杆规范》、API SPEC 5CRA《套管、油 管和接箍料用耐蚀合金无缝钢管规范》等。API 标准对油井管的尺寸、 材料、性能等均有明确要求,生产商须严格按照标准进行生产和检验, API 油井管生产技术相对成熟,产品通用性较强。我国钢管行业经过近 30 年的发展,目前国内 API 油井管的生产已相对成熟,并且在成本和价 格等方面具备一定的竞争力,已实现向中东、非洲、北美、中亚、东南 亚等地区出口。

国内非 API 油井管较国外龙头产品仍存在一定差距。API 油井管难以满 足部分高压、超深、CO2/H2S/ Cl-强腐蚀、超低温/高温、深海等极端 特殊勘采环境的需求,因此除 API 油井管外,研发能力较强的企业亦根 据下游客户的特殊需求供应非 API 油井管。根据李奇、徐婷在《世界金 属导报》发布的《国内外石油管品种开发与标准体系建设现状分析及思 考》,非 API 油井管主要包括 3 类:分别为非 API 钢级、非 API 规格、 非 API 特殊螺纹接头油井管,非 API 油井管的力学(抗挤毁、连接强度、 密封性、耐高/低温等)、化学(耐腐蚀等)等性能要优于 API 油井管。 目前,国内天津钢管、宝钢股份、华菱钢铁、常宝股份等龙头企业已开 发部分特殊螺纹接头、高强度高韧性、高抗挤毁、低 Cr 抗腐蚀、13Cr 系马氏体不锈钢、耐蚀合金、稠油热采井、深井超深井等非 API 系列产 品,但整体产品质量、性能及多样性较国外 V&M、Tenaris、TMK 等龙 头钢企仍存在一定差距。

2.1.3. 管线管竞争格局:生产企业分散,仍有较多企业生产规模偏小

国内管线管生产企业较分散,仍有较多企业生产规模偏小。根据《中国 钢管行业企业基本情况汇编 2020-2021》数据,2021 年管线管产量 TOP10 的企业分别为渤海石油装备、宝鸡石油钢管、宝钢股份、玉龙股份、华 菱钢铁、天津钢管、河北敬业、包钢股份、瓦卢瑞克天大、靖江特钢, 产量分别为 105.4、91、69.87、38.8、26.02、26、20.95、9.06、5、4.2 万吨,同比分别降1、-5.21%、73.33%、-21.99%、10.62%、25.53%、25%、 -32.69%、18.86%、66.67%、8.05%。其中,渤海石油装备、宝鸡石油钢 管、宝钢股份、玉龙股份、河北敬业以焊接管线管为主;华菱钢铁、天 津钢管、包钢股份、瓦卢瑞克天大、靖江特钢以无缝管线管为主。TOP10 企业的管线管产量中焊接管线管产量占比约 80%、无缝管线管产量占比 约 20%。总体来看,目前国内管线管生产企业相对较分散,且仍有较多企业生产规模偏小,行业集中度有待进一步提升。

国内常规 API 管线管生产技术成熟,龙头钢企管线管钢级领先行业。目 前,国内外同样主要以 API 标准作为生产和检验常规管线管的基础标准, 具体标准多采用 API SPEC 5L《管线管规范》。目前国内管线管的主要钢 级包括 L245、L290、L360、L415、L480、GR.B、X42、X46、X56、 X65、X70、X80、X100 等;此外宝钢股份在国内率先试制出 X120 钢级 管线管,反映出龙头钢企领先行业的研发能力。

2.1.4. 总结:新扩建油气用管产能较少,未来重点优化产品结构

新扩建油气用管产能较少,未来企业更重视优化产品结构。根据《中国 钢管行业企业基本情况汇编 2020-2021》数据,综合来看,2021 年仅宝 钢股份、宝鸡石油钢管、渤海石油装备、天津钢管的油气用管(包括油 井管、管线管)产量超 100 万吨,分别为 128.24、125、105.4、104 万 吨;其次为华菱钢铁、包钢股份、黑龙江建龙、玉龙股份、林州凤宝、 常宝股份等,油气用管产量分别为 76.5、50.86、41.96、38.8、36.43、 27.57 万吨。其中,宝钢股份、华菱钢铁、包钢股份、常宝股份为上市 公司,另外天津钢管已被中信特钢收购。2021 年以来,上述企业中仅常 宝股份新增 30-40 万吨产能,新增产能以合金油井管为主,已于 2021 年 6 月 18 日正式投产。总体来看,目前国内油气用管产能相对充裕,新扩 建产能的企业较少;而为了避免产品同质化竞争,提升自身盈利能力, 未来油气用管生产企业更多将依靠自身研发能力,优化产品结构、提升 产品附加值。

2.2. 油气用管需求展望:需求维持景气,非 API 产品需求占 比将持续提升

2.2.1. 需求:油气价格仍有支撑,油井管需求持续景气

油气用管需求与油气价格呈间接正相关关系。国际油气价格上涨会刺激 油气产业链各环节增加资本开支,以增加油气勘探开采和运输活动,提 升油气供给。国内油气供应基本由中石油、中石化、中海油(以下简称 “三桶油”)所主导,其原油产量占全国原油产量的比重超 9 成,因此三 桶油在油气生产方面的资本支出基本可代表国内整体的资本开支水平。 我们观察发现,三桶油当年的资本开支与前一年的油气价格呈明显的正 相关关系,符合我们的分析。而勘探开采等活动增加会拉动油气用管需求增长,因此我们判断油气用管需求与油气价格呈间接正相关关系。

油气兼具商品、金融属性。油气作为标准化的大宗商品,同时具备商品 属性和金融属性。从商品属性来看,影响油气价的主要因素是供需关系。 从金融属性来看,目前国际油气贸易多以美元计价,当美元走弱时,其 他货币的购买力提升,会导致石油进口国需求增长,进而带动油价上涨; 反之亦然。因此油气价格与美元指数存在一定的负相关关系。我们分析 油气价格需要综合考虑其商品属性和金融属性。

OPEC+扩大减产,对石油价格形成支撑。根据 OPEC 和 EIA 数据,2022 世界石油需求量 99.57 百万桶/日、产量 99.89 百万桶/日,供需基本平衡。 但 2022 上半年,受地缘政治等因素影响,俄欧等区域油气供需结构性 失衡,价格震荡走强;2022 下半年,虽然油气供需仍偏紧,但随着美联 储加快加息节奏,且欧洲央行鹰派陆续跟随加息,市场对全球经济的预 期转弱,油气价格震荡下行。2022 布伦特原油现货、WTI 原油期货均价 为 101.4、94.1 美元/桶,同比升 42.73%、38.3%。2023 年根据 IEA 预测,石油需求量 101 万桶/日,同比增 1.44%。而在供给端,23 年 4 月,OPEC+ (包括俄罗斯)宣布 23 年 5-12 月集体自愿减产 165 万桶/日;6 月 4 日, 沙特宣布 7 月进一步削减石油产量 100 万桶/天,同时 OPEC+宣布削减 24 年 1-12 月的石油产量基准 139.3 万桶/天。短期来看,石油需求稳步 增长、产量削减同时叠加原油低库存仍将支撑原油价格;长期来看,根 据国泰君安石化团队预测,原油价格长期中枢将高于 80 美元/桶。

“能源战”仍未完全结束,天然气价格仍有支撑。进入 2023 年,随着天 然气供给紧张的局面逐步缓解,天然气价格较 2022 年大幅回落。但我 们认为目前俄欧“能源战”并未完全结束,在俄罗斯气源供应中断的背景 下,欧洲仍需寻找新的气源以保证供需平衡,而这将在一定程度上对天 然气价格形成支撑。

美国通胀压力缓解,美联储暂停加息,利好油气价格回升。2022 年 3 月以来,美联储连续 11 次加息,累计加息幅度达 525 个基点;但随着美 国通胀逐步回落,美联储也在逐步放缓加息步伐,2023 年 9 月美联储暂 停加息,维持 5.25%~5.50%的基准利率。我们认为截至目前,美国通胀 压力已明显缓解,未来美联储进一步加息的空间有限,美元指数回升弹 性有限,因此不必过于担心美元指数上涨对油气价格的不利影响。

2.2.2. 需求结构:高端非 API+特殊扣产品需求占比将持续提升

非常规油气储量丰富,产量占比将持续提升。非常规石油主要包括致密 油、页岩油、重油、油砂等;非常规气主要包括页岩气、致密气、煤层 气等。随着全球油气需求持续增长,常规油气开发压力日趋增大,非常 规油气越来越受到重视。近年来,随着非常规油气开发技术日趋成熟, 非常规油气勘探开发占比逐步提升,根据中石化经济技术研究院曹博涵 发表在《当代石油石化》期刊上《全球油气勘探开发趋势及对我国油气 行业的启示》一文中的数据:2000 年以来,全球非常规油气勘探开发投 资占比、非常规油气产量占比呈明显上升趋势,2021 年全球非常规油气 勘探开发投资占比、非常规石油产量占比、非常规天然气产量占比已分 别升至 19.6%、12.4%、23.3%;预测 2026 年全球非常规油气勘探开发 投资占比将进一步升至 28.4%,2030 年全球非常规石油产量占比、非常 规天然气产量占比将分别进一步升至 14.4%、30.3%,未来非常规油气占 比将持续提升。

非常规油气快速发展将带动非 API、特殊扣等油气用管需求加速增长。 较常规油气,非常规油气藏地质条件更复杂、开采环境更恶劣,对勘探 开发技术、设备,及油井管质量、性能等要求更高;相较于 API 标注油 井管,抗压力、抗挤毁、耐腐蚀、密封性、连接强度等性能更佳的非 API 油井管和特殊扣钢管更能满足特殊环境下油气勘探开采的需求。因 此随着非常规油气产量占比持续提升,我们预期国内外市场对非 API 油 井管及特殊扣钢管的需求将越来越大。而随着油气用管需求结构的调整, 我们认为研发能力更强、产品更有竞争优势的龙头企业将充分受益。

3. 锅炉用管:高压锅炉管行业集中度较高,政策红利 带动需求景气周期

3.1. 锅炉管竞争格局:高压锅炉管行业集中度相对较高

3.1.1. 锅炉是火力发电的核心设备,对锅炉管的性能要求较高

锅炉是火力发电的核心设备,锅炉用管对管材性能要求高。火电厂三大 主机设备为锅炉、汽轮机、发电机,生产流程:首先将块煤经磨煤机粉 碎后吹入锅炉炉膛内充分燃烧,燃烧烟气释放的热量被省煤器和水冷壁 中的工质水吸收,形成饱和蒸汽,饱和蒸汽再经过加热器、过热器后形 成过热蒸汽;然后将过热蒸汽经主蒸汽管输入汽轮机做功(高压缸的排 汽可通过再热器再加热后送至中低压缸膨胀做功),实现由热能向机械 能转化;最后由汽轮机带动发电机旋转,将机械能转化为电能。锅炉是 火力发电中将化学能转化为热能的核心设备,锅炉用管指省煤器、水冷 壁、过热器、再热器管等,其中流通的为高温、高压液/气体,因此对管 材抗高压、耐高温、耐腐蚀、持久性等性能要求较高。目前市场上的锅 炉管主要包括普碳、合金、不锈钢管,其中高合金钢管、超级不锈钢管 抗高压、耐高温、耐腐蚀等性能更佳,对应技术壁垒和产品附加值更高, 更多被应用于超超临界等大规模、高效率、低能耗的先进火电机组中。

3.1.2. 锅炉管:高压锅炉管细分行业集中度相对较高,低中压锅炉管 细分行业充分竞争

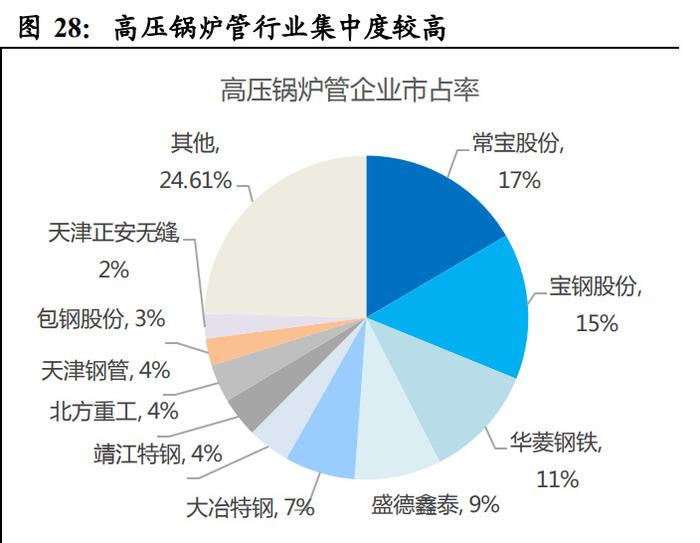

国内高压锅炉管行业集中度较高。根据《中国钢管行业企业基本情况汇 编 2020-2021》数据,2021 高压锅炉管产量 TOP10 的企业为常宝股份、 宝钢股份、华菱钢铁、盛德鑫泰、大冶特钢、靖江特钢、北方重工、天 津钢管、包钢股份、天津正安无缝,产量分别为 17.4、15.35、11.94、9.1、 7.4、4.46、4.18、4、2.82、2.6 万吨,同比分别增 34.36%、-24.83%、1.19%、 10.98%、4.23%、-34.7%、37.5%、-33.33%、10.16%、18.19%。《中国钢 管行业企业基本情况汇编 2020-2021》汇编 110 家钢企经营情况,汇编 钢企 2021 钢管总产量占全国钢管产量的 84.07%;囿于数据可得性,我 们以汇编钢企 2021 年的高压锅炉管总产量 105.12 万吨近似全国高压锅 炉管产量,测算得TOP10高压锅炉管企业市占率分别为16.55%、14.60%、 11.36%、8.66%、7.04%、4.24%、3.98%、3.81%、2.68%、2.47%。考虑 大冶特钢、靖江特钢为中信特钢全资子公司,我们合并计算其市占率, 对应行业 CR3、CR5 为 42%、62%,高压锅炉管行业集中度相对较高。

低中压锅炉管生产壁垒较低,市场规模较小,属于完全竞争型市场。根 据《中国钢管行业企业基本情况汇编 2020-2021》数据,2021 低中压锅 炉管产量 TOP10 的企业分别为山东永安昊宇制管、江苏新长江无缝钢管、 江阴华润制钢、无锡东群钢管、山东金宝诚管业、包钢股份、华菱钢铁、 山东汇通工业制造、扬州龙川钢管、天长康弘石油管材,产量分别为 5、 4.7、3.89、3.1、3、2.88、1.97、1.8、1.5、1.49 万吨,同比分别增 150%、 -14.55%、33.68%、10.71%、-25%、61.80%、11.93%、20%、- 2、12.03%。 囿于数据的可得性,我们仍以《中国钢管行业企业基本情况汇编 2020-2021》汇编钢企 2021 年的低中压锅炉管总产量 34.21 万吨近似全 国低中压锅炉管总产量,测算得 TOP10 低中压锅炉管生产企业的市占率 分别为 14.62%、13.74%、11.37%、9.06%、8.77%、8.42%、5.76%、5.26%、 4.38%、4.36%,对应行业 CR3、CR5 分别为 40%、58%。低中压锅炉管 生产壁垒相对较低,整体市场规模较小,属于完全竞争型细分市场。

3.2. 锅炉管需求展望:新一轮景气周期,高端产品需求爆发

3.2.1. 需求:火电政策利好,带动新一轮需求景气周期

在我国“富煤”能源结构背景下,火力发电始终占据主导地位。中国能源 结构表现为“富煤、贫油、少气”的特点,煤炭一直是我国的主体消费能 源,根据电力规划总院发布的《中国能源发展报告 2022》,2022 年我国 煤炭、石油、非化石能源、天然气消费占比分别为 56.0%、18.5%、16.6%、 8.9%。煤炭是火力发电的主要消耗能源,“富煤”的能源条件决定了火电 在我国电力资源的主体地位,根据国家能源局数据,2022 年火力发电量 占总发电量的比重高达 69.77%,同比提升 2.3 个百分点。在我国“富煤” 的资源禀赋条件下,未来较长时间内火力发电仍将是我国的主导发电方 式。

火电压舱石作用凸显,政策利好带动新一轮景气周期。为消解十二五期 间核准的大量煤电,2016 年我国实施煤电风险预警机制以约束新增煤电 装机。2016-2018 全国新增核准煤电装机规模大幅下降,煤电进入下行 周期,投资完成额持续下跌,由 15 年的 1163 亿元降至 18 年的 777 亿元, 年复合降速 12.58%。2019-2020 煤电风险预警放松,新增核准机组规模 小幅回升;但 2021 前三季度重新回落。2021 年 9-10 月多地拉闸限电、 2022 夏季极端高温干旱天气下水电供电不足,使得新能源供电不稳定、 调峰能力差等问题逐步暴露,火电的重要性被重新重视。2021 四季度以 来,政府层面出台多项支持政策:一方面支持存量机组进行节煤降耗改 造、供热改造、灵活性改造“三改联动”。另一方面支持新建机组,提出 2030 前煤电装机和发电量仍将适度增长;另外根据常宝股份投资者关系 活动记录表信息,国家发改委提出 2022-2023 火电将新开工 1.65 亿千瓦。 火电景气度对政策依赖度较高,本轮政策利好将拉动新一轮景气周期。

火电景气周期已开启,将带动钢管需求高增。2021 年四季度以来,新增 核准煤电装机规模和火电投资增速显著回升:根据国际环保组织绿色和 平数据,2021 年我国新增核准煤电装机约 18.55GW,同比降 57.66%, 但 2021Q4 新增核准煤电装机规模较 2021 前三季度总新增核准规模高 45.85%,且仅 2021 年 12 月新增的核准煤电装机规模占全年总核准规模 的 54.37%,呈现前低后高的态势;根据 Global Energy Monitor 数据,2022 年新核准煤电装机规模进一步大幅升至 106GW,创 2015 年来新高。根 据 Wind 数据,2021、2022 年火电投资完成额分别增至 672、909 亿元, 同比分别增 18.3%、28.4%;2023 年 1-8 月火电投资完成额 546 亿元, 同比进一步增 13.8%。我们认为目前正处于火电行业景气周期,2023 年 火电投资及建设将维持高增速,将拉动火电锅炉管需求继续快速增长, 价格持续提升。

3.2.2. 需求结构:超超临界为主流趋势,带动高端产品需求爆发

超超临界机组具有更高效低耗的特点,是未来火电机组建设的主要方向。 根据热力学原理,煤电机组锅炉内的水蒸气温度越高,则机组发电效率 会越高。从水的物理学热性来看,1 个标准大气压下,水的沸点为 100 摄氏度,若要提高水蒸气的的温度,则需通过增大压强提升水的沸点温 度。将压强提升至 22.115MPa,对应水的沸点将升至 374.15 摄氏度,这 时水蒸气的密度与液态水密度一致,即水达到临界点。超临界机组即指 锅炉内水蒸气压强处于 22.115~31 MPa、温度处于 374~593 摄氏度;超 超临界机组则指锅炉内水蒸气压强不低于 31 MPa、温度不低于 593 摄氏 度。因此超超临界机组发电效率更高,对应煤耗更低。超超临界机组更 符合新建和存量机组节煤降耗改造的要求,因此本轮火电政策红利之下, 我们预期超超临界煤电机组建设将迎来更快增长。

高端锅炉管需求旺盛,高压锅炉管龙头有望充分受益。超超临界机组的 水冷壁、过热器、再热器等部件内的运作温度更高、压强更大,因此普 通碳钢钢管难以满足其对管材耐高温、耐高压、持久性等性能的需求, 需要以性能更优的钢管材料替代部分碳钢钢管。目前 T91 和 T92 高合金钢管、超级 304 和 HR3C 不锈钢钢管是替代碳钢钢管、应用于超超临界 机组锅炉超高温部件的主流先进钢管材料,其中超级 304 和 HR3C 中的 合金含量更高,耐高温、耐高压等性能更佳,但亦因其添加更多合金, 价格相对更高。在本轮火电政策红利之下,随着超超临界煤电机组建设 快速增长,T91、T92 等高合金钢管和超级 304、HR3C 等不锈钢钢管需 求将迎来爆发式增长。因此我们认为具备高合金、不锈等高端锅炉管产 品优势的龙头标的将充分受益。

4. 重点覆盖龙头公司

4.1. 中信特钢:收购天津钢管,成为全球最大特种无缝钢管生 产企业

天津钢管已被中信特钢收购,中信特钢成为国内油井管头部企业。中信 特钢全资子公司特钢经贸和兴澄特钢分别于 2021 年 2 月和 2023 年 2 月 收购上海电气集团钢管有限公司(以下简称“上电钢管”)40%和 60%的 股权,上电钢管核心资产为所持天津钢管 51.02%股权,因此收购完成后, 中信特钢成为天津钢管的控股股东。天津钢管无缝钢管产能为 350 万吨 /年,其中油井管产能超 100 万吨/年,是国内最大的油井管生产企业。 本次收购完成后,中信特钢特种无缝钢管产能增至 500 万吨/年,已成为 全球规模最大的特种无缝钢管生产企业。根据《中国钢管行业企业基本 情况汇编 2020-2021》数据,2021 天津钢管油井管产量 78 万吨,中信特 钢全资子公司靖江特钢、大冶特钢油井管产量分别为 4.47、3.4 万吨; 按中信特钢间接持有天津钢管 54.84%股权进行测算,可算得 2021 中信 特钢油井管权益总产量为 50.65 万吨,产量位列行业前列,对应市占率 8.84%。若中信特钢后续继续增持天津钢管,其市占率有望进一步提升。

4.2. 宝钢股份:成立钢管条钢事业部,重视钢管产品生产经营

油气用管、锅炉管产量规模均居行业前列,未来钢管产品结构有望持续 优化。根据《中国钢管行业企业基本情况汇编 2020-2021》信息,宝钢 股份于 2009 年成立钢管条钢事业部,拥有电炉、初扎、高速线材、无 缝钢管、HFW 焊管和 UOE 焊管多条世界先进的现代化生产线,形成了 以钢坯、钢管、线材三大系列为核心的产品体系,具备 300 万吨/年钢坯、 280 万吨/年钢管、40 万吨/年线材产能。宝钢股份油气用管、锅炉管生 产规模均位列行业前列,且作为龙头钢企,宝钢股份具有较强的研发能 力,未来其钢管产品结构有望持续优化。

4.3. 华菱钢铁:优化钢管产品结构,将受益于油气、锅炉管需 求景气和需求结构调整

优化钢管产品结构,将受益于油气、锅炉管需求景气和需求结构调整。 华菱钢铁钢管业务主要在衡阳华菱钢管有限公司(以下简称“衡钢”),根 据《中国钢管行业企业基本情况汇编 2020-2021》,衡钢具有炼铁、炼钢、 扎管、钢管深加工的全流程、全配套钢管生产工艺,具备每年 140 万吨 铁、200 万吨钢、180 万吨管、100 万吨热处理、60 万吨螺纹加工产能。 公司产品以无缝管为主,包括油气用管、压力容器用管、机械加工用管 系列和自主知识产权的 HS 系列,其中油气管广泛应用于陆地、海洋油 气田,油套管最高钢级 HS155V、管线管最高钢级 X100;压力容器管应 用于超超临界火电机组和核电领域,最高钢级 P92,耐高温 600 摄氏度、 耐压力 30MPa,低温管 Gr8 抗低温达-196 摄氏度。公司无缝管出口 100 多个国家和地区,出口比约 50%。衡钢油气、锅炉管规模居行业前列, 且其产品质量和钢级在行业内有一定竞争力,未来公司将持续优化产品 结构,我们预期公司将受益于油气、锅炉管需求景气和需求结构调整。

4.4. 常宝股份:专注于中小口径特种专用管材,产销规模持续 提升

油井管、合金锅炉管产销规模持续扩张,市占率有望进一步提升。2021 年 6 月 18 日,公司 PQF 新产线投产,新增产能 30-40 万吨/年,自此公 司中小口径特种专用无缝钢管总产能增至 100 万吨/年,其中油井管、电 站锅炉管、其他管材产能分别为 50、20、30 万吨/年。公司油井管包括 油管、套管等,客户包括中石油、中石化、中海油,并出口中东、北美、 中亚、东南亚等地区。公司锅炉管主要为合金钢管,包括 T91、T92 等 高合金管,内螺纹管,HRSG 超长管等,客户包括国内三大锅炉厂(上 锅、东锅、哈锅),并出口日韩等国。公司其他管材主要包括工程机械、 石化、汽车专用管等。22 年公司无缝管产销量为 74.22、70.45 万吨,同 比增 39.93%、39.57%,创历史新高,23 年公司 PQF 产能仍有释放空间, 同时公司将通过挖掘产能潜力进一步提升锅炉管产能。在充分竞争的钢 管行业内,公司坚持专业化、差异化发展道路,长期深耕特殊领域中小 口径特种专用管材,在细分领域积累了较高的品牌价值及客户认可度。

4.5. 盛德鑫泰:高端产能持续扩张,公司将实现量利齐升

不锈钢、高合金钢管等高端产能持续扩张,公司有望量利齐升。公司主 要生产无缝钢管,包括合金钢、不锈钢和碳钢无缝钢管,产品主要应用 于电站锅炉设备制造、石油炼化等行业,下游客户主要包括国内三大龙 头锅炉厂和中石化、中海油以及 BHEL 公司等海外大型电力设备公。2023 年 5 月底,公司新建的特种设备用不锈、合金钢无缝管项目投产,每年 新增 3 万吨不锈钢管和 2 万吨 T91、T92 产能;自此公司碳钢、合金钢 无缝管总产能增至 11 万吨/年,不锈钢无缝管产能增至 4 万吨/年。随着 新增高端产能逐步释放,公司将实现量利齐升。同时,公司持续推进新 产品研发,合作开发的锰氮系奥氏体合金材料已进入小批量生产阶段, 后续有望批量供应,将成为其产品结构的有力补充;另外公司正在合作 研发 700₂先进超超临界(A-USC)机组末级过热器用新型镍铁基 HT700 高温合金,成功后将成为领先供应商,市场空间广阔。

4.6. 久立特材:不锈钢管产品技术壁垒相对较高,盈利能力行 业领先

拥有世界先进的不锈钢无缝管和焊接管产线。根据《中国钢管行业企业 基本情况汇编 2020-2021》,久立特材建有世界先进的不锈钢无缝管(热 挤压/穿孔+冷轧/冷拔)生产线和 FPX 成型、JOC 成型等焊接管生产线,公司产品钢号主要包括:304/304L/304H、316/316L、321H、347H、 317/317L、310S、铁素体-奥氏体双相不锈钢(1805、S31803/S32205、 2304 等)、KY704 浓硝酸用钢以及各种难变形的合金钢管及异性材等, 公司产品主要应用于石油、天然气、电力、核电、化工、船舶制造、新 能源等领域。久立特材钢管主要以不锈钢等高端产品为主,产品技术壁 垒高、附加值高,但产销量相对较小,因此本报告前述以油气用管、锅 炉管产量对钢管生产企业进行排序时,久立特材并未在列。

公司不锈钢管技术壁垒相对较高,盈利能力行业领先。目前久立特材钢 管总产能 15 万吨/年;2022 年公司钢管总销量 11.44 万吨,2023 年目标 销量 13.62 万吨,预计同比增幅为 19.06%。2023H1 久立特材钢管毛利 率 26.62%,显著高于盛德鑫泰、常宝股份、华菱钢铁、中信特钢、宝钢 股份的钢管毛利率 21.43%、19.99%、16.33%、15.82%、4.29%;2023H1 久立特材综合净利率 18.95%,亦显著高于常宝股份、盛德鑫泰的综合净 利率 13.25%、7.16%。久立特材是镍基合金油井管、核电用管、精密管 等多类高端钢管细分领域龙头,盈利能力行业领先。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

4000520066 欢迎批评指正

All Rights Reserved 新浪公司 版权所有